2024年不動産動向~データから読み解く商業・ホテル・物流施設の需給予測~

#事業用不動産

#商業施設

#ホテル・宿泊事業

#物流施設

投資用不動産の市場動向は今後どのようになるのでしょうか。

特に、商業施設・ホテル・物流施設は投資用不動産の中では景気動向と密接な関係があります。34年ぶりに最高値を更新した株価に見るように2024年は景気回復の期待感が高まっており、不動産市場においても活発な動きが予感できます。

この記事では3分野の現在における市場動向を分析し、投資対象として、あるいは自社の事業用不動産活用の視点から2024年の見通しについて解説します。

目次

1. 商業施設・ホテル・物流施設の市場動向

2023年はコロナ禍からの本格的回復がさまざまな分野で確認されるようになり、消費行動が活発化し観光産業にも明るさが見えてきた年でした。2024年は一段とステップアップが期待される一方、2024年問題と称される働き方の変革については、すでに物流業界においても対策が進んでいます。

不動産投資にとって好材料となる金利安・円安はつづいており、地価上昇で確認できるように事業用不動産への投資が活発になっていますが、この章では各分野の現在の状況を確認していきます。

1.1. 商業施設の動向

商業施設の動向について、まず2015年以降のショッピングセンターのオープン状況に着目していきます。

出典:一般社団法人 日本ショッピングセンター協会「SC白書/全国のSC数・概況」より作成

ショッピングセンターのオープン状況は、新規オープン施設数と施設総数の減少が明確に現れています。全国の総店舗数は2022年末で3,133か所となっており、都心部に470店、周辺に2,663店が存在し平均テナント数は56店となっています。

新規オープンのエリアは、都心部より都心周辺部に出店する傾向がつづいており、全体の約8割を占めています。これは消費者に “より近い” 出店戦略、つまり消費者が多く生活するエリアで、アクセスのしやすい立地条件を優先させる考え方がとられている表れと言えるでしょう。

現在商業施設の主流はショッピングセンターであり、以前の形態である総合スーパーは衰退傾向にあります。

ショッピングセンターは総合スーパーと異なり、単に買い物をする場ではなくレジャー的な要素もあることから、多くの消費者から支持を獲得した結果と言えるでしょう。

また既にみたようにショッピングセンターの新規オープンは周辺部に偏っていますが、都心部での出店戦略も維持されておりその状況にも注目しなければなりません。インバウンドの回復そして主要都市でつづく再開発に連動し、ショッピングセンターや専門店とコラボした百貨店のリニューアルなど、都心の魅力を再発見する出店もされています。

日本経済は物価の上昇を追いかけるように賃金の上昇が期待され、長期間つづくデフレからの脱却が視野に入ってきました。コロナ禍をとおして日本の魅力が海外において再認識されるようになり、2023年以降は景気回復に向けた動きが商業施設においても見られるようになってきました。

一方、令和6年地価公示においては、商業地の地価上昇率の高さが目立ちます。全国平均で3.1%、三大都市圏では5.2%、地方四市では9.2%の上昇率となりました。活発な再開発やコロナ禍からの回復により、商業施設の投資が拡大する兆しと言えるでしょう。

その他、今後の商業施設の変化については以下の記事も参考にしてください。

関連記事:EC市場の拡大と変化する消費者行動で商業施設はどう変わる?

1.2. ホテルの動向

宿泊施設は大きくホテルと旅館に区分されており、ホテルにはシティホテル、ビジネスホテル、リゾートホテルと利用形態の違いにより3種類あります。

コロナ禍により打撃を受けたホテル・旅館業界ですが、財政的な支援政策などもありシティホテル以外の施設数は増加傾向になっています。シティホテルはマンパワーが必要な運営形態であり、人材不足などの影響で新規施設の増加は縮小しているとみられます。

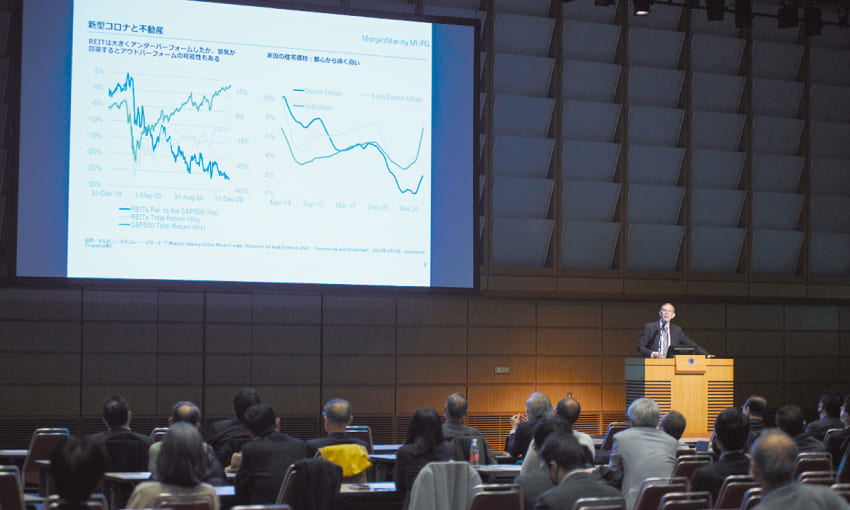

気になる稼働率について、2009年以降の推移を表したのが下のグラフです。

出典:観光庁「宿泊旅行統計調査」より作成

2023年の年間稼働率は全体で57.4%となり2014年の水準まで回復し、2019年コロナ前と比較しても91.5%まで達しています。また直近2024年2月は2023年水準を上回っており、回復傾向は明らかな状況です。

稼働率の回復は国内外のビジネス・観光客数の増加が要因であり、コロナ収束による人流復活と円安効果にも支えられたインバウンドの増加が大きいと言えるでしょう。

ビジネス・観光客数の増加に支えられ新規施設の開業がみられましたが、縮小傾向のシティホテルにも動きがありました。

2022年末から2023年にかけて、羽田空港周辺に大型のホテルがたてつづけにオープンし、増加するインバウンド客はじめ国内のビジネス・観光客へ、新しい魅力を提供することになります。

またインバウンドの回復がリゾート地においても大きな影響を及ぼし、令和6年地価公示では、長野県白馬村の商業地が30.2%の地価上昇率を記録しました。

他にも北海道富良野市の住宅地が全国1位の上昇率となるなど、スノーリゾートの可能性を感じさせる動きがあり、観光開発を含めた宿泊施設の見直しをすすめる契機となりそうです。

さらに観光開発の面では、単独の宿泊施設の再生だけではなく、観光エリアを一体としたコンセプトを打ち出した事例など、参考になるものが目立ってきました。

1.3. 物流施設の動向

物流業界ではこれまでの「倉庫需要」から「物流センター需要」へと変化しており、単に商品の保管のみならず、荷役、配送、包装、流通加工に加え情報処理などの一元管理を可能にする機能が求められています。

e-コマースの拡大による物流量の増加と、トラックドライバー不足を補う業務の効率化を図るため、とくに首都圏では物流施設の新規供給がつづきました。そのため空室率の上昇が見られるようになり、立地条件が悪く設備や仕様が古い施設ではなお一層空室率が悪化しています。

一方、地方圏では物流施設への投資があまり進んでおらず、高機能な物流施設が少ないためニーズに合致する施設では賃料の上昇が見られます。

また地方圏の物流施設には新たな需要が発生しています。これまでは消費財を中心としたBtoCの物流が主でしたが、半導体など今後の重要資材に係るBtoBの物流需要が増加しそうです。

現在、国内の半導体関連施設への大型投資計画は地方10都市で行われています。その分布は、北海道、東北、北陸、中部、中国、九州と全国にわたっており、それぞれの拠点間での物流量が増大すると予想されます。

それぞれの都市周辺において必要とされる物流機能を備えた施設の需要は大きく、加えて物流の中継点となる地方主要都市には中間拠点が必要になり、札幌、仙台、広島、岡山、福岡と三大都市を結ぶネットワークの構築も重要とされるでしょう。

加えて令和6年地価公示においては、先に触れた半導体に関連する熊本県大津町・菊陽町や北海道千歳市が商業地で上昇率トップ3に入り、将来の成長に期待が持たれている状況となっています。

2. 商業施設・ホテル・物流施設の2024年見通し

商業施設・ホテル・物流施設の2024年を見通す上では、次のような重要ポイントを折り込んでおかねばなりません。

まず円安傾向はつづくと思われ、インバウンドの拡大や海外資本の投資が増加すると考えられます。次にAIの普及により、ビックデータの分析に基づく新たなビジネス上のアイデアが生まれる可能性があります。

さらに遅れていると言われる日本のDXが、今後はさまざまな分野で進むため、生産性が高く企業評価を高めるビジネスモデルの構築が期待できます。

これらの「円安・AI・DX」といった要素が直接的・間接的な影響を与え、商業施設、ホテル、物流施設にも変化が起こると考えられます。以下で各分野についての見通しを解説します。

2.1. 役割が変わる商業施設

商業施設は常に社会のニーズに対応し変化していくものですが、商業施設にとってもっとも重要な立地については、より戦略的な判断に基づき決定されるようになります。

大型商業施設としてのショッピングセンターはこれまで、都市周辺部への出店がほとんどを占めていますが、都心部の再開発に併せて規模を縮小した都市型ショッピングセンターの出店も見られます。アパレルなどの専門店もショッピングセンターとの相乗効果が図れる立地を優先するでしょう。

そして都心周辺部であっても都心部であっても、望ましい立地条件は「消費者に近い立地」であり、消費者とはエリア内の住民はもとより、旅行やビジネスを含んださまざまな顧客層が対象となります。

ショッピングセンター内のテナント構成は飲食やサービス関係の業種が多くなっていますが、ショッピングセンターが目指すコンセプトに沿ったものになっていきます。またコンセプト構築に欠かせない需要予測にAIを活用する動きも見られるようになるでしょう。

今日消費者の行動はモノ消費からコト消費を重視するようになっていると言われます。さらにリアルな店舗で実物を確認しネットで購入する「体験型店舗」の出現など、商業施設の役割は今後大きく変わっていくと予想されるのです。

また、商業施設の運営企業にも変化に合わせた対応が必要になってきます。体験型店舗は顧客への体験提供が目的であり実際の購買は行われません。売上はネットショップで計上されるため、売上が賃料にスライドする方式の契約形態の場合、新たな売上高の反映方法が課題となるでしょう。

2.2. 観光立国とホテルの在り方

観光業はインバウンドの回復と景気回復への期待感から需要の増加が見込まれますが、課題も浮かび上がっています。

1つは人材不足であり、もう1つが施設の老朽化です。

人材不足は従業員の厳しい待遇が大きな要因であり、施設の老朽化は築年数の古い施設が多いことが原因と言われます。

国は「観光立国推進基本計画」に基づき、2025年の大阪万博に向けて3つの戦略を掲げています。

- 持続可能な観光地域づくり戦略

- インバウンド回復戦略

- 国内交流拡大戦略

同基本計画には財政的支援も盛り込まれていますが、課題解決には宿泊業における収益性の向上が必須です。しかし小資本の事業者が大多数を占める現状では、課題解決に時間を要すると思われます。

しかしながら2024年は大阪万博を翌年に控える重要な年であり、需要増に対応する最低限の施策が必要でしょう。

施設全体の更新は困難としても、翻訳アプリ、チャットボット、スマートチェックインなどの人材不足を補うIT・ITOの活用や、Wi-Fi、スマートキー、オンライン予約システムなどの顧客サービスの向上につながる施設更新が考えられます。

また、観光のあり方に変化が生じていることも見逃せません。ワーケーションの浸透はこれまでの宿泊需要から滞在需要へと変化を生み、非日常をより楽しむための体験型ホテルも注目されるようになってくるでしょう。

既存の宿泊施設の更新にあたってはコンセプトを明確にすることが重要です。さらに新規の施設供給については施設運用面でのマネジメントが適切に行われ、観光エリアと一体となったコンテンツとして宿泊施設を捉える必要があると思います。

さらに2024年の新たな動きとして、今後注目される可能性がある「サステナブル・ツーリズム」についても触れておきたいと思います。

サステナブル・ツーリズムとは、SDGsの目標達成のテーマとして、観光産業において「持続可能な観光」を推進する動きです。

2020年にはすでに岐阜県白川郷が「世界の持続可能な観光地100選」に選ばれており、2024年の春節には多くの中国からの観光客が訪れたと言われます。

観光立国を掲げる我が国にあっては、観光業・宿泊業の成長を図る上で見落としてはならない視点と言えるでしょう。

2.3. 物流施設の二極化

労働時間の削減を目指し法制化される2024年問題は、業務の性格上から物流業界においてより深刻となっています。労働時間の短縮と雇用環境の改善により、業務の効率化や生産性の向上が避けられません。

そのためにも自動化やITシステムに対応した高機能な施設が必要となります。このニーズに対応できない施設は空室が余儀なくされ、2024年は物流施設が次のように二極化すると思われます。

- 現代の需要に適合した高機能な施設

- 施設の更新がなされず倉庫機能に留まる施設

さらに輸送効率の面からより好立地な施設が求められるようになり、古く立地条件の悪い施設には需要が集まらず空室がつづきます。このような傾向は現在よりもさらに顕著になるでしょう。

現代のニーズに対応した高機能な物流施設は三大都市圏を中心に整備されており、今後は地方圏に浸透していくと思われます。とくに半導体企業誘致により需要が急増する地方では、急ピッチでの新施設供給が必要とされるでしょう。

3. 商業施設などはニーズの変化に対応が必要

2024年は「失われた30年」からの脱皮が期待できる年となりそうです。事業用不動産への投資も積極的に行われる可能性がありますが、商業施設・ホテル・物流施設については、それぞれの現状における課題を理解しておく必要もあります。

- 商業施設は優勝劣敗が明確になっており、体験消費への視点が重要

- 宿泊施設は全体として稼働率は上昇するが、観光需要の質の変化への着目が必要

- 物流施設は新しいニーズに対応した施設整備が必要

以上のような課題は現在明らかになっている課題ですが、今後は円安・金利安などに代表される経済環境の変化による影響を考慮する必要もあるでしょう。

さらに普及が進むAIの活用や推進すべきDXの進捗状況など、現状把握と将来の変化を見とおした、商業・ホテル・物流といった施設の投資計画が必要となるでしょう。

関連記事:2024年の不動産市場はどうなる?現状と今後の見通しを分析

一級建築士、宅地建物取引士

弘中 純一 氏

Junichi Hironaka

国立大学建築工学科卒業後、一部上場企業にてコンクリート系工業化住宅システムの研究開発に従事、その後工業化技術開発を主体とした建築士事務所に勤務。資格取得後独立自営により建築士事務所を立ち上げ、住宅の設計・施工・アフターと一連の業務に従事し、不動産流通事業にも携わり多数のクライアントに対するコンサルティングサービスを提供。現在は不動産購入・投資を検討する顧客へのコンサルティングと、各種Webサイトにおいて不動産関連の執筆実績を持つ。