不動産投資における利回りとは?

種類や考え方のポイントについて解説

#不動産投資

#全国

不動産投資で投資する物件を選定する際、その判断材料のひとつに利回りがあります。しかし、利回りと言ってもさまざまあり、その種類によって計算方法が異なるので注意しなければなりません。

本記事では、不動産投資の利回りの種類や考え方について、分かりやすく解説していきます。

目次

1. 不動産投資における利回りとは?

不動産投資を検討していると、利回りという言葉を耳にするでしょう。物件の広告にも「利回り〇%」と表示されていることがあります。

不動産投資の利回りとは、物件の取得費用に対して得られる年間の収益の割合を表した数字のことを言います。

しかし、利回りと言ってもいくつか種類があり、それぞれ計算方法や基準となるものが異なります。それぞれの数字の意味を理解していないと、思っていたよりも収益が上がらないということもあります。

不動産投資をするうえでは、利回りの種類や計算方法をしっかりと理解し、投資判断することが大切になります。

2. 不動産投資における利回りの種類と計算方法

不動産投資の利回りとして、主に利用されるのは次の2つです。

- 表面利回り(グロス利回り)

- 実質利回り(ネット利回り)

また、収支を計算するための基準として重要な利回りには、「想定利回り」や「現況利回り」もあります。ここでは、それぞれの利回りについて見ていきましょう。

2.1. 表面利回り(グロス利回り)

表面利回りとは、物件の取得費用に対する年間収入の割合を示した数字のことをいいます。取得費用と収入の2つの数字から簡単に計算できるので、収益性の目安としてよく利用されています。

一般的な不動産広告で利用される利回りも、この表面利回りになります。

表面利回り(%)=年間の不動産収入÷不動産取得費用×100

ただし、表面利回りでは不動産投資で必要になる経費については考慮されていません。そのため、実際のキャッシュフローとは異なってくるので注意が必要です。

2.2. 実質利回り(ネット利回り)

不動産投資で掛かる費用まで考慮した収益性を表すのが、実質利回り(ネット利回り)です。

実質利回り(%)=(年間の不動産収入-諸経費)÷不動産取得費用×100

実質利回りでは、次のような経費も計算に反映されます。

- 管理会社への委託費

- 修繕費

- 共有部分の光熱水費

- 火災保険料や損害保険料

これらの経費を不動産収入から差し引いて計算するため、より現実に近い利回りとなります。

例えば、1億円で購入した不動産の年間収益が1,000万円、経費が年間300万円かかった場合の、表面利回りと実質利回りは次のようになります。

表面利回り:1,000万円÷1億円×100=10%

実質利回り:(1,000万円-300万円)÷1億円×100=7%

このように、同じ利回りでも計算方法によって大きく数字が異なってくるので、注意しましょう。

2.3. その他の利回り

利回りには、他にも「想定利回り」や「現況利回り」と呼ばれるものもあります。

想定利回り(%)=満室状態の年間の不動産収入÷不動産取得費用×100

現況利回り(%)=現況の年間の不動産収入÷不動産取得費用×100

想定利回りとは、すべての部屋を満室と想定した収入を元に計算した利回りのことを言います。それに対し、現況利回りとは空室を除いた実際の稼働状況で計算した利回りです。

仮に、次の条件でのそれぞれの利回りを見てみましょう。

- 不動産取得費用:1億円

- 満室時の年間収入:1,000万円

- 空室を考慮した実際の年間収入:750万円

- 想定利回り=1,000万円÷1億円×100=10%

- 現況利回り=750万円÷1億円×100=7.5%

不動産広告などでは、想定利回りで掲載されているケースが多くあります。

空室がある場合、購入後すぐに利回り通りの収入が得られるわけではない点には注意が必要でしょう。

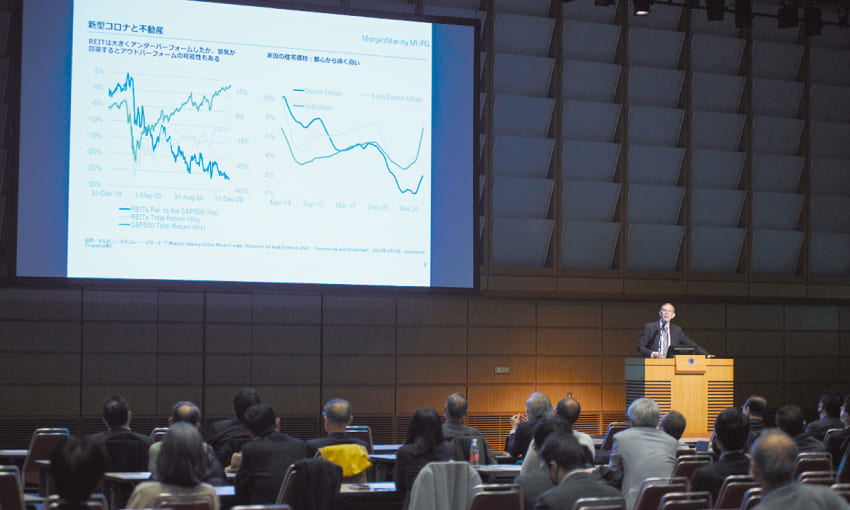

3. 主要都市における期待利回りの傾向

ここでは、主要都市における期待利回りの傾向について見ていきましょう。日本不動産研究所による2021年10月不動産投資家調査では、主要都市の賃貸住宅の利回りについて次のような結果が出ています。

| ワンルーム | ファミリー向け | |

|---|---|---|

| 東京(城南地区) | 4.0% | 4.2% |

| 東京(城東地区) | 4.3% | 4.3% |

| 札幌 | 5.3% | 5.5% |

| 仙台 | 5.3% | 5.5% |

| さいたま | 5.0% | 5.0% |

| 千葉 | 5.0% | 5.0% |

| 横浜 | 4.5% | 4.8% |

| 名古屋 | 4.8% | 5.0% |

| 京都 | 5.0% | 5.1% |

| 大阪 | 4.6% | 4.7% |

| 神戸 | 5.0% | 5.1% |

| 広島 | 5.5% | 5.6% |

| 福岡 | 5.0% | 5.0% |

参考:一般財団法人 日本不動産研究所 第45回 不動産投資家調査

4. 不動産投資における理想の利回りは?

不動産投資の利回りは、さまざまな要素に左右されます。立地や築年・エリアだけでなく、物件の構造にも大きく左右されます。

一般的には、都心よりも郊外のほうが、家賃収入に対して低めの売却価格を設定するため、利回りは高くなる傾向があります。

また、建物の構造であれば鉄筋コンクリート造よりも木造のほうが、利回りは高い傾向があります。

都心より郊外の方が高い利回りとなりやすいのは、都心の方が郊外より不動産の需要が高いことが要因として挙げられます。郊外は都心と比べると需要が低い分、高い利回り(家賃収入に対して低い売却価格)を設定しなければ売却しにくい傾向があります。

これは、RC造と木造についても同じだといえるでしょう。木造はRC造と比べて需要が低く、一方でRC造は需要が高い傾向にあります。これには、RC造は木造と比べて、入居者を集めやすい他、耐用年数が長く、融資を受けやすいといった要因もあります。

不動産投資における利回りについては、こうした投資家からみた需要から考えることが大切です。

5. 不動産投資の利回りの考え方のポイント

ここでは、利回りで投資を検討するときのポイントとして次の3つを解説します。

- 実質利回りで考える

- 空室を考慮する

- 利回り「高い=良い」とは限らない

それぞれ見ていきましょう。

5.1. 実質利回りで考える

実質利回りは、管理費や修繕費などを加味して計算しているため、より現実的な利回りといえます。一般的な不動産広告では表面利回りが掲載されているケースも多くあるため、利回りの高さのみで購入を判断してしまうと、実際に経費を支払うと手元に残るお金が予想より低くなってしまいます。

投資判断するうえでは、実質利回りを自分で計算したうえで慎重に判断する必要があります。

5.2. 空室を考慮する

一棟物件を検討する場合、空室を考慮して利回りを考える必要があります。とくに、満室を想定した想定利回りが広告に掲載されている場合は注意が必要です。

想定利回りが高くても、空室を考慮した現況利回りの数字が低い場合、空室が多く出ているということになります。

想定利回りで購入しても、空室が出ていればその分利回りは大きく下がってしまうのです。掲載されている利回りが、想定利回りなのか現況利回りなのかは広告などの物件情報に記載されているのでしっかり確認し、現況利回りまで確認するようにしましょう。

5.3. 利回りは「高い=良い」とは限らない

利回りの高い物件とは、短期間でも利益を生み出しやすい物件といえます。利回りの高い物件は一見魅力的ですが、利回りが高いから良い物件とは限らないので注意が必要です。

高利回りの物件の中には、物件価格を下げて利回りを高く見せないと売れないために、売主が高い利回りを設定している場合があります。

利回りが高くても、購入後に高額な修繕費が必要になる場合や空室が多いといった場合もあるので注意しましょう。高利回りの物件の場合、築年数や物件に瑕疵がないか、需要があるエリアなのかなどを、しっかり確認することが大切です。

反対に、利回りが低いからと言って悪い物件とも限りません。一般的に、都心や人気のあるエリアの物件のように資産価値が落ちにくい物件は、利回りが低いケースが多くあります。

利回りが低い物件でも、物件の状態や立地の場合は、購入を検討する余地があるといえるでしょう。

ただし、利回りが低い物件は収益を多く上げられません。結果として利回りの低い物件に投資すると、空室や修繕時に物件の収益だけでは回すことができず、手持ちの資金で対応しなければならなくなるケースもあます。

低い利回りでも余裕をもって投資できるのかを慎重にシミュレーションしたうえで、判断するようにしましょう。

不動産投資をする際は、利回りの数字だけで判断するのではなく、実際の物件を確認したうえで判断することが大切です。また、不動産投資の目的や求めるスタイルによっても、自分に必要な利回りが異なってくるので、まずはそれらを明確にする必要があります。

6. 不動産投資の利回りは重要な判断基準のひとつ

不動産投資の利回りについて解説しました。

不動産投資において、利回りは重要な判断基準のひとつです。

利回りには、表面利回りや実質利回りのように、いくつかの種類があります。特に、物件選定の段階では、表面利回りだけでなく、費用も把握できる実質利回りを計算したうえで投資判断することが重要です。

また、不動産の状態や立地などの条件によっても数字は左右されるものです。一般的には利回りが高いほうが良いとされますが、利回りの高さだけでなく賃貸需要や資産価値などを見極めて判断するようにしましょう。

宅地建物取引士、FP2級技能士(AFP)

逆瀬川 勇造 氏

Yuzou Sakasegawa

明治学院大学卒。地方銀行勤務後、転職した住宅会社では営業部長としてお客様の住宅新築や土地仕入れ、広告運用など幅広く従事。

2018年より独立し、不動産に特化したライターとして活動している。