これからの企業不動産売買動向|

工場の市場動向も併せて解説

#事業用不動産

#不動産種別

2020年以降のコロナ禍、さらに2022年以降はウクライナ侵攻や円安など先行き不透明な状況が続く中、企業はどのように対応すればいいのか、様々なデータを見ながら検討し、判断することが大切です。

企業不動産においても、CRE戦略及びSDGsの視点、資源エネルギー価格高騰による工場の国内回帰期待などから、工場の動きが活発となってきています。

本記事では企業不動産売買動向をアセット別に確認し、その中から今話題の工場に関するトレンドについて解説します。

目次

1. 2022年の企業不動産売買動向

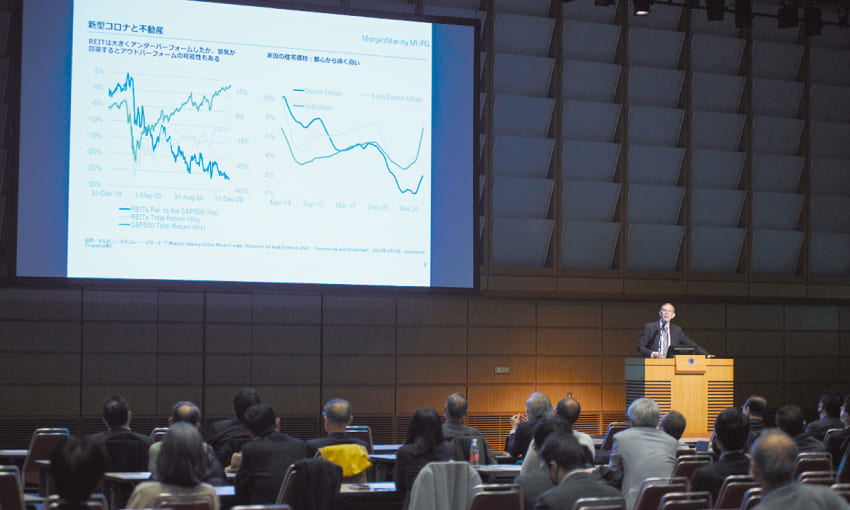

公益社団法人全日本不動産協会の「月刊不動産」によると、2022年の不動産市場全体としては、金融情勢に対する警戒は不要で、実体経済の動向が不動産市況を左右することになりそうです。

企業不動産の有効活用に関するコンサルティング会社であるククレブ・アドバイザーズ株式会社のシンクタンク部門であるククレブ総合研究所による企業の不動産取得の動向調査によると、2022年6月の企業による不動産取得件数は2020年6月比の約2.5倍と高い伸びを示しています。

コロナ感染者数の再拡大の中でも数値が伸びている背景には、経済活動を持続すべきという企業の積極姿勢が覗えます。

また、2018年度以降の企業の不動産取得数をアセット別に見ると、工場・物流拠点などを含むインダストリアルの取得数はオフィスやレジデンスの倍以上です。

コロナ禍で工場などの施設への新規投資を抑制していた企業も、情勢不安やインフレなどの社会的背景を踏まえ、昨今では拠点の最適化や投資に向けて動きが活発化していると考えられます。

実際に、2020年に大幅に減少していたインダストリアルの取得数は2021年にはすでに増加しており、その傾向は2022年も継続する見込みです。

実体経済の動向に影響を受けつつ、CRE戦略やSDGsの観点からの企業不動産の見直し、資源エネルギー価格や商品サービス価格高騰による工場等の国内回帰期待から、今後も企業不動産の売買が活発になることが予測されます。

出典:コロナ禍による投資抑制の反動から2022年度の企業の不動産取得が急増の見通し|ククレブ総合研究所

2. アセット別の不動産市場の動向

はじめに、工場以外の企業不動産に関する市場動向をみていきたいと思います。

まずオフィスについては、都内ビルの成約賃料は下落傾向で、2023年以降の大規模オフィスの開発により供給が増えることから空室率も上昇していくと予測されます。

ホテルについては主な需要が観光・出張となっており、行動制限や入国制限が緩和されており、今後は需要も拡大する見込みです。ただし、新型コロナウイルスの変異株「Ba5」やサル痘など新たな感染拡大の不安もあり、懸念事項は多くあります。

また商業施設については、コロナ禍での巣ごもり需要増加と行動制限解除後の人々の動きの回復状況がまだまだ慎重であることから、店舗施設の選択・集中による閉鎖・統合が続いていくものと思われます。

物流施設についてはコロナ禍での巣ごもり需要からインターネットショッピングの利用が増加し、稼働が高水準となっていますが、建築費の高騰に伴う賃料上昇や施設数の供給過多により今までのような急速な需要上昇では無くなると予測されています。

関連記事:コロナ禍における不動産のアセット別投資動向や今後の見通しについて解説

3. コロナ禍や円安などに伴う工場に関する不動産動向

企業の所持する不動産の中でも昨今注目されているアセットが、工場です。国際情勢や経済の影響を大きく受ける工場は、不安定な社会情勢を背景に最適化が迫られることが増えており、話題となっています。

コロナ禍以前より、環境配慮の観点でカーボンニュートラル、脱炭素が叫ばれる中で重厚長大産業(自動車・石油・鉄鋼)に関する工場は閉鎖や縮小が相次いでいました。

それに加えて昨今の円安、半導体不足などによるエネルギーや資材の高騰、市場競争の激化などが、工場への逆風を加速させています。

このような状況下、現在工場を所持している企業やこれから新設を予定している企業は、資産の一つとしての工場のあり方を改めて検討する必要があるといえるでしょう。

3.1. 拠点戦略としての工場のあり方とは

工場を有する企業の拠点戦略では、「工場」「製品」「顧客」それぞれの観点を考慮して検討する必要があります。

「工場」は稼働コストがそのまま製品コストへ転嫁されることから、工場の設置や運営(維持管理)にどれだけ費用がかかっているか、売上や利益がどの程度出せているかが重要です。「製品」は原価や保管、移動などのコスト、「顧客」は顧客ごとの取引量や物流費などに着目します。

例えば、製造や在庫保管を一箇所に集約して不動産コストを抑える、顧客(納品先)に合わせて複数拠点をかまえて物流コストを抑えるなど、最適な対応は企業によって異なるでしょう。

拠点の立地や規模は、上記のポイントを踏まえて検討、見直しを実施しましょう。新設、移転の際には不動産取引、管理の視点も大切です。購入か賃貸か、地価や建設費用、運用コストはいくらかなど、長期的なビジョンを持ち、特に工場のような大規模拠点は、専門的な分野への知見のある不動産会社に相談するのがおすすめです。

3.2. 国内における工場売却事例

工場売却の動きとしては、前述した工場への逆風を受け、国内のエネルギー企業で一部の製油所が閉鎖されたり、鉄鋼メーカーが高炉の創業を停止したりといった事例が出ています。

その一方で、コロナ禍で海外工場が使用できないことやロックダウンによる輸入品の納期遅れ、原油高に伴う輸送費の高騰を受けて、国内に生産拠点を戻したり新規に構えたりする会社もあります。

工場の立地や今後の方針によっても適切な対処は異なります。売却等の判断は、拠点戦略を立案したうえで決定する必要があるでしょう。

3.3. 東急リバブルの事例紹介|27,000坪の工業用地売却

工場用地はその規模の大きさから、一般的な宅地やオフィスビルとは不動産としての扱いが異なります。ここでは、工場用地の売却事例として、東急リバブルが手掛けた案件を紹介します。

当該物件は会社更生法に基づく更生手続が開始され、入札が実施されましたが応札者がなく、約2年間売却できない状態となっていた工場用地です。この物件は更生担保権の不動産の中でも大部分を占めており、更生手続きを実行する上でも重要なポイントとなっていました。

売却にあたっては国内外からの購入ニーズを基に想定購入者を選定し、紹介を実施。専門性を備えたスタッフが提案からクロージングまでの一連の業務を担当し、20件超えの反響を受けて2か月で売却となりました。航空写真を用いたパンフレット作成など、物件の特徴を活かしたアプローチにより成約した事例です。

4. 経営戦略として工場も最適化が必要

ウクライナ侵攻や、コロナ禍などの事象が単発もしくは複合的に発生することにより、サプライチェーンに影響を与える事例が増えてきています。国内外の市場や需要の動きを見ながら、企業は保有する不動産についてCRE戦略を策定する必要があります。

工場は特に専門性が高く最適化が難しいアセットですが、規模が大きく、経営戦略に大きな影響をもたらします。マーケットとしても工場が動き始めていることから、経営戦略のために最適化が必要といえるでしょう。

今後の経済動向がさらに不透明となる中、あらゆる方向からの情報収集を行い、CRE戦略を積極的に検討してみてはいかがでしょうか。

日商簿記 1級、税理士試験 3科目合格(簿記、財務諸表、消費税)、CFP(R)、1級ファイナンシャル・プランニング技能士、プロフェッショナルCFO

大間 武 氏

TAKESHI OMA

飲食業をはじめ多業種の財務経理、株式公開予定企業などの経理業務構築、ベンチャーキャピタル投資事業組合運営管理を経て、2002年ファイナンシャル・プランナーとして独立。

「家計も企業の経理も同じ」という考えを基本に、「家計」「会計」「監査」の3領域を活用した家計相談、会計コンサル、監査関連業務、講師・講演、執筆など幅広く活動。