Ⅴ.非居住者等の税務

非居住者の不動産に係る不動産取得や所得税の取り扱い、貸主、売主が非居住者の場合の源泉徴収について

更新日:2023年11月30日

⑤不動産取得時の税金(不動産取得税、登録免許税、印紙税、消費税など)

国内不動産取得時に課税される不動産取得税、登録免許税、印紙税、消費税など税金は、原則として居住者と非居住者とで課税関係が異なることはありません。また、税負担を緩和する各種特例のうち、自己居住を要件とする不動産取得税の中古住宅等の特例や登録免許税の自己居住の特例などは、国内に住所等がない非居住者は適用することができません。

⑥不動産賃貸時や売却時の税金(所得税)

非居住者が国内の不動産を賃貸した場合や国内の不動産の売却をした場合には、日本において申告をする義務があります。国内不動産の賃貸や売却による所得は国内源泉所得に該当し、非居住者の場合にも日本の所得税等の課税対象となります。非居住者は国内源泉所得の金額が雑損控除、寄付金控除、基礎控除(48万円)の合計額を超える場合には原則として申告義務があります。確定申告において、賃料収入や売却代金から源泉徴収された税額が、年税額よりも多いときは、確定申告を行うことによって還付を受けることができます。

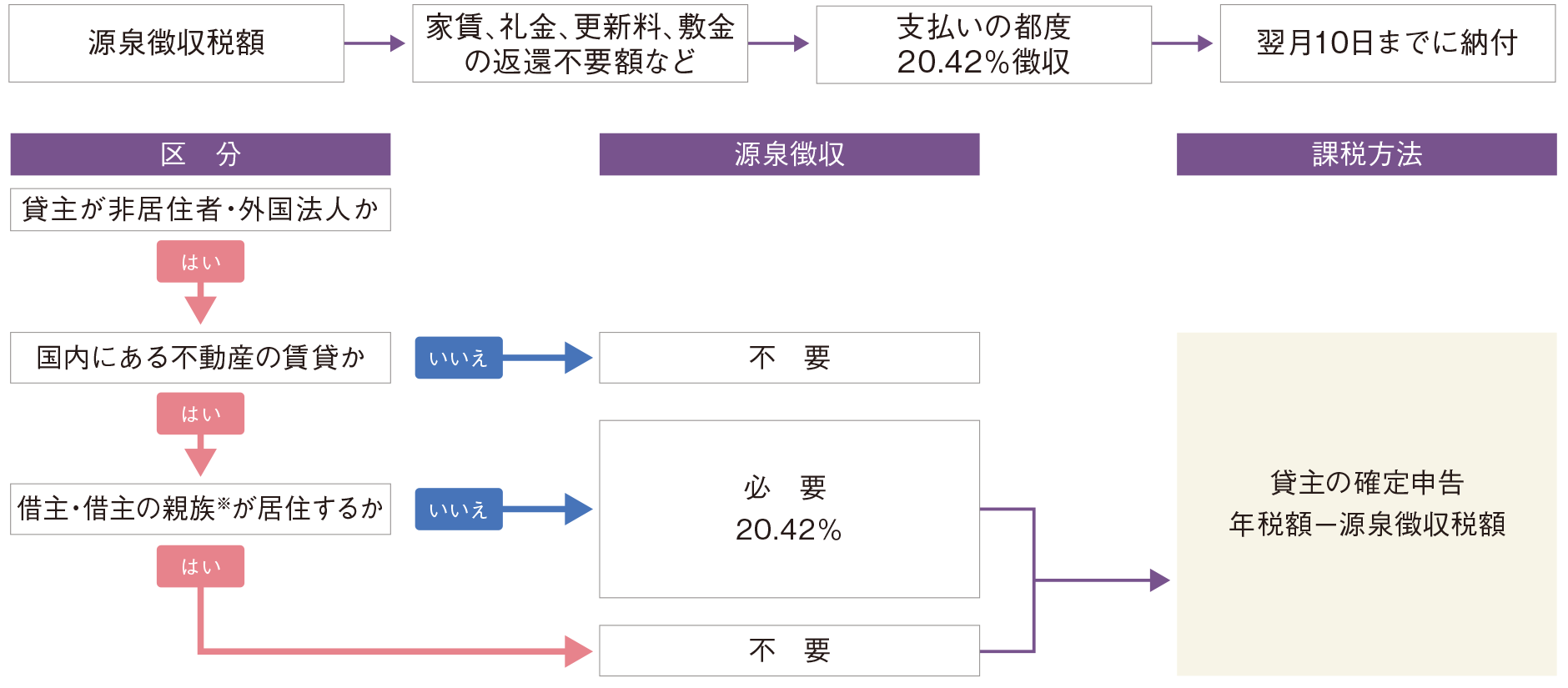

⑦貸主が非居住者等である場合の家賃等の源泉徴収

不動産の貸主が非居住者又は外国法人である場合には、原則として借主は賃借料の支払の都度、支払金額の20.42%を天引き(源泉徴収)し、翌月10日までに税務署に納付をしなければなりません。ただし、一定の要件に該当する場合には源泉徴収の必要はありません。また、権利金や礼金など返還されないものは、賃借料と同様にそれぞれの支払時に源泉徴収する必要があります。

<借主の源泉徴収義務>

※親族とは、配偶者、6親等内の血族及び3親等内の姻族をいいます。

⑧売主が非居住者等である場合の売買代金等の源泉徴収

不動産の売主が非居住者又は外国法人である場合には、原則として買主は代金の支払の都度、支払金額の10.21%を天引き(源泉徴収)し、翌月10日までに税務署に納付をしなければなりません。ただし、一定の要件に該当する場合には源泉徴収の必要はありません。

<買主の源泉徴収義務>

※親族とは、配偶者、6親等内の血族及び3親等内の姻族をいいます。

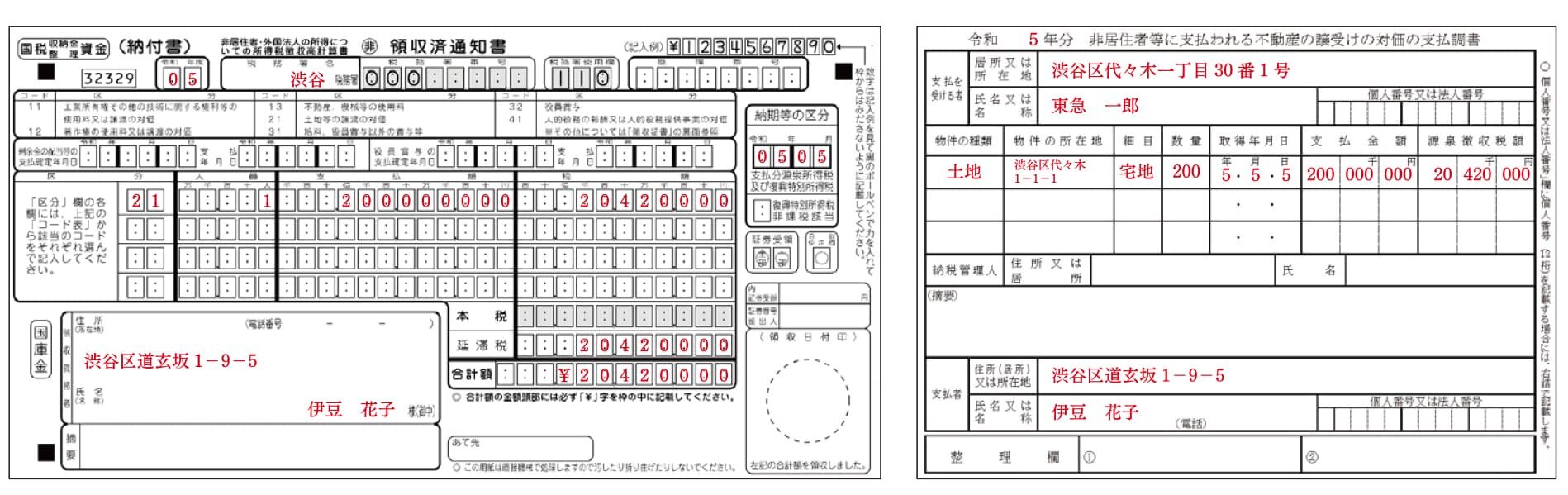

⑨源泉徴収納付と支払調書の作成

買主又は賃借人は「非居住者・外国法人の所得についての所得税徴収高計算書」に必要事項を記載し、銀行等で原則として翌月10日までに納付を行います。また、買主又は賃借人は「非居住者等に支払われる不動産の譲受けの対価の支払調書」又は「非居住者等に支払われる不動産の使用料等の支払調書」を翌年1月末日までに作成し、税務署へ提出しなければなりません。同時に売主又は貸主へ交付を行います。

⑩非居住者等の不動産保有時の税金(固定資産税・都市計画税)

国内不動産保有時に課税される固定資産税や都市計画税は、居住者と非居住者とで課税関係が異なることはありません。また、納税管理人を定め納税の手続きを行わなければなりません。なお、新築住宅の特例や小規模住宅用地の特例なども適用要件を充足すれば非居住者も適用を受けることができます。

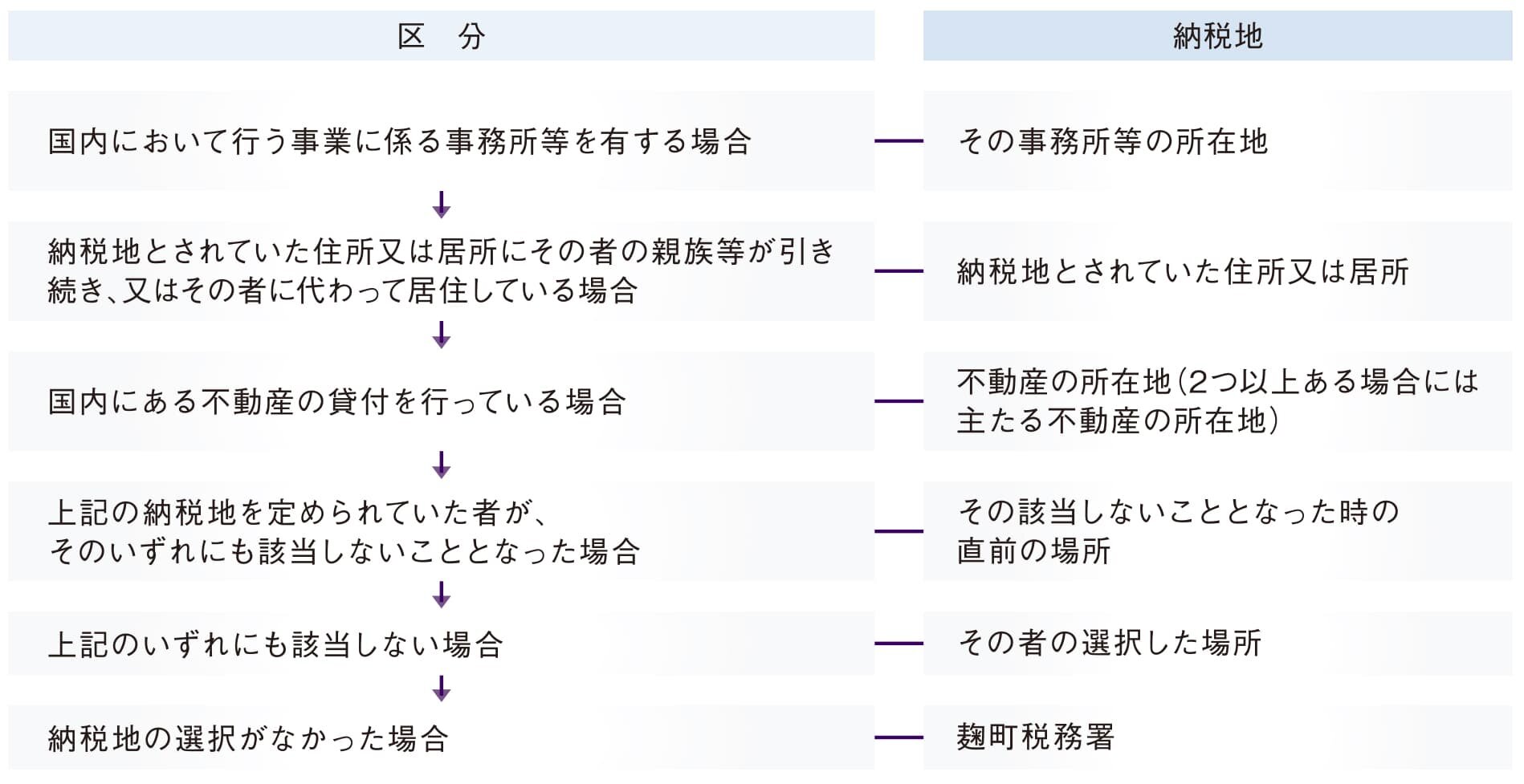

国内に住所を有さなくなった場合の確定申告書の提出先

2年間の海外赴任を命じられ、家族全員で海外へ行くことになったため、自宅を賃貸することにしました。家賃に係る不動産所得の申告や納税等の手続は納税管理人に代行して貰いますが、これらの手続は納税管理人の住所地の所轄税務署に行えば良いのでしょうか。

納税管理人の住所地を所轄する税務署長に対し行うことはできません。国内に住所も居所も有しないこととなった者の納税地は次の順番で判断します。