Ⅱ. マイホーム売却時の税金

自宅売却で譲渡損が発生した場合の特例、買換え時、売切り時の損益通算・繰越控除について

更新日:2025年9月29日

③自宅売却で譲渡損が発生した場合の特例

1.適用要件

| 4買換えの損益通算・繰越控除 | 5売切りの損益通算・繰越控除 | |

|---|---|---|

| 売却形態 | 居住用財産の譲渡(5つの形態のいずれかに該当すること) | |

| 所有期間 | 譲渡年1月1日における所有期間が土地も建物も5年超であること(お正月を6回越えての売却) | |

| 住宅ローン | 年末に買換資産の住宅ローン(償還期間10年以上)があること | 譲渡契約の前日に譲渡資産の住宅ローンがあること |

| 買換資産 | 譲渡年の前年から翌年までの間に、日本国内にある登記面積50㎡以上の家屋を買換資産として取得し、取得年の翌年年末までに居住すること | - |

| 連続適用 | 前年、前々年に次の居住用財産の譲渡の特例の適用を受けていないこと | |

| 12345すべての居住用財産の譲渡の特例 | ||

| 親族等への譲渡 |

配偶者・生計一親族・生計別親族(直系血族・同居予定)・同族会社(株主の半分以上が親族等の会社)への 譲渡は特例の適用がありません。 |

|

| 重複適用 | 住宅ローン控除との重複適用ができます。 | |

| 確定申告 | 繰越控除は譲渡損発生年に期限内申告を行い、翌年以後連続して確定申告書の提出が必要となります。 | |

2.取扱い

| 買換えの損益通算・繰越控除 | 売切りの損益通算・繰越控除 | |

|---|---|---|

| 損益通算 | 譲渡損全額を他の所得(給与所得や不動産所得など)と 相殺することができます。 |

次のいずれか少ない金額を他の所得(給与所得や不動産 所得など)と相殺することができます。 (1)売却損 (2)譲渡資産の借入金残高-売却代金 |

| 繰越控除 | 繰越控除の適用を受けようとする年分の合計所得金額が3,000万円以下である必要があります。 | |

|

損益通算しきれなかった損失(土地の売却損は500㎡超 の対応分を除く)を翌年以後3年間へ繰り越すことが できます。 |

損益通算しきれなかった損失を翌年以後3年間へ繰り越す ことができます。 |

|

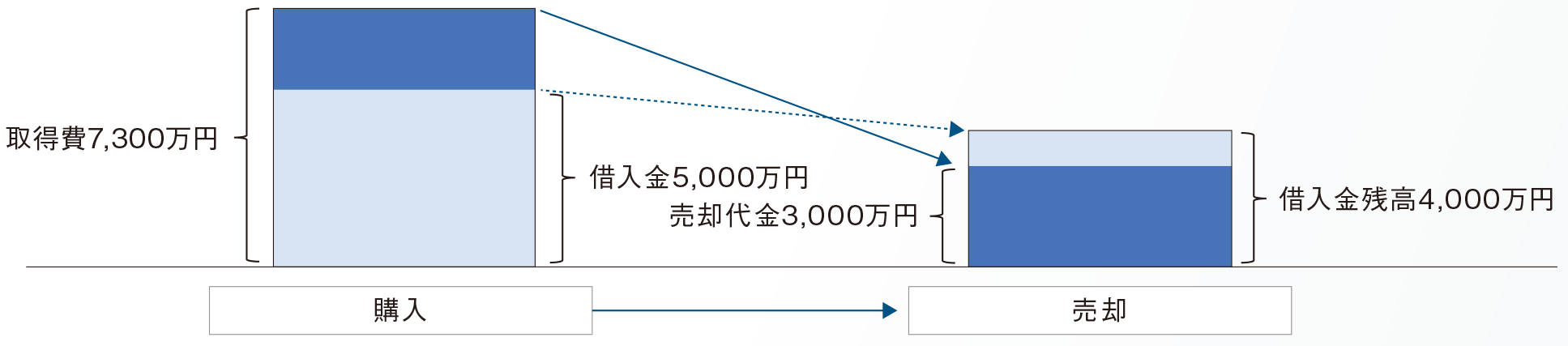

<売切りの損益通算可能額>

- 譲渡損失の金額:3,000万円(売却代金)-7,300万円(取得費)=△4,300万円

- 損益通算限度額:4,000万円(借入金残高)-3,000万円(売却代金)=1,000万円

- 4,300万円>1,000万円∴1,000万円(損益通算可能額)

監修

𡈽屋 栄悦(つちや えいえつ) 税理士

𡈽屋 栄悦(つちや えいえつ) 税理士

土屋栄悦税理士事務所HP

https://www.tkcnf.com/tsuchiya/index山形県

平成 8年11月 税理士登録

平成12年

9月 土屋税理士事務所開業

第71回から第73回税理士試験試験委員/租税法務学会常任理事/

東京税理士会会員相談室相談委員/元東京税理士会常務理事/元日本税理士会連合会理事

新 税理士実務

質疑応答集共著(ぎょうせい)

「租税実体法の解釈と適用・2」共著(中央経済社)

「税務における期間・期日・期限の実務」共著(新日本法規出版)

相続税・信託ガイドブック共著(大蔵財協)/税務と法務の接点共著(大蔵財協)など

お気軽に

ご相談ください

マンション、土地、一戸建の居住用不動産のほか、投資用不動産や、事業用不動産もお任せください。

また、権利関係の難しい借地権や底地権などの不動産についてもお気軽にご相談ください。