ざっくり要約!

- フラット50は返済期間が最長50年の全期間固定金利型住宅ローンであり、長期優良住宅を取得する際に利用できる

- 毎月の返済額を抑えやすく、将来の金利上昇リスクを避けられるというメリットがある一方、総返済額や利息が増えやすく、老後まで返済が続きやすいなどのデメリットもある

フラット50は、返済期間を最長50年に設定できる住宅ローンです。完済まで借入金利が変わらない全期間固定金利であり、長期にわたって快適に暮らせる性能がある「長期優良住宅」を取得する際に利用できます。

この記事では、フラット50の特徴や利用するための要件、メリットとデメリットを解説します。

記事サマリー

フラット50とは

フラット50は、住宅金融支援機構が民間の金融機関と提携して提供する住宅ローンの一種です。ここでは、フラット50の主な特徴を紹介します。

融資期間は最長50年

フラット50は、返済期間を36〜50年に設定できる住宅ローンです。「フラット35」や、金融機関が独自に取り扱う住宅ローンの多くは、返済期間が最長35年ですが、フラット50であればそれらよりも最長で15年長くできます。

・「フラット35」に関する記事はこちら

フラット35とは?メリットから手続きの流れまでわかりやすく解説

・「50年住宅ローン」に関する記事はこちら

50年住宅ローンのメリット・デメリットは? 「やばい」って本当?

全期間固定金利

フラット50は、借入時から完済まで金利が一切変わらない「全期間固定金利」の住宅ローンです。契約時に借入金利と毎月の返済額、総返済額が確定するため、返済途中で市場の金利が上昇しても返済負担が増える心配がありません。

また、子どもの教育費や老後の生活資金、車の買い替えなど今後のライフプランも踏まえた資金計画が立てやすいというメリットもあります。

・「固定金利」に関する記事はこちら

住宅ローンの変動・固定金利の推移は?今後の選択ポイントを解説

対象は長期優良住宅

フラット50を利用して購入できる物件は「長期優良住宅」に限られます。

長期優良住宅とは、簡単にいえば長く安心・快適に暮らせる設備と性能がある高性能な住宅のことです。

耐震性や省エネルギー性、耐久性などが国の定める一定の基準を満たし、認定を受けた戸建て住宅やマンション(共同住宅)を指します。

長期優良住宅は長きにわたり快適に暮らせるほかにも、住宅ローン控除の内容が優遇され、より多くの減税を受けられるなど、税制面におけるメリットもあります。

・「長期優良住宅」に関する記事はこちら

長期優良住宅のメリットとデメリット、制度や条件、申請の流れを解説

フラット50のその他の特長

フラット50には、返済期間や金利タイプ、対象の住宅のほかにも、以下のような特徴があります。

フルローンも可能

フラット50単独で借り入れできるのは、原則として建設費または購入価額の9割までであり、少なくとも1割分の自己資金(頭金)を用意する必要があります。しかし、フラット35やフラット20とフラット50を併用することで、物件価格の全額をローンで賄うことができます。

ただし、フラット50とフラット35やフラット20を合わせた総借入額が物件価格の9割を超える場合、9割以下の場合よりも借入金利が高くなる点には注意が必要です。

・「フルローン」に関する記事はこちら

頭金なしで住宅ローンを組むと後悔する? 適切な借入額の決め方とは?

住宅ローン付きで売却可能

フラット50に「金利引継特約」を付けると、将来的に長期優良住宅を売却するとき、購入する人に債務を引き継ぐことができます。

通常、ローンが残っている家を売るためには、売却代金でローンを全額返済する必要がありますが、金利引継特約が付いていれば完済しなくても売却が可能です。

また、借入金利も引き継がれるため、売却時に市場金利やフラット50の借入金利が上昇していたとしても、購入者は低い金利で返済をすることができます。

金利引き下げが受けられる可能性がある

フラット50には、借入当初から一定期間の金利が優遇される多彩な金利引き下げメニューを適用できます。主な金利引き下げメニューは、以下の通りです。

| 区分 | 引き下げメニュー | 概要 |

|---|---|---|

| 家族構成 | 【フラット35】子育てプラス | 子育て世帯または若年夫婦世帯が住宅を取得する場合に、子どもの人数などに応じて金利を引き下げる制度 |

| 住宅性能 | 【フラット35】S | 省エネルギー性や耐震性など、質の高い住宅を取得する場合に金利を引き下げる制度 |

| 【フラット35】中古プラス | 一定の基準を満たした質の高い中古住宅を取得する場合に金利を引き下げる制度 | |

| 【フラット35】リノベ | 中古住宅の購入とあわせて一定のリフォームを行う場合に金利を引き下げる制度 | |

| 維持保全 | 【フラット35】維持保全型 | 維持保全・維持管理に配慮した住宅や、既存住宅の流通に資する住宅を取得する場合に金利を引き下げる制度 |

| 地域連携 | 【フラット35】地域連携型 | 地方公共団体による子育て支援やUIJターン支援などの財政的支援とあわせて金利を引き下げる制度 |

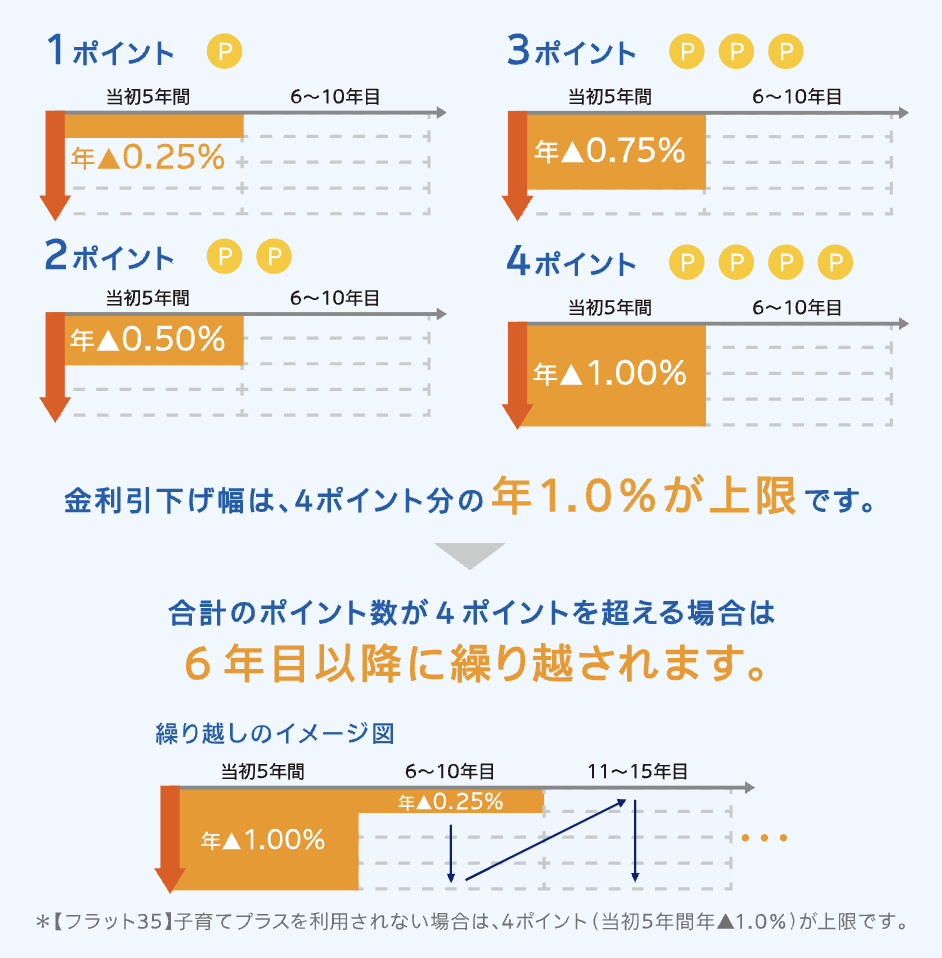

各金利引き下げメニューを適用することで付与されるポイントの合計値によって、金利の引き下げ幅と引き下げ期間が決まる仕組みです。1ポイントあたり、当初5年間の借入金利が年0.25%引き下げられます。

たとえば、18歳未満の子どもが2人いる世帯が【フラット35】子育てプラスを適用する場合、2ポイントが付与され、借入当初の5年間、借入金利が年0.5%引き下げられます。

引き下げられる金利は最大で年1.0%であり、合計ポイント数が4ポイントを超える場合は、6年目以降に繰り越されます。

フラット50の主な利用条件

フラット50を利用するためには、申し込む人自身と購入対象となる住宅が所定の要件を満たしている必要があります。

ここでは、フラット50の主な利用条件のうち「年齢」「総返済負担率」「中古住宅の技術基準」について解説します。

年齢

フラット50は、申込時の年齢が満44歳未満でなければなりません。44歳の誕生日を迎えてしまうと、申し込むことができなくなります。

また、返済期間は36年以上50年以下で、かつ以下が上限となります。

- 「80歳」-「申込時の年齢※1※2(1年未満切上げ)」

※1:年収の50%を超えて合算した収入合算者がいる場合には、申し込み本人と収入合算者のうち、高い方の年齢を基準とする

※2:親子リレー返済を利用する場合は、収入合算者となるか否かにかかわらず、後継者の年齢を基準とする

たとえば、申込時の年齢が40歳の場合、フラット50の借入期間は「80歳−40歳=40年」が上限です。返済期間が50年のローンを組めるのは、申し込み時点での年齢が原則として30歳未満である人に限られます。

ただし、親がローンを契約して将来的に返済義務を子どもに引き継ぐ「親子リレー返済」を利用する場合、44歳以上の方でも申し込みが可能です。加えて、親子リレー返済の返済期間は後継者となる子どもの年齢を基準に返済期間を設定できるため、申込者の年齢が30歳以上でも50年のローンを組める場合があります。

・「親子ローン」に関する記事はこちら

親子ローンとは?メリット・デメリットやトラブル例を紹介

総返済負担率

総返済負担率とは、年収に占める年間合計返済額の割合のことです。「年間返済額÷年収」で求められます。

フラット50を申し込むためには、総返済負担率が以下の基準に収まっている必要があります。

- 年収400万円未満の場合:30%以下

- 年収400万円以上の場合:35%以下

返済負担率を計算する際の年間返済額には、フラット50の返済額だけでなく、自動車ローンや教育ローン、カードローンなど他の借り入れが含まれる点に注意が必要です。

フラット35の技術基準(中古住宅)

フラット50を利用するためには、取得する住宅が「長期優良住宅」の認定を受けていることに加え、住宅金融支援機構が定める技術基準も満たしている必要があります。

中古住宅を取得する場合に満たしているべき技術基準は、以下の通りです。

| 主な技術基準 | |

|---|---|

| 接道 | 敷地は一般の交通の用に供する道に2m以上接すること |

| 床面積※1※2 | 一戸建て、連続建て、重ね建て住宅:70㎡以上 共同住宅(マンションなど):30㎡以上 併用住宅:住宅部分が非住宅部分より広いこと |

| 規格 | 居住室が2以上(家具等で仕切れる場合も可)、炊事室、便所、浴室を備え独立して生活できること |

| 戸建型式 | 木造住宅※3は一戸建てまたは連続建て |

| 住宅の耐久性※4 | ⑴外壁に接する土台を木造とする住宅の場合、所定の防腐・防蟻措置を施しており、原則として土台に接する外壁の下端には水切りを設けること ⑵住宅は次の1〜3のいずれかに該当すること 1.特定主要構造部を耐火構造とした住宅であること 2.準耐火構造(省令準耐火構造の住宅を含む)の住宅であること 3.耐久性基準に適合する住宅であること |

| 区画 | 併用住宅においては、住宅と住宅以外の部分の間を壁・建具等で区画されていること |

| 劣化状況 | 構造耐力上主要な部分等が安全上および耐久上支障のない状態であること (例:一戸建ては土台・床組に腐朽や蟻害がないこと、共同住宅は外壁等に鉄筋の露出がないこと) |

| 耐震性 | 建築確認が昭和56年5月31日以前※5の住宅は耐震評価基準に適合すること |

| 維持管理(地上階数3階以上マンションなど) | 管理規約があり、20年以上の長期修繕計画が定められ、現在も有効であること |

※1:店舗付き住宅などの併用住宅の場合の住宅の床面積は、住宅部分の床面積

※2:住宅の床面積は、車庫、共用部分(共同住宅の場合)を除く

※3:耐火構造の住宅および準耐火構造(省令準耐火構造を含む)の住宅以外の住宅

※4:混構造の場合(部分的に耐火構造若しくは準耐火構造とならない場合)は、建築物全体について、または耐火構造若しくは準耐火構造とならない部分について、工法ごとの耐久性基準に適合させることが必要

※5:建築確認日が確認できない場合は、表示登記における新築時期が昭和58年3月31日以前

金融機関でフラット50の申し込みをする際は、新築住宅と中古住宅それぞれの技術基準を満たしていることを証明する「適合証明書」を取得する必要があります。

【シミュレーションあり】「超長期」の住宅ローンのメリット

近年ではフラット50だけでなく、一部の民間金融機関も返済期間を最長40年や50年とする住宅ローンを取り扱っています。

ここでは、フラット50のような超長期の住宅ローンを利用するメリットを解説します。

毎月の返済額を抑えられる

超長期の住宅ローンを組むと、返済期間が長くなることにより、月々の返済額を低く抑えられます。

たとえば、借入額4,000万円、元利均等返済(毎月の返済額が一定になる返済方法)、ボーナス返済なしの条件で住宅ローンを組むとしましょう。

返済期間35年のフラット35(借入金利は年1.89%)と、返済期間50年のフラット50(借入金利は年1.99%)の返済額を計算すると、結果は以下の通りとなります。

| フラット50 | フラット35 | 差 | |

|---|---|---|---|

| 返済期間 | 50年 | 35年 | 15年 |

| 借入金利 | 年1.99% | 年1.89% | +年0.1% |

| 毎月の返済額 | 約10.6万円 | 約13.1万円 | −2.5万円 |

| 総返済額 | 約6,318万円 | 約5,471万円 | +847万円 |

借入金額や返済方法が同じであっても、返済期間が50年のフラット50を利用することで、毎月の返済負担は2.5万円ほど軽くなる結果となりました。

毎月の支出が減ることで家計にゆとりが生まれやすくなり、返済が滞りにくくなるだけでなく、貯蓄や投資に回せる金額も増やせる可能性があります。

高額な物件にも手が届きやすい

一般的に住宅ローンは、年収に占める年間返済額の割合である総返済負担率が、一定の基準を超えるような金額を借り入れることはできません。

借入金額や申し込む人の年収などが同等の場合、返済期間が長いほうが年間返済額は少なくなり、総返済負担率が下がるため、より金額を借り入れられる可能性があります。

フラット50を活用することで、従来の住宅ローンでは手が届かない価格帯の物件も検討できるようになり、立地や広さなどがより希望に近い住環境を得られるかもしれません。

・「住宅の予算」に関する記事はこちら

住宅ローンは年収の何倍が理想なのか?借入可能額と返済可能額の違いとは

若いうちにマイホームを購入しやすい

20代や30代は、40代以上の方に比べて年収が低いケースが少なくありません。

そのため、若年層の方が住宅ローンを申し込むと、総返済負担率が規定を上回り、希望する金額を借り入れられない場合があります。

フラット50のような超長期の住宅ローンであれば、年間返済額が下がり、返済負担率が基準内に収まりやすくなるため、若い人でもマイホームを購入しやすくなります。

また、30歳未満であれば返済期間を最長の50年に設定することもできるため、若いうちからマイホームを購入するときは、超長期の住宅ローンを検討すると良いでしょう。

「超長期」の住宅ローンのデメリットと注意点

超長期の住宅ローンには、毎月の返済額を抑えられるなどのメリットがある一方で、以下のようなデメリットや注意点もあります。

総返済額・利息が増える

住宅ローンの返済期間を長くすると、毎月の返済額を減らせる代わりに、総返済額は増加します。これは、毎月の返済額に占める利息の割合が増え、元金の返済が遅くなるためです。

返済期間を長くしたことで、毎月の返済額が数万円少なくなったとしても、総返済額は数百万増えるといったケースも考えられます。

超長期の住宅ローンを組む場合は、毎月の返済額だけでなく総返済額や利息総額も返済シミュレーションで確認し、最後まで返しきれるかどうかをよく考えることが大切です。

老後まで返済が続く可能性がある

返済期間が最長50年の住宅ローンを組む場合、定年退職を迎えて老後生活が始まったあとも返済が続くケースがほとんどです。

たとえば、30歳でフラット50を利用した場合、ローンを完済するのは80歳です。一般的な定年年齢である65歳を過ぎても、そこから15年間 返済を続けなければなりません。

超長期の住宅ローンを組む場合は、主な収入源が国からの年金となったあとも問題なく返済できるかよく検討しましょう。

・「老後のお金」に関する記事はこちら

夫婦の平均年金受給額はどれくらい? 共働き・専業主婦の標準的な受給額は?

資産価値が残債を下回るリスクが高くなる

建物の資産価値は、築年数の経過とともに下落するのが一般的です。返済期間が長いと借入元金の減るスピードが緩やかになるため、住宅の資産価値がローン残高を下回る「オーバーローン」になるリスクが高まります。

オーバーローンの状態では、家の売却価格だけでローンが完済できなくなるため、不足分を自己資金で補う必要があります。十分な自己資金がないと、ローンを完済できず家の売却が困難になるかもしれません。

超長期の住宅ローンを組む場合は、将来の資産価値が落ちにくい物件を選び、売却に備えて計画的に自己資金を準備することが重要です。

・「オーバーローン」に関する記事はこちら

オーバーローンとは?住宅ローンと財産分与のトラブル解決方法を解説

まとめ

フラット50は、返済期間が最長50年であるため、毎月の返済負担を抑えることができ、家計にゆとりが生まれやすくなります。一方で、返済期間が長い分、利息を含めた総返済額は増える傾向にあり、老後まで返済が続きやすいなどのデメリットがある点は押さえておきましょう。

ご自身のライフプランと照らし合わせ、メリットとデメリットの両方を理解したうえで、フラット50を利用すべきか慎重に検討することが大切です。

この記事のポイント

- フラット50とはなんですか?

フラット50は、住宅金融支援機構が民間の金融機関と提携して提供する住宅ローンの一種です。

詳しくは「フラット50とは」をご覧ください。

- フラット50の利用条件を教えてください。

フラット50を利用するためには、申し込む人自身と購入対象となる住宅が所定の要件を満たしている必要があります。

詳しくは「フラット50の主な利用条件」をご覧ください。

- 超長期住宅ローンのデメリットはなんですか?

超長期の住宅ローンには、毎月の返済額を抑えられるなどのメリットがある一方で、デメリットや注意点もあります。

詳しくは「「超長期」の住宅ローンのデメリットと注意点」をご覧ください。

ライターからのワンポイントアドバイス

フラット50は返済期間が最長50年と非常に長期にわたるため、借入をする際に将来のライフプランを立てることがとても重要となります。現在の世帯収入や貯蓄だけでなく、結婚や出産、子どもの進学、転職、老後生活などマイホームの購入後に起こりうるライフイベントを考慮し、慎重に返済計画を立てましょう。

自身で計画を立てるのが困難な場合は、不動産会社や金融機関の担当者、ファイナンシャルプランナーの資格を持った専門家などに相談することもおすすめします。

不動産購入なら東急リバブル

14日以内に登録された最新物件をご紹介!

マンション・一戸建て・土地の購入をご検討なら東急リバブルにご相談ください。

新着物件検索はこちら