土地の所有者が亡くなると、相続が始まります。相続人は相続税を納付することもありますが、土地は高額なことが多いため、相続税も高額になりがちです。

土地を相続した場合、通常は土地の持ち主が死亡した日(相続の開始があったことを知った日)の翌日から10ヶ月以内に相続税の申告と納税を行わなくてはなりません。

スムーズに対応できるように申告・納税の流れを把握しておく必要があります。

相続税を計算する方法や、控除制度や特例制度を活用して低く抑える方法についても紹介しますので、万が一のためにもぜひ覚えておいてください。

記事サマリー

土地にかかる相続税の基礎知識

土地を相続すると、相続税を支払わなければならないことがあります。

あとで詳しく紹介しますが、相続税を計算するときにはさまざまな控除制度が適用されるため、実際に課税されるケースは少なく、全体の8%ほどです。

しかし、相続財産が多いときなどは相続税の課税対象となります。2019年には相続税の申告書の提出に係る被相続人(亡くなった方)は115,267人で、相続税の納税義務者となった相続人は254,517人でした。

また、被相続人1人あたりの相続税額は1,714万円で、相続人が少ないときは1人あたりの納税額は大きくなると考えられます。

正しく相続税を納めるために、最低限知っておきたいことを紹介します。

土地にかかる相続税とは?

土地にかかる相続税とは、土地の相続を受けた人が支払う税金のことです。

配偶者や子などの法定相続人以外にも、遺言書で指名された人が相続人となり、土地を相続して相続税を支払うケースもあります。

申告期限

相続税の申告は、被相続人が死亡したことを知った日の翌日から10ヶ月以内が期限となります。書類の準備に時間を要することも想定して、早めに対応をすすめることが大切です。

また、基礎控除以外の控除制度や特例制度が適用されて相続税の課税対象外になった場合には、相続税を納税する必要はありませんが、申告は必要です。

基礎控除額以上の相続財産がある場合は、期限内に相続税の申告をしましょう。

遺産分割協議

遺言書がない場合は、相続人全員で分割について協議をし、遺産分割協議書を作成します。

協議がまとまらず、遺産分割が難しい場合でも、相続税の申告・納税の期限は延長されません。

もし、期限までに協議書が作成できなさそうな場合は、「申告期限後3年以内の分割見込書」という書類を作成し、税務署に提出することで、いったんは民法に規定する法定相続分に従って財産相続税を申告・納税します。

その後3年以内に分割協議がまとまった場合、あらためて税務署に申し出て、申告書を訂正する手続きをとることとなります。

相続放棄

相続する資産よりも負債が多いときなどには、相続放棄を選択することも可能です。

家庭裁判所に申立て、相続放棄の手続きを進めます。ただし、相続放棄できるのは被相続人の死亡を知った日の翌日から3ヶ月以内なので、早めに準備をすることが必要です。

相続放棄の申立てをしない場合には、負債が多くても財産を相続することになります。

財産の調査に時間がかかり、3ヶ月以内に相続放棄の申立てを行えなさそうなときは、家庭裁判所に期間延長の申立てを行わなくてはいけません。

いずれの場合も、期限を過ぎることがないように注意しましょう。

相続税の計算方法

相続税の計算方法は複雑です。税理士に依頼するのが一般的ですが、費用を抑えたい方は自力で計算することもできます。

以下の順番で計算していきましょう。

- 遺産総額を計算する

- 遺産総額から借入金や葬儀費用を差し引く

- 基礎控除額を差し引く

- 相続税の総額を計算する

- 各相続人の相続税額を計算する

1. 遺産総額を計算する

まず遺産総額がどのくらいなのか計算します。

預貯金や不動産、死亡保険金、死亡退職金などの課税対象額を合算しましょう。各相続人に3年以内に生前贈与された財産がある場合も合算します。

遺産総額に含めるものの例

- 預貯金(死亡日の残高)

- 土地(路線価もしくは固定資産税評価額に基づいて計算)

- 建物(固定資産税評価額に基づいて計算)

- 株式(死亡日もしくは一定期間の平均株価のうち低い株価に基づいて計算)

- 死亡保険金、死亡退職金(非課税限度額を差し引いた金額)

- 3年以内に生前贈与された財産

- 3年より以前に生前贈与され、相続時精算課税制度を適用した財産 など

2.遺産総額から借入金や葬儀費用を差し引く

被相続人に借入金がある場合には、遺産総額から差し引きます。遺産総額よりも借入金が多い場合は、相続放棄などを検討するほうがよいでしょう。

また、葬儀費用も遺産総額から差し引けますが、香典返しや初七日などの法事費用、墓石や墓地を購入あるいは借入する費用は差し引くことはできません。

3.基礎控除額を差し引く

遺産総額から借入金や葬儀費用を差し引いた金額を、「正味の遺産額」と呼ぶことがあります。

この正味の遺産額から基礎控除額を差し引くと、「課税遺産総額」になります。基礎控除額は以下のように求めます。

基礎控除額=3,000万円+法定相続人の数×600万円

例えば法定相続人が配偶者と子ども3人の場合には、基礎控除額は3,000万円+4×600万円=5,400万円となります。

正味の遺産額が1億円であれば、課税遺産総額は1億円-5,400万円=4,600万円となります。

また、法定相続人が配偶者と被相続人の両親の場合には、基礎控除額は3,000万円+3×600万円=4,800万円となります。

正味の遺産額が4,000万円であれば、基礎控除額よりも少ないので課税遺産総額はありません。

4.相続税の総額を計算する

課税遺産総額がないときは、相続税は非課税となります。相続税の申告も不要なので、特に手続きをする必要はありません。

課税遺産総額があるときは、相続税が発生する可能性があります。

また、相続税が発生するかどうかにかかわらず申告義務が生じるので、期限内に税務署に申告するようにしましょう。

課税遺産総額がある場合は、一旦、相続財産が法定相続分どおりに分割されたとして相続税の総額を計算します。

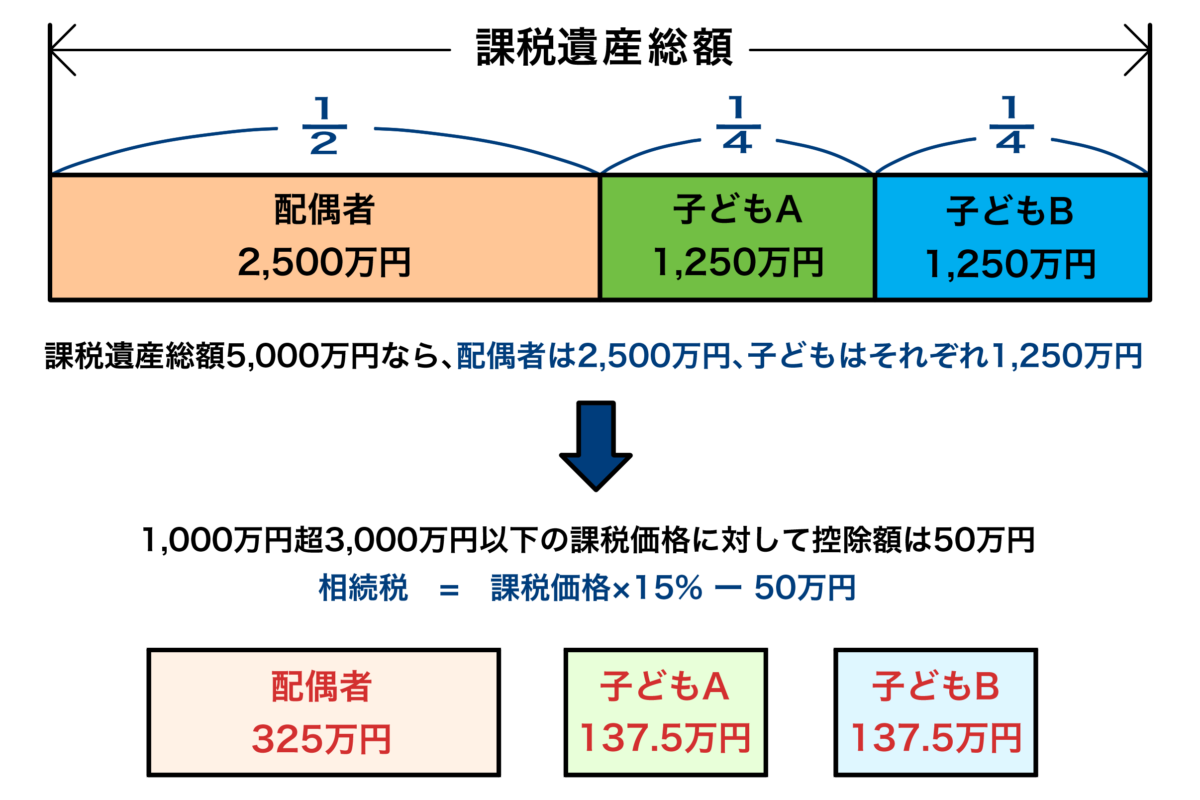

例えば課税遺産総額が5,000万円で、相続人が配偶者と2人の子どもとしましょう。法定相続では、配偶者は1/2の2,500万円、子どもはそれぞれ1/4の1,250万円を相続することになります。

1,000万円超3,000万円以下の課税価格に対して相続税は以下のように計算できます。

相続税=課税価格×15%-50万円

それぞれを当てはめると、配偶者は325万円の相続税、子どもはそれぞれ137.5万円の相続税が生じるので、相続税の総額は600万円になります。

5.各相続人の相続税額を計算する

法定相続分により遺産を分割する場合は、それぞれの配分に従って相続税を支払います。

今回の場合では、配偶者は全体の1/2の300万円、子どもはそれぞれ1/4の150万円となります。

しかし、配偶者には「配偶者控除」があり、法定相続分もしくは1億6,000万円までのいずれか多いほうが控除されるので、実際の相続税額は0円となります。

そのなかでも、法定相続分とは異なる形で遺産を分割する場合は、相続税額を計算し直す必要があります。

例えば、配偶者が80%、子どものうち1人は20%、もう1人は受け取らなかったとしましょう。

この場合は配偶者の相続税額は600万円×80%=480万円、子どもの相続税額は600万円×20%=120万円、受け取らなかった子供の相続税額は0円となります。

配偶者は配偶者控除により、相続税額は0円になるので、実際に相続税を支払うのは20%の遺産を受け取った子どもだけ(相続税額120万円)です。

土地の相続税評価額とは

遺産のうち、建物に関しては、固定資産税評価額と相続税評価額は同じのため、固定資産税評価額で換算します。

一方、土地に関しては路線価方式あるいは倍率方式で相続税評価額を計算します。市街地以外で路線価がないときには、固定資産税評価額に一定の倍率をかけた倍率方式を用います。

相続税の節税につながる控除や特例

先程も紹介したように、例えば配偶者であれば「配偶者控除」が適用され、大幅に相続税額が減ることもあります。

相続税に適用される控除制度や特例制度について見ていきましょう。

贈与税額控除

贈与税額控除とは、相続税と贈与税を二重に支払うことを避けるための控除制度です。

原則として相続開始前の3年以内に生前贈与を受けていた場合には相続税が発生することになりますが、すでに贈与税を支払っている場合は、相続税から贈与税額を控除することができます。

配偶者控除

配偶者控除とは、配偶者の遺産を相続するときに適用される控除制度です。法定相続分あるいは1億6000万円のいずれか多いほうの金額が非課税になります。

未成年者控除

相続人が未成年者の場合には、未成年者控除が適用されます。以下の計算式で求めた金額が、相続税から減額されます。

- 未成年者控除額=(20-相続時の満年齢)×10万円

例えば、相続時に8歳7ヶ月だった場合には、(20-8)×10万円=120万円が相続税から控除されます。

相次相続税控除

被相続人が死亡する10年以内に、被相続人自身が相続などで財産を取得して相続税が課されていた場合は、相次相続税控除が適用されます。

この場合、前回の相続において課税された相続税額のうち、1年につき10%の割合で逓減した金額を今回の相続における相続税額から控除できます。

障害者控除

相続人が85歳未満の障害者の場合は、障害者控除が適用されます。例えば50歳5ヶ月の障害者であれば、85歳になるまでに34年7ヶ月あるので障害者控除額は35年分(350万円)と計算できます。

- 障害者控除額=85歳になるまでの年数(1年未満は切り上げ)×10万円

特別障害者の場合は、以下のように障害者控除額を計算します。

- 障害者控除額=85歳になるまでの年数(1年未満は切り上げ)×20万円

土地によっては小規模宅地等の特例が適用される

相続した宅地が小規模の場合は、相続税が50~80%減額されます。例えば被相続人の居住用に用いられていた宅地は、330㎡までは80%減額されます。

相続税の申告手続きの流れ

相続税の申告と納税は、原則として被相続人が亡くなったことを知った日(通常は死亡した日)の翌日から10ヶ月以内に終えなくてはいけません。

以下の流れに沿って、手続きを進めていきましょう。

- 死亡届の提出

- 遺産リストと相続人の確定

- 相続放棄の申告

- 遺産分割協議

- 税の申告

1.死亡届の提出

まずは死亡届の提出です。1週間以内に死亡届を市役所や区役所、町村役場に提出します。

2.遺産リストと相続人の確定

何が遺産に当たるのか、相続人は誰かを確定します。このとき、被相続人が遺言書を作成していなかったかについても確認します。

3.相続放棄の申告

借入金が多いときなどは、相続放棄の申告を行います。

相続放棄をする場合は被相続人の死を知ってから3ヶ月以内に家庭裁判所に申立てますが、遺産や借入金の調査が長引いているときには、家庭裁判所に期間延長の申立てを行います。

相続放棄をしない場合は、そのまま相続税の申告手続きを進めていきます。

4.遺産分割協議

相続を放棄しない場合は、相続人全員で遺産分割協議をします。まとまった結果を遺産分割協議書として残し、分割協議後は遅滞なく名義変更手続きをします。

5.税の申告

相続税の申告と納付を行います。被相続人の死を知ってから10ヶ月以内に手続きを終える必要があるため、意外と慌ただしいものです。

特に建物や土地などの不動産の評価は難しく、慣れていないと時間がかかったり間違ったりします。相続税に強い税理士に相談し、遅滞なく相続手続きを進めていくようにしましょう。

土地の相続に関しては事前に話し合いをしておくことが大切

相続税は、遺産を相続した人が支払う税金です。

書類の準備や手続きをしていると10ヶ月という期間はすぐに経過してしまいます。相続が起こる前に土地の相続について話し合っておくことで、トラブルを回避できることもあります。

また、控除制度や特例制度を利用することで、相続税を軽減できます。相続税に強い税理士に相談し、期限内に手続きを終えるようにしましょう。

この記事のポイント

- 土地の相続税とは?

土地の相続税は土地の相続を受けた人が支払う税金です。配偶者や子などの法定相続人以外にも遺言書で指名された人が相続人となり、相続税を支払うケースもあります。

詳しくは「土地にかかる相続税とは?」をご確認ください。

- 相続税の計算方法

相続税の計算方法は以下の通りです。

- 遺産総額を計算する

- 遺産総額から借入金や葬儀費用を差し引く

- 基礎控除額を差し引く

- 相続税の総額を計策する

- 各相続人の相続税額を計算する

詳しくは「相続税の計算方法」をご確認ください。

査定は手間がかかりそう。そんな人にはAI査定!

ご所有不動産(マンション・一戸建て・土地)を登録するだけでAIが査定価格を瞬時に算出いたします

スピードAI査定をしてみる