相続準備3 相続財産の評価

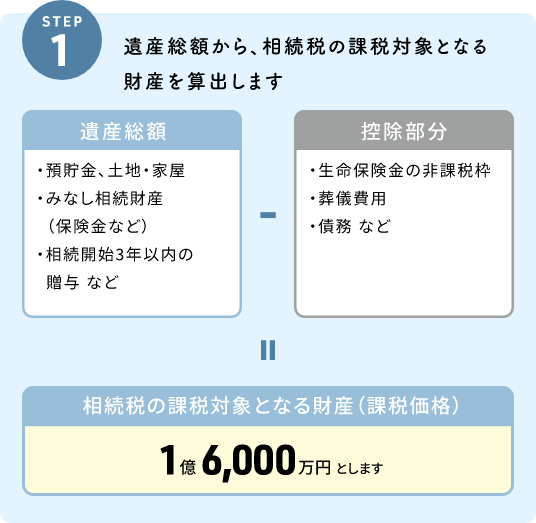

相続税の算出は、相続の対象となる財産を把握することから始まります。ご所有の不動産、預貯金、有価証券、保険といった遺産の総額を算出し、各相続人の法定相続分にもとづき、相続税を計算します。

相続税の対象

詳しくは、プロの『相続×不動産』診断(無料)をご利用ください。

主な課税財産

- 金融資産

- 現金、預金、

株、債券など - 不動産

- 土地、建物、

借地権など - 動産

- 車、貴金属、

骨董品など - 各種権利

- 特許権、著作権、

ゴルフ会員権など - みなし相続財産

- 死亡保険金、

死亡退職金など

マイナスの財産(財産から控除)

- 債務

- 借入金(ローン)、

未払い税金/医療費など - 葬式費用

- 通夜、

葬儀費用など

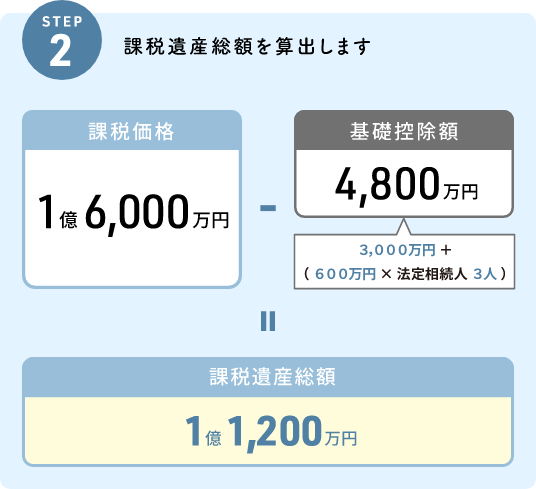

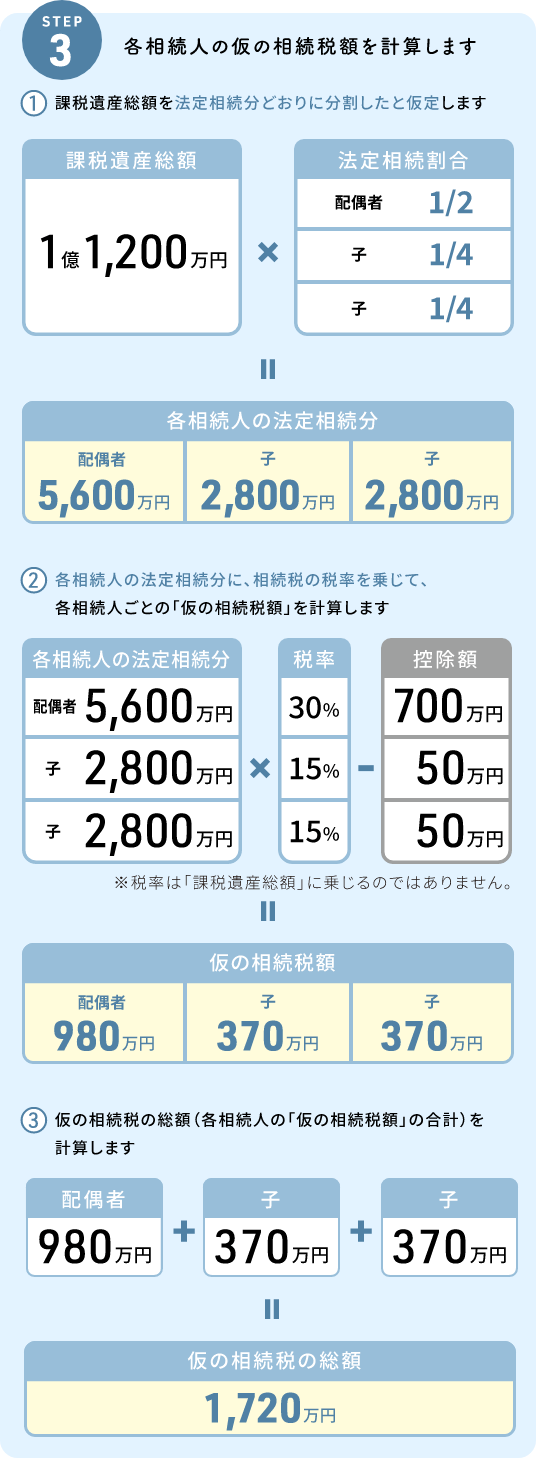

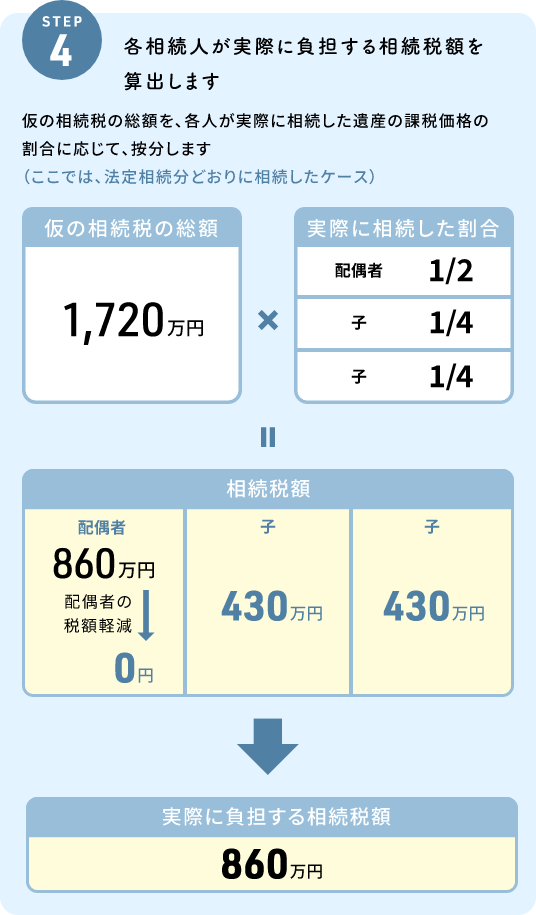

計算例相続財産を1億8,000万円とした場合

相続税の目安

| 課税財産額 | 配偶者と子1人 | 配偶者と子2人 | 配偶者と子3人 |

|---|---|---|---|

| 5,000万円 | 40万円 | 10万円 | 0円 |

| 7,500万円 | 198万円 | 144万円 | 106万円 |

| 1億円 | 385万円 | 315万円 | 263万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,218万円 |

| 5億円 | 7,605万円 | 6,555万円 | 5,963万円 |

※配偶者のいるケースでは、配偶者が決定相続分の1/2を相続した時の税額。なお税額控除は配偶者の税額軽減以外はないものとして計算。

※当該税率は、平成25年度税制改正により、平成27年1月1日以降の相続に適用されるものです。

相続税の算出方法

-

※生命保険の非課税額を相続人×500万円=1,500万円、葬儀費用などを500万円とした場合

-

-

-

東急リバブルの無料診断で

相続準備。

まずはお問い合わせください。

ご相談

いただいた方へ相続税対策のヒントが

お手元でも読める!

よくわかる「サービスブック」

プレゼント中!

お電話によるお問い合わせ

東京都・神奈川県・埼玉県・千葉県

札幌市・仙台市・名古屋市・福岡市

0800-919-1109

東急リバブル(株)相続サービス専任担当

関西(大阪府・京都府・兵庫県・

滋賀県)

0800-888-3109

東急リバブル(株)関西支社