ざっくり要約!

- 住み替えのタイミングになりやすいのは、築年数10年前後や修繕積立金の増額、市況や金利動向などが売却に適している時期

- マンションの住み替え方法は「売り先行」「買い先行」「同時進行」の3つ

マンションの買い替えは、ライフステージの変化や将来設計を考えるうえで大きな転機となります。子どもの成長や老後の暮らし、立地条件の見直しなど、住み替えを検討する理由やタイミングは人それぞれです。

この記事では、マンションを買い替えるベストなタイミングを考察するとともに、買い替えにかかる費用や手順、資金計画をサポートする制度・融資などを解説します。

記事サマリー

マンションを買い替えるベストなタイミングは?

マンションの買い替えを検討する際、多くの方が悩むのが「いつ売るのが得か」というタイミングです。家族構成や年齢の変化などの事情に加え、築年数の経過による資産価値の下落や修繕積立金の増額、市場価格や金利の動向などを判断材料とすると、売り時を逃さず有利に住み替えを進められるでしょう。

築年数が10年前後のタイミング

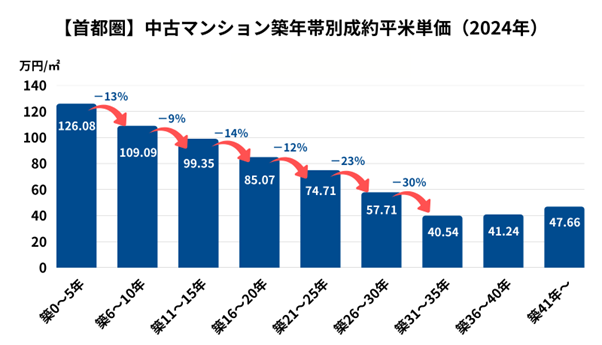

東日本不動産流通機構によれば、2024年に首都圏で成約した中古マンションの築年帯別の平均成約平米単価は上記のとおりです。ご覧のとおり、経年によって同じペースで価値を落としていくのではなく、価値の下落率が大きい築年帯と小さい築年帯があることがわかります。

「築10年前後」は新築と比べても減価率が小さく、売却に際して修繕やリフォームを検討しなくて良いことも多いことから、住み替えに適したタイミングのひとつといえるでしょう。また、減価率が高くなる前の「築25年未満」も売却に適したタイミングと考えられます。

| ・「マンションの売却価格と築年数の相関」に関する記事はこちら マンションの売却価格と築年数の相関は? 築年帯ごとの売却のコツを伝授 |

修繕積立金が上がるタイミング

修繕積立金は、築年数が経過するにつれて上がっていく傾向にあります。修繕積立金の増額はマンションの理事会で協議されるため、理事会の議事録などを見ることで今後の値上げの動きが読み取れるはずです。

ただ、近年は物価高などから修繕積立金は増額傾向にあり、修繕積立金はマンションの大規模修繕に備える必要な経費であることから、増額するからといって必ずしも売却する必要はありません。とはいえ、支払いは毎月のことで、家計の負担は増すことから、売却を検討するタイミングになることもあるでしょう。

| ・「修繕積立金」に関する記事はこちら 修繕積立金ってどうして必要なの?相場や値上がりする理由も徹底解説 |

マンション価格が高騰しているタイミング

マンションの相場価格は、10年以上にわたって上昇基調を維持しています。今の住まいがいくらで売れるかは、新居の立地や築年数、性能などに大きく影響する要素です。したがって「高く売れるタイミング」も売却を検討するタイミングのひとつになってくるでしょう。

| ・「中古マンション急騰」に関する記事はこちら 都心の中古マンション価格が急騰! 供給数減少で高騰が続く? |

金利が低い時期

金利水準と不動産の需要は、深い相関関係にあります。金利が低ければローンを組んで不動産を購入する場合に月々の負担が軽くなるため、不動産の需要は高まります。

住宅ローン金利は現在、上昇傾向にありますが、それでも過去と比べればまだまだ低い水準です。今後の金利動向がどうなるかはわかりませんが、金利が低いうちにマンションを売却するというのも選択肢のひとつでしょう。

| ・「金利」に関する記事はこちら 2025年不動産市場を考察! 2025年問題・金利上昇の影響は? |

マンションを買い替える3つの手順

マンションを売って家を買う住み替え方法は「売り先行」「買い先行」「売り買い同時進行」の3つに大別されます。

1.売り先行

| メリット | デメリット |

|

|

「売り先行」とは、売却を先行させる住み替え方法です。住宅ローンが残っている状態で住み替える場合は、売り先行を選択するのが一般的です。

売り先行では、新居の購入に先駆けて今住んでいるマンションを売却するため、今の住まいと新居の住宅ローン返済が重複することがありません。今の住まいの住宅ローンを完済し、手残りがわかったうえで新居を選べるため、資金計画も立てやすくなるでしょう。また、売却から住み替えが始まるため、焦ってマンションを売る必要がなく、価格や条件面に妥協せずに売却できる可能性が高くなります。

一方で、今の住まいを売ったあとに新居を購入するため、新居の引き渡しが遅ければ、新居に転居する前に仮住まいに転居しなければなりません。仮住まい先を探し、転居費用が余計にかかる点は、売り先行の住み替えのデメリットです。

| ・「仮住まい」に関する記事はこちら 仮住まいとは? 建て替え・住み替え・リフォーム中の住まいはどうする? |

2.買い先行

| メリット | デメリット |

|

|

「買い先行」とは、新居を購入した後に今の住まいを売却する住み替え方法です。住宅ローンを完済している場合、あるいは今の住まいと新居のローン返済が重複することに耐えられる場合に選択される傾向にあります。

買い先行では、今の住まいから直接、新居に転居できるため、売り先行のように仮住まい先に転居する必要がありません。また、転居してから売却活動を開始すれば、マンションを空室の状態で売ることができ、内覧対応などの手間がかかりません。新居の購入から住み替えがスタートするため、新居探しに時間がかけられる点もメリットのひとつです。

一方、今住んでいるマンションの住宅ローンが残っていて、新居も住宅ローンを組んで購入する場合は、2つのローン返済が重複する「ダブルローン」の状態になります。返済の負担から、マンションの売却で価格や条件面に妥協が生じる可能性もあります。

| ・「ダブルローン」に関する記事はこちら ダブルローンとは?デメリットはある?住み替え時の注意点を解説 |

3.売り買い同時進行

| メリット | デメリット |

|

|

「売り買い同時進行」とは、今の住まいの売却と新居の購入の決済日を同日に合わせる住み替え方法です。売買契約日は同日である必要はありません。

決済日を同日に合わせることで、今の住まいの住宅ローンが残っていて新居も住宅ローンを組んで購入する場合も、2つのローンの返済が重複する期間が生じません。また、新居に直接転居できるため、仮住まいも不要です。

ただし、それぞれの取引の売主や買主、不動産会社、金融機関、司法書士など関係者が多く、それぞれに事情や都合があるため、2つの売買取引の決済日を同日に合わせるのは容易ではありません。また、無理に2つの取引の決済日を合わせようとすると、売却あるいは購入で妥協が生じる可能性があります。

| ・「マンション 買い替え」に関する記事はこちら マンション買換えでローンはどうなる?買い先行、売り先行のメリットも解説 |

買い替えの資金計画をサポートする制度と融資

マンションの売却、そして新居購入のタイミングのズレを補う方法として、次の制度の利用を検討してみましょう。

売却保証

資金が潤沢な方を除き、多くの方は今のマンションを売却しないことには住み替えできません。しかし、マンションはいつ売れるかわからないため、気に入った物件が出てきても購入できないケースもあります。

「売却保証」とは、あらかじめ決めた期間で売れなかった場合に限り、不動産会社が今の住まいを買い取ってくれる制度です。売却保証の歴史は古く、1983年に東急リバブルが業界に先駆け、住み替えをサポートするために導入しました。

売却保証を付けることで「いつまで経っても売れない」ことが避けられるため、計画的な住み替えが実現します。

お買換えをサポート「リバブル売却保証」

お客様の「売らないと買えない」のお悩みを解決するサービスです。

東急リバブルが一定期間内に売却したいというご要望にお応えします。

「リバブル売却保証」はこちら

立替払制度(資金のつなぎ制度)

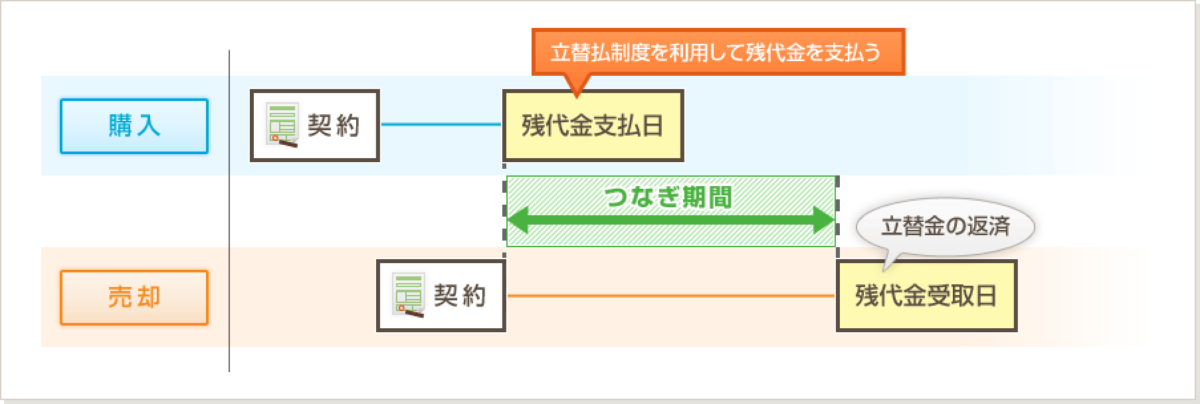

「立替払制度」もまた「売らなければ買えない」方の強い味方となる制度です。本来、マンションを売却して引き渡さなければ売買代金は受領できませんが、立替払制度を利用すれば、引き渡し前に売買代金相当額あるいは売買代金の一部を立替てもらえます。

新居購入の決済時に前借りする形で売買代金が受領できれば、買い先行の住み替えも可能になるでしょう。立替金は、マンションを売却し、売買代金を受領したときに返済します。

| ・東急リバブルの「立替払制度(資金のつなぎ制度)」 |

住み替えローン

マンションの住宅ローンが残っていても、買主に引き渡すまでにローンが完済できれば売却できます。しかし、住み替えの場合は、ローンを完済できなかったとしても「住み替えローン」を利用することで売却が可能になります。

住み替えローンとは、今の住まいの住宅ローン残債と新居のローンをまとめられる融資です。たとえば、今の住まいの住宅ローンが500万円残っている中で3,000万円の新居を購入する場合、3,500万円のローンを組むことができます。

ただし、借入額が大きくなる分、返済負担は増します。また、金融機関の審査も通常の住宅ローンより厳しくなる傾向があるため、収入や今後の家計を踏まえた慎重な資金計画が求められます。

| ・「住み替えローン」に関する記事はこちら 住み替えローンの審査は厳しい?通らなかったときの対処法も紹介 |

マンションの買い替えにかかる費用

マンションを売って家を買う住み替えは、2つの売買取引をほぼ同時に行うことになるため諸費用も多くかかります。マンションの売却にかかる諸費用は、売買代金の4%程度。新居の購入には、売買代金の7〜10%程度の諸費用がかかります。

マンションの売却にかかる費用

マンションの売却にかかる諸費用の内訳は、以下のとおりです。

| 仲介手数料 | 売買代金が800万円超なら「(売買代金×3%)+6万円+消費税」 |

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円(軽減税率5,000円)、5,000万円超1億円以下なら2万円(軽減税率1万円) |

| 登録免許税 | 抵当権抹消の登録免許税 不動産1個につき1,000円、土地と建物で2,000円となることが多い |

| 司法書士手数料 | 抵当権抹消のための司法書士手数料 1.5~2.5万円程度 |

| ローン一括返済手数料 | 窓口申し込みなら3万円程度 |

| 税金 | 譲渡所得が発生した場合に生じる 売却した年の1月1日において所有期間が5年超なら税率は譲渡所得に対して20.315%(5年以下の場合、税率は39.63%) |

家の購入にかかる費用

一方、家の購入にかかる諸費用の内訳は次のとおりです。

| 仲介手数料 | 売買代金が800万円超なら「(売買代金×3%)+6万円+消費税」 |

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円(軽減税率5,000円)、5,000万円超1億円以下なら2万円(軽減税率1万円) |

| 登録免許税 | 所有権移転登記 土地:固定資産税評価額×2.0%(軽減税率1.5%) 建物:固定資産税評価額×2.0%(軽減税率0.3%) 抵当権設定登記:債権額×0.4%(軽減税率0.1%) |

| 司法書士手数料 | 所有権移転登記と抵当権設定登記を合わせて15万円前後 |

| 不動産取得税 | 軽減措置が適用されると発生しないことも多い |

| 火災保険料 | マンションなら5年契約で2~5万円程度。地震保険は別途かかる |

| 住宅ローン事務手数料 | 5~10万円程度または借入額の2.2% |

| 住宅ローン保証料 | 60~120万円程度または金利に0.2%程上乗せ |

上記は、中古住宅を購入した場合の諸費用です。注文住宅の場合は、別途、地盤調査費用や建築確認申請費用、ライフラインの引き込み工事費用などがかかる可能性があります。また、新築マンションの場合は修繕積立基金がかかります。

その他にかかる費用

その他にかかる費用としては、引っ越し代が挙げられます。仮住まい期間を要する場合は、引っ越し代は二度かかります。仮住まいを借りるための賃料も必要です。また、家財を一時的に保管するトランクルームのレンタル費用がかかる可能性があります。

| ・「買換えの費用」に関する記事はこちら 家の買換えでかかる費用はいくら?売却と購入でかかる費用を解説 |

マンションの買い替えで使える税金控除特例

マイホームを売却する際は、譲渡所得税が軽減できる控除特例が設けられています。こうした特例の対象となるマイホームは「居住用財産」と呼ばれ、適用を受けるには一定の条件を満たす必要があります。

マイホームが居住用財産と認められるには?

マンションが「居住用財産」として認められるためには、次のいずれかの要件に該当している必要があります。

【居住用財産と認められるマンションの要件】

- 現に自分が住んでいるマンション

- 以前に住んでいて住まなくなってから3年を経過する日の属する年の12月31日までに売却したマンション

ただし、上記の条件を満たしていても、買主が配偶者など特定の親族や同族会社である場合には特例を利用することはできません。また、居住用財産の特例は3年に1度しか利用できないため、過去3年以内にすでに特例を使っている場合は適用されない点にも注意が必要です。

譲渡所得税とは

譲渡所得税とは、マンションを売却したことによる利益(譲渡所得)に課される税金です。

譲渡所得は以下のように算出します。

譲渡所得=譲渡価額-取得費-譲渡費用

譲渡所得にかかる税率は、マンションを所有していた期間によって次のように異なります。

| 所得区分 | 短期譲渡所得 | 長期譲渡所得 |

| 所有期間 | 5年以下 | 5年超 |

| 税率 | 39.63% | 20.315% |

| ・「譲渡所得」に関する記事はこちら 短期譲渡所得・長期譲渡所得の基礎知識!不動産売却で気をつけるべき点も 譲渡所得の確定申告はいくらからするべき? 計算方法も詳しく解説 |

ただし、一定の要件を満たせば以下の控除特例が適用できます。

- 3,000万円特別控除:譲渡所得から最大3,000万円を控除

- 所有期間10年超の軽減税率の特例:譲渡所得にかかる税率が軽減される

- 特定の居住用財産の買い換え特例:買い替えたマイホームを売却するときまで課税を繰越

たとえば「3,000万円特別控除」を適用すれば、以下のように譲渡所得から最大3,000万円を控除できます。

譲渡所得=譲渡価額-取得費-譲渡費用-3,000万円

特例の適用によって譲渡所得がゼロ以下となった場合には、譲渡所得税は課されません。

| ・「3,000万円特別控除」に関する記事はこちら マンション売却で活用可能! 3,000万円特別控除とは? ・「居住財産の買換え特例」に関する記事はこちら 居住用財産の買換え特例とは?併用できない特例と適用要件をわかりやすく解説 |

なお、上記の3つの控除特例は、いずれも住宅ローン控除と同時に適用できないためご注意ください。

| ・「住宅ローン控除」に関する記事はこちら 【2024年度版】住宅ローンの控除の条件は?申請方法や注意点まとめ |

譲渡損失が生じた場合の控除特例

譲渡損失が発生した(譲渡所得がマイナスになった)場合は譲渡所得税が課されませんが、

一定の要件を満たすとマイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例が適用できます。

給与などの所得と損益通算ができ、控除しきれなかった分は翌年以後3年内に繰り越して控除することができるため、所得税などの節税になります。

| ・「譲渡損失」に関する記事はこちら 不動産売却時の節税方法とは?譲渡損失が出た場合の特例活用法も解説 |

住み替え先はマンションと一戸建てどっちにする?

マンションから住み替える際には、再びマンションを選ぶか、一戸建てに移るかを検討する必要があります。両者にはそれぞれ特徴があり、ライフスタイルや家族構成、将来の計画に応じて適切に判断することが大切です。

住み替え先を選ぶポイント

住み替え先を選ぶ際には、家族構成やライフスタイル、予算、立地条件などを総合的に考慮することが大切です。加えて、思い描くライフプランや通勤・通学の利便性、周辺環境、建物の性能や管理状態、資金計画なども考慮して検討しましょう。

マンションに向いている人

- セキュリティを重視する人

- 共用部分の維持管理を任せたい人

- 交通や生活の利便性を優先する人

- 広さよりも立地や快適さを求める人

- 駐車場や外構の管理を避けたい人

マンションはセキュリティが高く、管理が行き届いている物件が多く、一戸建てに比べて安心感を得やすく維持・管理の負担が少ない住まいです。立地面でも、駅に近い場所や商業施設が充実したエリアに建てられるケースが多く、通勤・通学や日常生活のしやすさを重視する方に適しています。

住戸面積は戸建てに比べてコンパクトになりやすいものの、管理のしやすさや暮らしの快適さ、利便性の良さを優先したい人に合った選択肢といえるでしょう。ただし、購入すれば管理組合の一員となり、修繕計画や規約に基づく意思決定に参加する立場になります。管理を任せられる安心感がある一方で、共同生活の一員としての責任を持つことも理解しておく必要があります。

戸建てに向いている人

- プライバシーや独立性を重視する人

- 庭や外構など屋外空間を活用したい人

- 増改築やカスタマイズを考えている人

- 生活音の影響を避けたい人

- 家族が多い、または将来増える予定がある人

戸建ては、隣家や上下階と直接つながらないため、プライバシーや独立性を確保しやすい住まいです。集合住宅特有の生活音に悩まされにくく、静かな環境で暮らしたい人に適しています。

また、庭や駐車スペース、外構など屋外空間を自由に使える点も特徴です。ガーデニングや子どもの遊び場、ペットの飼育など、生活の幅を広げやすいでしょう。建物についても、自分の裁量で増改築やリフォームが可能です。将来の家族構成の変化やライフスタイルの変化に合わせて、住まいを柔軟にカスタマイズできる点は戸建てならではです。

ただし、維持管理や修繕はすべて自己責任で行う必要があるため、管理の手間や費用を見越しておくことが欠かせません。自由度が高い反面、建物のメンテナンスや外構の手入れといった負担がある点を理解しておくことが大切です。

マンションの住み替えを成功させるポイント

マンションの住み替えを成功させるためには、いくつかの重要なポイントがあります。とくに次の3つは、スムーズかつ後悔のない住み替えを実現するための鍵となります。

不動産会社選びを重視する

住み替えは2つの取引をほぼ同時に行うため、一般的なマンション売却と比べて資金計画やスケジュール調整が難航する可能性が高いといえます。そのため、豊富な経験と実績を持つ不動産会社を選ぶことが成功の鍵となるでしょう。

可能であれば、売却と購入の両方をサポートしてくれる会社を選ぶと、情報共有がスムーズになり、タイミングの調整もしやすくなります。また、売却保証や立替払制度などの住み替え支援サービスを提供している会社を選ぶことも検討しましょう。

| ・「不動産会社の選び方」に関する記事はこちら 家を売るならどこがいい? 不動産会社の選び方のコツを伝授 マンション売却の不動産仲介業者の選び方を徹底解説 |

優先順位を付ける

新居に求めることとして価格や立地、間取り、築年数などさまざまな条件があるでしょうが、すべての条件を満たす物件を見つけるのは困難です。そのため、何を最も重視するかという優先順位を明確にしておくことが大切です。

通勤時間を短縮したいのか、子どもの教育環境を重視するのか、将来のメンテナンス費用を抑えたいのかなど、自分にとって譲れない条件を整理しておきましょう。

綿密な資金計画を立てる

住み替えでは、売却と購入の両方で諸費用がかかります。売却にかかる仲介手数料や税金、購入にかかる諸費用、引っ越し代、さらに仮住まいが必要な場合はその費用も考慮する必要があります。また、新居の住宅ローンの返済と併せて、管理費や修繕積立金も無理なく支払っていけるかを確認しておきましょう。

住み替えにかかる諸費用や新居にかかる費用だけでなく、将来的な収入の変化や修繕積立金の値上がりなども見据えることが大切です。今の住まいがいくらで売れるかによっても資金計画は変わってくるため、住み替えを検討している方はまず不動産会社に今の住まいの査定を依頼することから始めましょう。

マンションの買い替えでよくある質問

マンションの買い替えでは、住宅ローンの残債や売却の成否、住み替えの進め方など多くの方が不安に思いやすいポイントがあります。ここではとくに多い3つの質問を取り上げ、基本的な考え方を整理しました。

マンションの住宅ローンが残っていても買い替えられますか?

住宅ローンが残っていても買い替えは可能です。ただし、基本的に引き渡し時までにローンを完済しなければなりません。完済できない場合は、住み替えローンを利用したり、任意売却という特別な方法でマンションを売却したりする必要があります。

マンションが売れるか心配なのですが……

マンションが売れるまでに一定の期間がかかるため、余裕を持ったスケジュールを組むことが大切です。また、売れない場合に備え「売却保証」を利用するのも一案です。売却保証をつけることで、売れなかった場合に限り、不動産会社にマンションを買い取ってもらうことができます。

売り先行・買い先行・同時進行のうちどの手順で買い替えればいいですか?

どの手順が適しているかは、物件の条件や資金計画、売主の意向次第です。マンションの住宅ローンが残っている場合は「売り先行」が適していることが多いですが、新居とマンションのローン返済が重なる期間があっても問題ない場合は「買い先行」も検討してみましょう。同時進行はローン返済が重複する期間がなく、今のマンションから直接新居に引っ越せますが、2つの取引の決済日を合わせることが難しく、不動産会社の協力が不可欠です。

まとめ

マンションの住み替えは、その後のご家族の生活に大きく影響する一大局面です。予算や住宅ローンの状況に応じて「売り先行」「買い先行」「売り買い同時進行」の中から最適な方法を選び、場合によっては「売却保証」や「立替払制度」などのサービスの活用も検討しましょう。

住み替えのタイミングは、築年数や修繕積立金の増額時期、市場動向を参考にしつつも、自身のライフスタイルの変化に合わせて判断することが大切です。

この記事のポイント

- マンションを買い替える際のベストなタイミングはありますか?

家族構成や年齢の変化などの事情に加え、築年数の経過による資産価値の下落や修繕積立金の増額、市場価格や金利の動向などを判断材料とすると、売り時を逃さず有利に住み替えを進められるでしょう。

詳しくは「マンションを買い替えるベストなタイミングは?」をご覧ください。

- マンション買い替えの手順を教えてください。

マンションを売って家を買う住み替え方法は「売り先行」「買い先行」「売り買い同時進行」の3つに大別されます。

詳しくは「マンションを買い替える3つの手順」をご覧ください。

- マンションの買い替えにかかる費用はなんですか?

マンションを売って家を買う住み替えは、2つの売買取引をほぼ同時に行うことになるため諸費用も多くかかります。

詳しくは「マンションの買い替えにかかる費用」をご覧ください。

売りたい物件・時期がお決まりの方はこちら

60秒で入力完了!売却査定を承ります。

不動産の売却可能額を査定する

東急リバブルが買主となり、

ご所有不動産を直接購入いたします

周囲に知られずに売却・早急に現金化!

リバブル不動産買取はこちら