区分マンション投資のプロフェッショナル戦略

区分マンションの投資指標と

指標用語解説

②出口戦略を含めた収益性

- #不動産投資出口戦略

- #正味現在価値

- #NPV

- #内部収益率

- #IRR

第6回では、投資効率を判断する指標について解説しました。

第7回では「出口戦略を含めた収益性」をみる指標について解説します。

以前は、投資用の区分マンションを購入して、そのまま長く所有して「老後の私的年金」的な収益を得る方が多く見られました。

- 目次

- 出口戦略を含めた

トータルの利益を重視した指標 - NPV(Net Present Value):

正味現在価値とDCF法について - IRR(Internal Rate of Return):

内部収益率について

出口戦略を含めた

トータルの利益を重視した指標

第6回で説明したFCRやCCRでは、年単位での収支を見る指標として用いられます。そのため、年によって異なる収支に対応できません。築年数が古くなってくれば、収益悪化の可能性がありますし、加えて「売却も含めた収益性の分析」はできません。つまり、購入時から、売却時(出口)までのトータルの収益率がわからない指標と言えます。

そこで、ここでは「出口戦略」を含めたトータルの利益を判断する指標を解説します。

NPV(Net Present Value):

正味現在価値とDCF法について

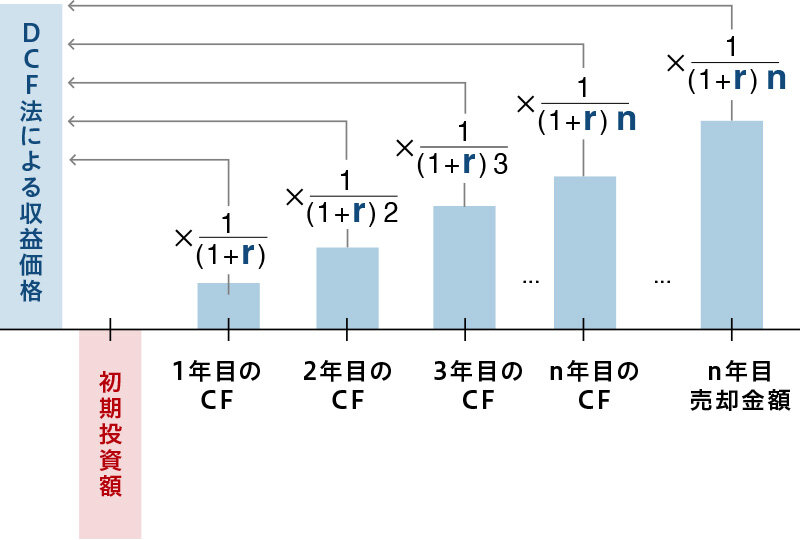

NPVは、正味現在価値と訳されますが、投資により生み出される各年のキャッシュフローに加えて、将来の想定される売却金額も合わせて、現在価値に割り戻したものです。

資産の現在価値の算定には、主にDCF法が用いられます。

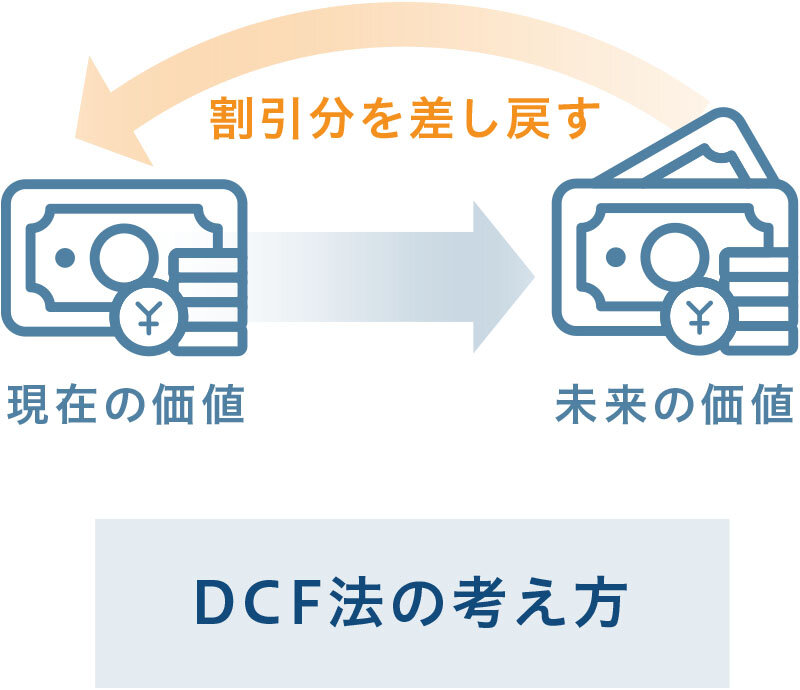

DCF法(Discounted Cash Flow)とは、ある収益資産を持ち続けたとき、それが生み出すキャッシュフローを現在価値に割り引き、これらを合計することで資産の“現在の”価値を算定する方法です。この計算方法の原点には「将来のお金よりも現在のお金の方が、価値がある」という考え方があります。

「今、もらえる100万円」と「3年後にもらえる100万円」は同じ価値でしょうか?」と質問すれば

多くの方は、「いまもらう100万円」の方が、価値が高いと答えるでしょう。

感覚ではなく、運用で考えると分かりやすいと思います。

「今もらった100万円」を3年間、国債のようなリスクが限りなくゼロで運用したら、3年後にはいくらになっているでしょうか。

今もらった100万円は、3年後には106.12万円になっています。

一方、3年後の100万円は3年後の同じ時点で100万円でしかありません。これは、106.12万円にたいして、94.2%分ということになります(100÷106.12=0.942)。

つまり、同じ100万円でももらう時期の差によって、その間の金利の分だけ価値に差が生じるということになります。

現在価値に「割り引く」とは…

「お金には時間的な価値(時間価値)があり、同じ額でもその受け取る時期によって価値が違う」という考え方に基づき、将来受け取るキャッシュフローを今現在受け取った場合の価値に直すこと。

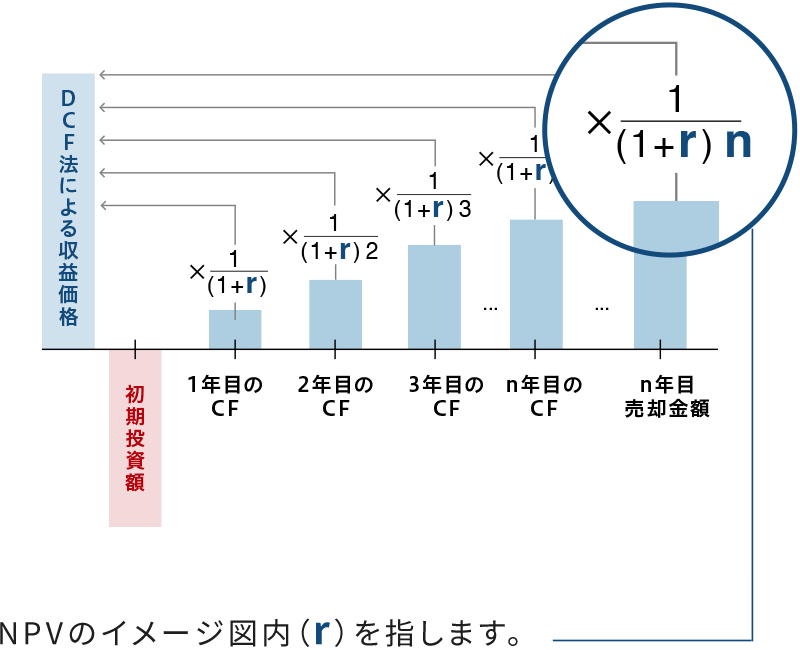

これに、想定される売却金額を合わせて現在価値に割り戻すと、以下のようになります。

NPVのイメージ図

n : 保有期間

(ここでの、r=割引率は、上記の例では2%になります)

NPVによる投資判断

-

① NPV>0

投資家の期待収益率(r)を上回るリターンをもたらすことになるため、

投資価値がある。 -

② NPV=0

投資家の期待収益率(r)に等しいリターンをもたらす。

つまり、(一般的には)投資しても利益がでない。 -

③ NPV<0

投資家の期待収益率(r)を下回るリターンをもたらすだけなので、

投資価値がない。

このように、NPVを用いる投資判断は、期待する利回り(=割引率、上記のr)を想定して、それ以上の収益があるかどうか、を判断するということになります。

では、割引率(r)は、例えば現在なら、いくらに設定すればいいのでしょうか?

キャップレートを用いる場合もあれば、10年物国債を用いることもあれば、判断する投資家によりまちまちです。

これでは「モノサシ」になりにくい、ということで、これと逆の計算をすることで、割引率(r)にハードルを設けて、判断するのが次のIRRの考え方です。

IRR(Internal Rate of Return):

内部収益率

投資により生み出されるキャッシュフローの和と将来の売却価格の現在価値の合計(PV=Present Value )と初期投資額が等しくなる割引率のこと。内部収益率ともいい、投資額に対する収益率を表します。

IRRは「NPV=0」になる割引率

具体的に見てみましょう。

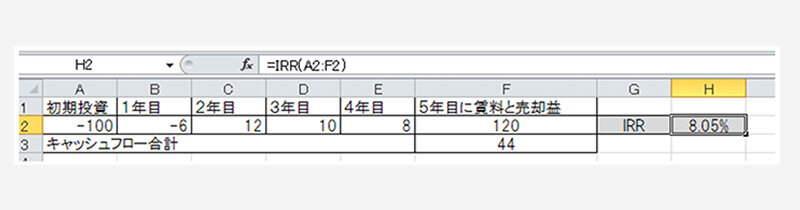

不動産投資では、上表のように、物件購入時には大きく支出し、1年目は諸費用の支払いで持ち出し、2年目以降は賃料収入で黒字ですが、キャッシュフローは入居率や修繕費用次第で年により異なります。そして、最後の5年目に物件を売却するというイメージでの計算です。

この場合のIRRを計算してみましょう。IRRはExcelの関数で算出することができます。

IRRは8.05%となります。例えば「投資家がIRRは9%を超えないと行わない」とハードルを決めていれば、この不動産には投資を行いません。一方「IRRが8%以上ならば投資を行う」と決めていれば、この物件に投資を行うことになります。

先ごろ、ある上場している不動産系企業が「IRRのハードルレートを8.5%から10%に引き上げると公表」という報道がありました。これは「投資判断を厳しくした」ということになります。

「IRRでの投資判断」は、不動産投資だけでなく、企業が大きなプロジェクトへ投資する際にも広く用いられている方法ですので、ぜひご活用してください。