相続に関わる税制最新動向と今後の不動産運用

- 不動産に詳しい公認会計士によるセミナー

2024年1月から適用のマンションの相続税評価が改正されました。よい不動産投資に向けて詳しく解説いたします。

動画もくじ

- 01:04

- 講師紹介

- 01:45

- 講師からお伝えしたいこと

- 02:36

- 【前編】不動産を使った相続対策 最高裁判決後の税制動向

- 02:48

- マンションの相続税評価はどのような改正がされるのか

- 05:42

- 改正のきっかけとなった最高裁判決の内容

- 09:40

- 税制改正に向けた動向

- 11:12

- 有識者会議で行われた議論と改正される評価方法の方向性

- 22:52

- 投資用不動産を購入する投資家の声

- 24:28

- 不動産投資は今後どのようにしていけば良いか

- 22:52

- 投資用不動産を購入する投資家の声

- 25:30

- 【後編】キャッシュフローから見た重要な運用・投資ポイント

- 27:37

- キャッシュフローを見る物件のサンプル条件

- 31:20

- 賃料収入で見るべきポイント

- 34:29

- 総支出費用(維持管理費)で見るべきポイント

- 39:15

- NOI(純収益)で見るべきポイント

- 41:25

- 借入で見るべきポイント

- 44:58

- 減価償却費で見るべきポイント

- 49:07

- 税引き後キャッシュフローで見るべきポイント

- 52:14

- 税理士の考える""良い不動産投資""とは?

動画の要約

不動産を使った相続対策 最高裁判決後の税制動向

2024年1月からマンションの相続税評価が改正に

どのような改正がされるのか?

- 1.区分マンション(住居)は従来より相続税評価減がとれなくなる

- 2.相続評価は市場価格の6割程に制限

-

3.2024年1月以降の相続・贈与から適用

→事実上さかのぼり。

既に保有しているマンションであっても、来年度以降の相続に適用される。

期待した十分な節税効果が得られなくなるため、影響が非常に大きい。

- 4一棟や小口化は見送り

なぜこんなに急な改正なのか?

「法律改正」ではなく、「通達改正」になる。 「通達」は国税庁内部のルールであるため、法改正と違い国会の審議を要さず、国税庁内部で決められるため、法律改正と比較して、スピードがかなり早い。 早い場合、1年程度で改正される。 (参考) 過去に、海外中古不動産(中古木造住宅)を4年で原価償却する短期償却の改正の場合は、法律改正によるものであったため、改正まで数年を要した。

相続税評価改正のきっかけとなった最高裁判決

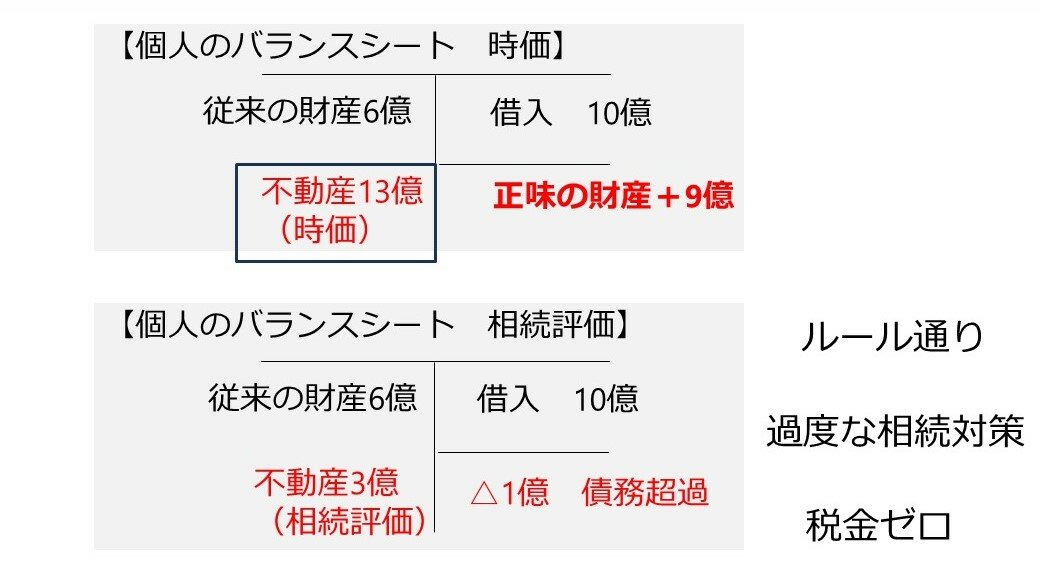

2022年4月 最高裁判決 「不動産を使った過度な相続対策」が認められなかった事例

この判決が下された3つのポイント

- 1.もっぱら相続目的で高額(13億円)な不動産を購入

- 2.ほぼフルローン

- 3.購入者は高齢(90歳)の方、購入後3年程の短期間で相続が発生

相続人は、もともと6億円超の財産を保有していたが、財産を圧縮して相続税ゼロで申告。それに対し国税庁は、いわゆる「伝家の宝刀」と言われる、通達6項*を用いて否認した。

※財産基本評価通達6項 「この通達の定めによって評価することが著しく不適当と認められる財産の評価は、国税庁長官の指示を受けて評価する」

本事例における財産の圧縮効果とは?

相続評価をルール通りした場合、債務超過になるため相続税がゼロになってしまう。 これを、国税庁が「過度な相続対策」であるとみなし、否認した。

「過度な相続対策」の目安

過度な相続対策の目安について、具体的に明文化はされていないが、相続税をゼロにしてしまうのは、納税者の立場に立っていないと捉えられ、やりすぎではないかというのが、税理士で共通の見解となっている。

過度な相続対策に対する最近の税制改正の動向

・2022年4月 最高裁で国税庁が勝訴、「不動産を使った過度な相続対策」が認められず。 ・2022年12月 税制改正大綱で「マンションの相続税評価を見直す」と明記される。 ・2023年1月 国税庁が「マンションに係る財産評価基本通達に関する第1回有識者会議」を開催する。 ・2023年6月上旬 国税庁が「マンションに係る財産評価基本通達に関する第2回有識者会議」を開催する。 ・2023年6月下旬 国税庁が「マンションに係る財産評価基本通達に関する第3回有識者会議」を開催する。 意見公募の上、2024年1月より財産評価通達が改正される見込み。 有識者会議はわずか半年で終わり、マンションの相続税評価を見直すことを正式に明記してから1年、最高裁で国税庁が勝訴してからも2年に満たない期間で改正されるという、かなり早いスピードで動いている。

相続税評価改正に向けた有識者会議で議論されたポイント

「マンションに係る財産評価基本通達に関する有識者会議」の開催理由

マンションに係る財産評価基本通達に関する有識者会議の開催の理由として、“マンションの「相続税評価額」については、「時価(市場売買価格)」との大きな乖離が生じているケースも確認”されることを問題視しており、令和5年度与党税制改正大綱に、“「相続税におけるマンションの評価方法については、相続税法の時価主義の下、市場価格との乖離の実態を踏まえ、適正化を検討する。」旨が記載”されたことを受けて開催することが記されている。

「マンションに係る財産評価基本通達に関する第1回有識者会議」のポイント

時価とは何か?

相続税法第22条に「時価」についての記載はあるが、それが何を指すのか、詳しい記載がされていない。

○ 相続税法(抄) (評価の原則) 第22条 この章で特別の定めのあるものを除くほか、相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。

時価の詳細は、財産評価基本通達1項に記載されている。 時価とは、“課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額”であるとなっている。

○ 財産評価基本通達(抄) (評価の原則) 1 財産の評価については、次による。 (1) (略) (2) 時価の意義 財産の価額は、時価によるものとし、時価とは、課税時期(相続、遺贈若しくは贈与により財産を取得した日若しくは相続税法の規定により相続、遺贈若しくは贈与により取得したものとみなされた財産のその取得の日又は地価税法第2条((定義))第4号に規定する課税時期をいう。以下同じ。)において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。 (3) (略)

見直しの範囲について

今回の改正対象は、区分マンション(住居)のみが対象となっている。 しかし、議事要旨には、“価格乖離の問題はタワーマンションだけではなくマンション全体にいえる”とあり、“見直しの範囲を一部のタワーマンションに限定すべきではない”という意見があったことが記載されている。 区分マンションだけではなく、一棟マンションや、小口化商品、建築されたマンションなどにも影響が及ぶのではないかと取り沙汰されたが、今回は区分マンション(住居)のみが対象という形で落ち着いた。

市場への影響にも配慮

“販売時において、マンションと一戸建ての選択におけるバイアスがかからないように、一戸建てとのバランスにも配慮”するよう求められたことが、議事要旨に記載されている。

「マンションに係る財産評価基本通達に関する第2回有識者会議」のポイント

マンションの時価と相続税評価額の乖離の要因

マンションの時価と相続税評価額が乖離する要因は、建物によるものと、土地によるものの2つに分けられる。

- 建物によるマンションの時価と相続税評価額の乖離の要因

建物の評価額の算定方法による要因

建物の評価額は、1棟全体の再建築価格に基づく評価額を専有面積の割合で按分して算定する。つまり、固定資産税評価額の建物の金額を按分して算定するということ。

固定資産税評価額の建物の金額である再建築価格とは、イメージとしては建物の資材や部材の金額のみを評価した価格となっている。反対に言えば、販売管理費などといった諸経費が含まれていない価格となっている。

そのため、市場価格である時価と比較すると概ね4割~5割程度の評価となっており、この部分だけで、大きな乖離が生じる要因となっている。

市場価格を押し上げる要因の反映が不十分である点

高層階である程人気があり市場価格が高くなりやすい点などが反映されていない。

(特にタワーマンションでは、低層階と比較して高層階は高い傾向にあるが、上記のとおり、専有面積の割合で按分して算定されるため、高層階であるほうが、より乖離が大きく生じることとなる。) - 土地によるマンションの時価と相続税評価額の乖離の要因

敷地利用権は、共有持分で按分した面積をもとに評価されるため、高層マンションほど細分化され狭小となるため、立地条件の良好な場所でも、評価額が市場価格に比べて低くなる。

乖離を是正するために妥当な評価方法

“現行の相続税評価額を前提とした上で、市場価格との乖離要因(説明変数)から乖離率を予測し、その乖離率を現行の相続税評価額に乗じて評価する方法”を採用する方向で調整が進められている。 乖離要因に基づいて補正をすれば足りるため、実務的な執行可能性も高いとされた。 他に、不動産鑑定に基づいて評価するなどの案もあったが、コストが大きいという理由で採用されなかった。

「マンションに係る財産評価基本通達に関する第3回有識者会議」のポイント

乖離率の定義

乖離率=市場価格 ÷ 評価額 として定義

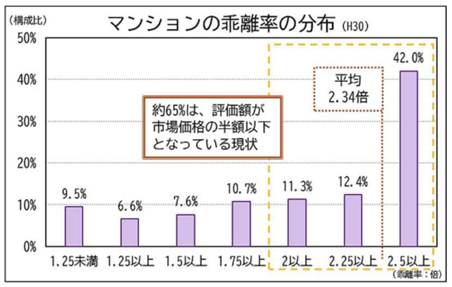

マンションの時価と相続税評価額の乖離率

マンションの乖離率の平均は、2.34倍となっている。 この2.34倍の乖離率とは、市場価格が1億円のマンションであれば、相続税評価額は約4,300万円ということとなる。これは、あくまで平均値であるため、中には2,000万円、3,000万円程度の評価額となる物件も少なくない。

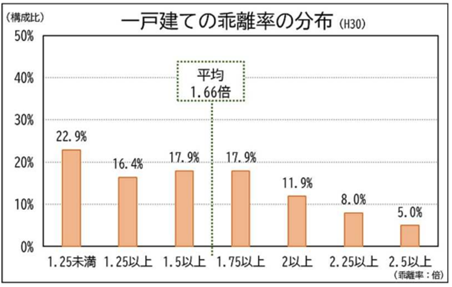

一戸建ての時価と相続税評価額の乖離率

これに対し、一戸建ての乖離率の平均は、1.66倍となっている。 この1.66倍の乖離率とは、市場価格が1億円の一戸建てであれば、相続税評価額は約6,000万円ということとなる。

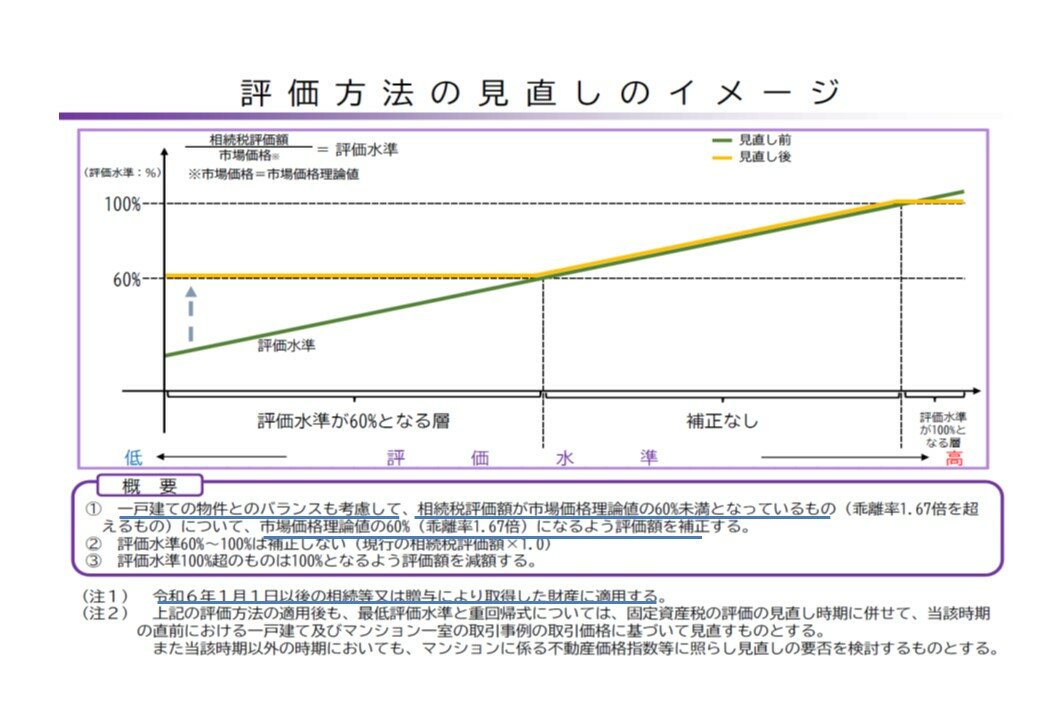

補正によるマンションの相続税評価方法の見直し

マンションの時価と相続税評価額の乖離率を、一戸建て並に抑えるような補正をかけることとした。 “一戸建ての物件とのバランスも考慮して、相続税評価額が市場価格理論値の60%未満となっているもの(乖離率1.67倍を超えるもの)について、市場価格理論値の60%(乖離率1.67倍)になるよう評価額を補正する。”ということが決定し、今後このような取扱いがされることとなる。

一棟マンションなどは今後の動向に注意が必要

今回は、区分マンション(住居)のみが改正の対象となっているが、今回の改正のきっかけとなった2022年4月 最高裁判決 「不動産を使った過度な相続対策」が認められなかった事例は、2棟の一棟マンションを購入したケースであった。 通常は、今回の改定から2、3年ですぐに変わるということはないと思われるが、今回対象外である一棟マンションなどについては、今後の動向には注意が必要だと考えている。

相続対策目的の不動産を購入する投資家の声

- 「相続対策にならなくても、将来的に資産価値の下がらない不動産に投資ができれば良い。」という考えのもと、相続税改正の動きがあることを理解し了承した上で投資する。

- 現金であれば、そのまま相続税がかかることとなるが、不動産に置き換えることで、今までどおりの圧縮効果は期待できないが、「時価の6割の評価でも構わない。」という考えで投資する。

- 国内不動産への引き締めが増えてきている一方で、「成長が見込める海外商品に資産分散していく」という声も、ここ一年で高まっている。

不動産投資は今後どのようにしていけばよいか?

ここ最近の税制改正の動向として、毎年のように、「節税」と名の付くものは次々と封じ込められている。そのため、税効果はどうかという考えに偏り過ぎず、税金を踏まえた「本来の投資としてどうか?」という観点に立ち返って検討することが重要。

「税負担を減らす」ことも大事だが、そもそも本来の投資として「財産を増やす」という点が非常に大切である。

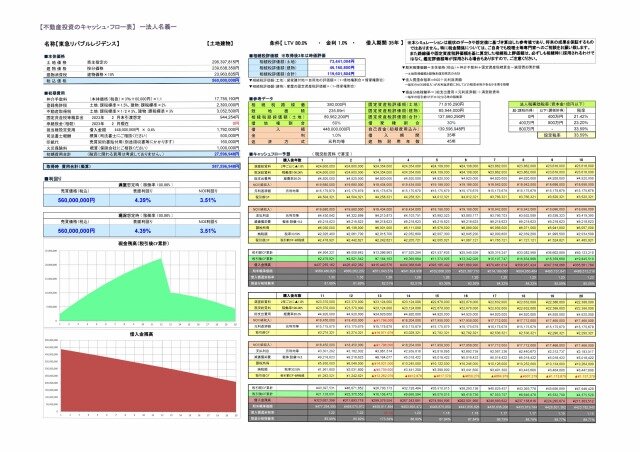

キャッシュフローから見た重要な運用・投資ポイント

税金も加味して、投資として本来どうなのか?という観点が、今後は不動産投資を行う上で重要になる。その投資判断を行う際に、物件収支(キャッシュフロー)がどうなっているかを見ることが重要である。

キャッシュフロー表を見る際には、いくつか抑えるべきポイントがある。 キャッシュフロー表で見るべきポイントについて、公認会計士・税理士の目線で解説。

キャッシュフロー表で見るべきポイント

キャッシュフロー表で見るべきポイントの概要は以下のとおり。

- 賃料収入

- 。。。

- 推移を見る。

年ごとに減額するなど、堅めに設定されているか。 - 総支出費用

(維持管理費) - 。。。

- 経費率は十分か。賃料収入の2割程度は出る。

築年数によって、経費率はさらに上乗せされる。

大規模修繕の費用が足りているか。 - NOI(純収益)

- 。。。

- NOIも大事だが、借入や税金を含めて総合的に判断する。

- 借入

- 。。。

- いくつかの条件で試算し、CFへの影響を確認する。

- 減価償却費

- 。。。

- デッドクロスがいつ来るのか。

- 税引き後CF

- 。。。

- 推移を見る。いつからマイナスになるか。

右肩上がりの推移になっていないか。

適用税率は妥当か。

-

■キャッシュフロー表の作成について 40年などあまりに長すぎる予測にしてしまうと、予測の精度が落ちるなど、あまり意味をなさないものになってしまうため、20年間のキャッシュフロー表があれば、十分ではないかと考えている。 一般的にキャッシュフロー表を作成する時は、税引前CFまでのものになるが、税理士の観点からは、税引き後CFまで作成し判断すると、より良いものになる。

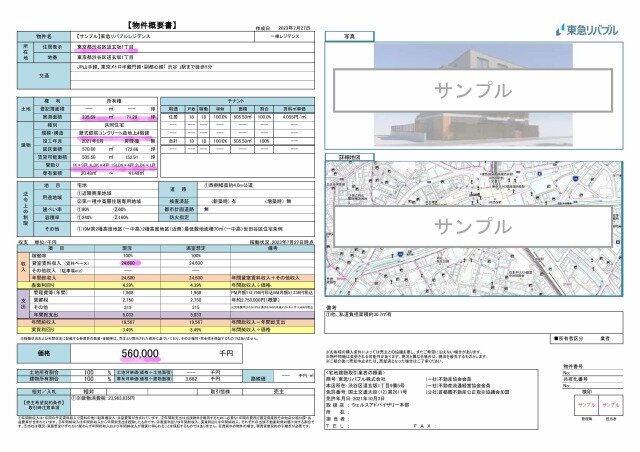

キャッシュフローを見る物件のサンプル条件

住所:東京都渋谷区

物件概要:RC造4階建て、居住用物件

物件価格:5億6,000万円

賃料収入:2,460万円/年

表面利回り:4.39%

上記の条件で、20年間の推移がわかるキャッシューフロー表を作成。

<サンプル>概要書およびキャッシュフロー表

賃料収入で見るべきポイント

全体的な推移を見る

1個1個の数値(木)というよりも、全体的な推移(森)を見ていくことがポイントとなる。 賃料収入を算出するときには、賃料の下落を加味したものを作成する。 作成されたキャッシュフロー表の中には、キャッシュフロー表をよく見せようとするあまり、賃料下落の全くないものや、賃料が上がるようなものも見かけるため、確認が必要になる。 合理的な理由がない限りは、賃料下落を前提としてキャッシュフロー表を作成し、全体的に、年を追うごとに賃料収入が下落するような推移になっているかを見る。

空室率や賃料下落率を堅め(保守的)に計上する

実務上は、現在の日本の経済環境に合わせて、2年更新ごとに少しずつ下落するようにする、または、新築後、一定期間経過後(10年など)から下落するように作成する。 今回の試算では、2年ごとに1%ずつ下げるように試算している。立地などの条件にもよるが、投資の意思決定の段階では、これくらいの下落率で試算することが無難。 過度に保守的にする必要はないが、現実的な範囲内で堅めなCF表を作成することがポイントとなる。 あくまで試算であるため、様々なことを加味して厳し目に作成する。

総支出費用(維持管理費)で見るべきポイント

維持管理費は家賃収入の2割前後

維持管理費は、管理費や修繕費、固定資産税など現金が出ていく費用となる。 実務上では、家賃収入の概ね2割前後が多い。 今回のケースでは、堅めに見積もるためにも満室賃料の2割で計算。 賃料収入は下落していく推移となっているが、総支出費用は横ばいで推移するように作成。 実際は、年によって退去修繕工事の有無や、工事内容も異なるため、維持管理費は増減するものではあるが、平均すると家賃収入の2割前後くらいが目安となる。 物件の概要書にも、経費の目安が記載されている場合があるが、一つ一つ積み上げる手間もあり、正確に把握することが難しい。 そのため、一律で「家賃収入の何割」という計算で行うと良い。

物件の築年数や種類に応じて維持管理費を加減する

物件の築年数や種類に応じて維持管理費を加減することが必要となる。 特に、築15年を超える物件は、水回りの工事が発生するなど、1室あたりの修繕費用が100万円を超えることが少なくない。 そのため、築15年を超える物件では堅めに見積もるのが無難。 例えば、経費率を20%ではなく、25%にして計算するのが良い。 大規模修繕の金額に注意 大規模修繕は、実務上では築15年を目安に行われることが多い。 築2年の物件であれば、購入後13年目に計上する。 キャッシュフロー表を見ると、大規模修繕の金額が明らかに少ないケースが見受けられる。 RC造4階建ての物件では、足場を組んだ外壁塗装をするため、最低1,000万円〜、昨今のコスト上昇を考えると、2,000万円かかる場合もある。 さらに、屋上防水工事も数百万円はかかることがある。 実際にどれくらいの費用が必要になるかを見積もる場合、施工会社や管理会社に問い合わせることも一つの手。費用を教えてくれる場合もあるため、その金額を用いて計算することも良い。

NOI(総収益)で見るべきポイント

※NOIとは

Net Operating Incomeの略で、純収益のことを指す。 家賃収入から、実際に発生した総支出費用(管理費、固定資産税などの維持管理費)を差し引いて計算する。

NOI以外の数値も見て総合的に判断する

物件の純粋な数値を見るには意味のある指標ではあるが、借入や税金支払により、最終的な税引き後キャッシュフローが大きく変わるため、NOIの良し悪しだけで、良い物件であるかどうかは判断ができない。 実際の収支を考える場合、NOIから元利の返済額を差し引いて税引前CFを算出し、さらに、そこから納税額を差し引いて税引き後CFを算出する。 そのため、NOIだけを見てしまうと、最終的な資金計画が反映されていない数値で判断することになる。 借入を行わずに、全て自己資金のみで投資をする場合は、NOIを見て判断することは可能だが、そうでない場合は、NOIを含めて総合的に判断する必要がある。

借入で見るべきポイント

一般的な貸出の条件になっているか

まずは前提として、一般的な貸出条件で試算しているかどうかのチェックが必要。

一般的な貸出条件とは

金利条件は適切か 金利は概ね1%前後が多い(短期プライム、市場連動) ※2023年7月時点

借入期間が長すぎないか

残存耐用年数の範囲内での借入になっているか。 築年数が過ぎた物件であっても、貸出をしてくれる金融機関もあるが、RC造の場合の耐用年数は47年であるため、築20年経過していれば、残りの27年の融資が一般的。

フルローンになっていないか

最近、フルローンで貸出をしてくれる金融機関は少ないため、自己資金を準備して投資をすることを前提として試算する。

複数の借入条件を試算する

借入年数、貸出金利、自己資金割合の借入条件によって、キャッシュフローは大きく変わるため、複数の借入条件を試算して、どのように手残りが変化するのか、資金計画を確認することが重要。 また、金利条件を少しでも安くすることにこだわる投資家も多いが、借入年数や自己資金割合がキャッシュフローに与える影響は大きいため、様々な条件を加味して試算する。

キャッシュフローをプラスするには

最近は不動産の値段も上がり、キャッシュフローがプラスになるケースは意外と少ない。 金利を下げることでお得感は出るが、まずは自己資本比率を何%にするのかというところから、検討してみると良い。 どれくらいの自己資金を準備できればキャッシュフローをプラスにできるのか、また何年間の融資であればキャッシュフローをプラスにできるのかなど、検討するポイントを具体的にした上で試算することが必要になる。

減価償却費で見るべきポイント

維持管理費とは違い、現金が出ていかないが経費として計上できるものがある。 そのため、投資家は、一般的に、購入の際は建物の割合を高めにして減価償却費を増やしたいと考える方が多い。

デッドクロスになるのはどこか?

※デッドクロスとは

デッドクロスとは、税引き後CFが黒字から赤字に転換する交差点のことを指す。

なぜデッドクロスが起きるのか

デッドクロスが起きるのは、建物と、水回りや電気設備などの附属設備の耐用年数が異なるためである。 RC造の場合、建物の耐用年数は47年であるのに対し、附属設備の耐用年数は15年となっている。そのため、附属設備の耐用年数である15年を経過した後には、附属設備の償却ができなくなり、計上する減価償却費が減ることとなる。

デッドクロスは投資戦略の転換点

デッドクロスを迎えると、その後の減価償却費が減るため、キャッシュフローが一気に悪化することとなる。そのため、いつデッドクロスになるのかを見極めることが、投資上、非常に重要になってくる。 先祖伝来の物件ではなく投資目的で購入してきた物件であるならば、このデッドクロスを迎えるタイミングで売却し、新たな物件に再投資することも考えの一つ。 減価償却費が減ってキャッシュフローが悪化することに加え、築15年を過ぎた物件は、一回あたりの退去修繕費用が上がり、その他メンテナンス費用も高額になりやすいなど、修繕費がかさむようになり、賃貸経営の面からしても資金繰りが厳しくなってくる。

そのため、デッドクロスのタイミングを目安として、出口を考えるということも一つの方法として考えられる。

税引き後CFで見るべきポイント

右肩下がりの推移になっているか

税引き後CFも、賃料収入の減少に伴い右肩下がりの推移になっていく。また、デッドクロスを迎えたタイミングで、税引き後CFは赤字に転落する。このような推移をしているのかをしっかりと確認することがポイントとなる。 反対に、税引き後CFが右肩上がりになっていたり、ずっと黒字で推移するようになっていたりする場合は、何故そうなっているのかを確認する事が必要。

適用する税率は妥当であるか

法人の場合は、法人税は概ね25%と35%の二段階、個人の場合は、所得税は細かく階段状になっている。 適用される税率が不明である場合は、法人の場合は35%を用いる、個人の場合も高めに見積もり、堅めの税率で資産するようにする。

Point

- 収入・・・推移 固めになっているか。

- 費用・・・経費率は足りているか。 築年数・大規模修繕を加味

- NOI・・・大事だが借入や税金も含めて検討する。

- 借入・・・条件を試算しCFへの影響を確認する。

- 減価償却費・・・デッドクロスはいつか?

- 税引き後CF・・・いつからマイナスになるか?適用税率が妥当か?

- 税理士の考える“良い不動産投資”とは?

- 不動産投資についての相談を受けるなかで、特に節税に関する内容や、減価償却を多く計上できるものがあるといった、税効果だけを重視した内容も多い。そうした相談の中には、かなり郊外の物件で立地が良くないものなどもあり、そもそもの投資として大丈夫なのかと心配になることもある。

「投資として本当に良い投資なのか」、また、それを受け継いだ家族が「もらって本当に嬉しい資産なのか」という本来の目的を見失わないことが大切である。

税金面も踏まえた上で、資産性の面を重視した投資をすることが良いと考えている。

※動画および本ページの内容は、セミナー開催日(2023年7月)当時の情報・法令等に基づいております。

講師プロフィール

大木 宣幸

税理士

公認会計士

大木国際会計事務所:代表

株式会社International CPA Firms:代表

日本公認会計士協会東京会:第二ブロックブロック長

日本公認会計士協会 東京会 豊島会 会長

日本公認会計士協会 税務業務部会東京分会 副分会長

世界BIG4の監査法人にて上場企業の監査に携わる。現在、公認会計士協会豊島会の会長で会員700名の代表かつ、公認会計士協会当協会第二ブロック長として会員5,000名の代表として従事。他にも国内外を問わず不動産売買に特化した会計・税金のコンサルティングやセミナーを実施。