ざっくり要約!

- 不動産売却で利益が出たときや控除特例を利用する際は確定申告が必要であり、申告書や売買契約書、領収書などの書類を準備しなければならない

- 譲渡所得税の負担を軽減する控除特例を適用するときは、制度ごとに応じた添付書類を確定申告の際に提出する必要がある

不動産を売却して利益が生じたときは確定申告が必要です。申告の際には、売買契約書や領収書などの書類を準備して申告書類を作成し、期限内に提出しなければなりません。

また、売却益に課される税金の負担を減らす控除特例を利用する場合は、確定申告の際に所定の書類を添付する必要があります。

この記事では、不動産売却後の確定申告に必要な書類や控除特例ごとの添付資料などについて詳しく解説しますので、ぜひ参考にしてください。

記事サマリー

不動産売却後に確定申告が必要なケースとは?

確定申告が必要となるのは、不動産を売却して利益(譲渡所得)が出たときや、譲渡所得に課せられる税金(譲渡所得税)の負担を抑えられる控除特例を適用するときです。

譲渡所得の計算式は以下の通りです。

- 譲渡所得=総収入金額-(取得費+譲渡費用)

総収入金額や取得費、譲渡費用に該当するものは以下をご確認ください。

| 内訳 | |

|---|---|

| 総収入金額 |

|

| 取得費 |

|

| 譲渡費用 |

|

控除特例には、マイホームを売却したときの3,000万円の特別控除などがあります。控除特例を適用したことで譲渡所得税が0円となる場合でも、譲渡所得が生じているのであれば確定申告は必要です。

確定申告を行う場合は、不動産を売却した翌年の2月16日から3月15日の間に申告書類を提出し、必要に応じて納税まで済ませます。※土日祝日によって前後します。

一方、不動産の売却時に損失が生じており、税金に関する控除特例も使わないのであれば申告の必要はありません。

・「譲渡所得」に関する記事はこちら

譲渡所得の確定申告はいくらからするべき? 計算方法も詳しく解説

不動産売却後の確定申告のやり方

確定申告の手順は以下の通りです。

- 必要書類を集める

- 申告書を作成する

- 申告・納付

必要書類を集める

まずは、税務署に提出する申告書類やその作成に必要な書類を集めます。主な必要書類は以下の通りです。

| 書類の内訳 | |

|---|---|

| 申告書類 | 確定申告書第一表・二表 確定申告書第三表(分離課税用) 譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】) |

| 売却時の書類 | 売却時の売買契約書 譲渡費用(仲介手数料や登記費用など)が確認できる領収書 |

| 購入時の書類 | 購入時の売買契約書 購入時の仲介手数料や登記費用などが確認できる領収書 |

| 本人確認書類 | 以下A.Bのいずれか A.マイナンバーカードの裏面と表面のコピー B.番号確認書類(例:通知カード)+身元確認書類(例:運転免許証・パスポートなど) |

| その他 | 給与所得者の場合は源泉徴収票 |

確定申告書第一表・二表、確定申告書第三表(分離課税用)、譲渡所得の内訳書(確定申告書付表兼計算明細書)は、最寄りの税務署で入手できます。

また、国税庁のホームページで公開されている書類のフォーマットをダウンロードして利用することも可能です。

申告書を作成する

契約書や領収書などの必要書類がそろったら、確定申告書を作成します。申告書類は、譲渡所得の内訳書(計算明細書)から作成しましょう。

計算明細書の記載を進めることで、課税の対象となる譲渡所得(課税譲渡所得金額)を計算できるようになっています。計算明細書を作成した後は、確定申告書の第一表・第二表や第三表(分離課税用)の記載を進めていきます。

申告書類に手書きをして作成する際は、国税庁の「確定申告書等の様式・手引き等」で公開される資料を参考にすると良いでしょう。

また、国税庁の「確定申告書等作成コーナー」では画面の表示にしたがって金額などを入力すると、譲渡所得や税額が自動で計算され、それらが反映された申告書類を作成できます。

申告・納付

申告書類を作成できたら、本人確認書類などの添付書類とあわせて管轄の税務署へ提出し、必要に応じて所得税・復興特別所得税を納めましょう。

提出方法は、主に以下の3種類です。

- 税務署の窓口に持参

- 税務署へ郵送

- e-Taxでのオンライン申請

e-Taxは、確定申告書等作成コーナーで作成した申告書類のデータをオンラインで送信します。そのため、申告書類を印刷して税務署の窓口に出向いたり、郵送したりする手間を省けます。

e-Taxを利用するためには、マイナンバーカードとそれを読み取れるスマートフォン(パソコン・タブレットから送信する場合はICカードリーダライタでも可)が必要です。

申告書類を提出したあとは、口座引き落としやクレジットカード納付、コンビニ納付などの方法で所得税と復興特別所得税を納めます。

不動産売却後の確定申告に必要な書類

続いて、不動産売却後の確定申告に必要な書類について詳しく解説します。

確定申告書第一表・第二表、第三表(分離課税用)

不動産の売却で生じた譲渡所得に課される税金は、給与などの他の所得とは分ける「分離課税」で計算されます。そのため、確定申告書の第一表・第二表に加えて、第三表(分離課税用)の作成と提出が必要です。それぞれの記載項目は以下の通りです。

- 第一表・第二表:1年間の収入金額や所得金額、所得税額などを記載

- 第三表:不動産売却による所得金額やそれに対する税額などを記入

給与収入がある場合は、勤務先から発行された源泉徴収票を用意して確定申告書の該当項目に記載しましょう。

譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)

譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)は、不動産売却による利益や損失を計算するための書類です。主な記載項目は以下のとおりです。

- 売却した不動産の所在地や面積、買主

- 譲渡価額(不動産の売却金額・固定資産税や都市計画税の精算金)

- 売却した不動産の取得費(購入時に支払った代金や諸経費の金額)

- 売却した不動産の譲渡費用(売却時にかかった諸経費) など

複数の不動産を売却したときは、原則として売買契約ごとに1枚ずつ内訳書を作成します。

売買契約書の写し

売買契約書の写しは、売却した不動産の所在地や売買契約日、買主、譲渡金額を譲渡所得の内訳書に記載するために必要です。

申告の際に売買契約書の写しを提出する必要はありませんが、税務署から問い合わせがあったときにいつでも提示ができるよう保管することをおすすめします。

取得費・譲渡費用がわかる書類

売却した不動産を購入・建築したときの代金がわかる売買契約書や、取得時と売却時の諸経費の金額がわかる領収書なども必要です。取得費と譲渡費用に該当するものの例は以下の通りです。

- 取得費:購入時の代金、建築費、リフォーム費用、取得時の諸費用(仲介手数料、不動産取得税、印紙税、登録免許税など)

- 譲渡費用:売却時の仲介手数料、印紙税、測量費、建物の解体費、立退料など

取得費・譲渡費用がわかる領収書などについても、原則として申告時に提出する必要はありませんが、一定期間は保管しておきましょう。

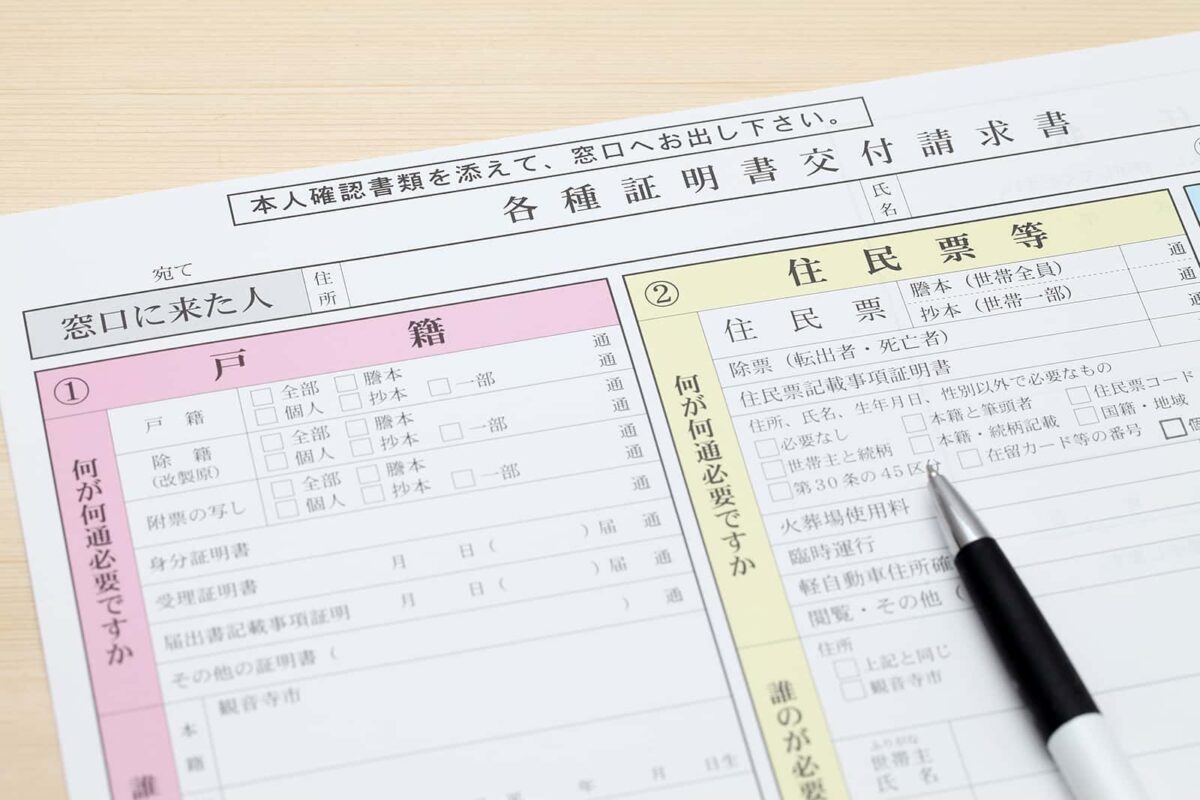

本人確認書類

確定申告書を提出する際は、マイナンバー(個人番号)の記載と本人確認書類の提示、または写しの添付が必要です。

本人確認書類と認められるのは、以下のAまたはBです。

A. マイナンバーカード(個人番号カード)の裏面と表面

B. a.番号確認書類+b.身元確認書類

a. 通知カード・住民票の写し・住民票記載事項証明書などのうち1つ

b. 運転免許証・公的医療保険の被保険者証・パスポートなどのうち1つ

控除特例の適用に必要な書類

不動産を売却して利益や損失が出た場合、控除特例を適用することで所得税や住民税の負担を軽減できます。

控除特例を受けるには、通常の申告書類に加えて制度ごとに定められた添付書類を漏れなく提出しなければなりません。以下では、不動産の売却でよく利用される6つの控除特例について制度内容と添付書類を解説します。

3,000万円特別控除

居住用財産を譲渡した場合の3,000万円特別控除の特例(以下、3,000万円特別控除)は、マイホームを売却したときの譲渡所得から最高3,000万円を控除できる制度です。

この特例を利用する場合、譲渡所得が3,000万円以下であれば譲渡所得税はかかりません。

適用を受ける際の必要書類は以下の通りです。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 戸籍の附票の写しなど

※1:譲渡契約を結んだ日の前日において「住民票に記載されていた住所」と「売却した居住用財産の所在地」が異なる場合に必要

3,000万円の特別控除を受けるためには、譲渡所得の内訳書の譲渡所得金額を計算する欄にある「特別控除額」に控除額を記載する必要があります。

・「3,000万円特別控除」に関する記事はこちら

マンション売却で活用可能! 3,000万円特別控除とは?

軽減税率の特例

所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例(以下、軽減税率の特例)は、売却した年の1月1日時点で所有期間が10年を超えるマイホームを売った際に、税率が引き下げられる制度です。

特例が適用されたあとの税率は、以下の通りです

| 譲渡所得金額 | 税率 |

|---|---|

| 6,000万円以下の部分 | 14.21%(住民税4%・所得税10%・復興特別所得税0.21%) |

| 6,000万円超の部分 | 20.315%(住民税5%・所得税15%・復興特別所得税0.315%) |

軽減税率の特例を受ける際の必要書類は以下の通りです。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 戸籍の附票の写しなど

- 売却した居住用財産の登記事項証明書(または不動産番号等の明細書)

※1:譲渡契約を結んだ日の前日において「住民票に記載されていた住所」と「売却した居住用財産の所在地」が異なる場合に必要

なお、「譲渡所得の特例の適用を受ける場合の不動産に係る不動産番号等の明細書」に不動産番号等を記載して別途提出すると、登記事項証明書の添付を省略できます。

買い換え特例

特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例(以下、買い換え特例)は、マイホームを売却して新しい家に買い換える際、売却益にかかる税金の支払いを将来へ先送りできる制度です。

買い換え特例を利用すると、譲渡所得に課税される税金の支払いを新居の売却時にまで繰り延べることができます。申告書に添付する書類は以下の通りです。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 売却した居住用財産の登記事項証明書(または不動産番号等の明細書)

- 戸籍の附票の写しなど※1

- 売却した資産の売買契約書の写しなど譲渡価額が1億円以下であることを示すもの

- 買い換えた資産の登記事項証明書(または不動産番号等の明細書)、売買契約書の写しなど

- 耐震基準適合証明書、建設住宅性能評価書の写し、既存住宅売買瑕疵担保責任保険契約書類のいずれか(買換資産が築25年を超える中古住宅の場合)

- 買換(代替)資産の明細書(申告時に買換資産をまだ取得していない場合)

※1譲渡契約締結日の前日において住民票に記載されていた住所と売却した居住用財産の所在地とが異なる場合や、売却した日より前の10年内において住民票に記載されていた住所を異動したことがある場合に必要

申告の時点で新居を購入できていない場合、登記事項証明書や耐震性能を証明する書類を用意できないため、代わりに「買換(代替)資産の明細書」を提出します。

新居を取得したら、その日から4か月以内に登記事項証明書や耐震性能を証明する書類を改めて提出する必要があります。

・「買い換え特例」に関する記事はこちら

居住用財産の買換え特例とは?併用できない特例と適用要件をわかりやすく解説

相続空き家の3,000万円特別控除

被相続人の居住用財産(空き家)を売ったときの特例(以下、相続空き家の3,000万円特別控除)は、亡くなった人が暮らしていた空き家を相続して売却した場合に、譲渡所得から最高3,000万円を控除できる制度です。

相続空き家の3,000万円の特別控除を利用する際の添付書類は、以下の通りです。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】※1

- 被相続人居住用家屋およびその敷地等の登記事項証明書など

- 市区町村長から交付された「被相続人居住用家屋等確認書」

- 売買契約書の写しなど、譲渡価額が1億円以下であることを示す書類

- 耐震基準適合証明書または建設住宅性能評価書の写し※2※3

※1:5面の添付が必要

※2:被相続人居住用家屋の譲渡がある場合

※3:譲渡後に、被相続人居住用家屋の取壊し等がされた場合には、登記事項証明書など(または不動産番号等の明細書)で、一定の期間内に取壊し等がされたことを明らかにするもの

「被相続人居住用家屋等確認書」は、市区町村の窓口で申請します。発行までに数週間かかることもあるため、早めに手配しましょう。

・「相続空き家の3,000万円特別控除」に関する記事はこちら

空き家の売却で適用される3000万円控除とは?適用条件を解説

取得費加算の特例

相続財産を譲渡した場合の取得費加算の特例(以下、取得費加算の特例)は、相続した不動産を一定期間内に売却した場合に、その人が納めていた相続税の一部を取得費に上乗せできる制度です。

取得費加算の特例を利用すると、売却益から差し引ける取得費が増えるため、譲渡所得税を抑えることが可能です。特例を受ける際の添付書類は以下の通りです。

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

・「取得費加算の特例」に関する記事はこちら

相続した土地は3年以内に売却すべき? 節税できる3,000万円特別控除・取得費加算の特例とは?

損益通算・繰越控除の特例

損益通算は、住宅を売却して生じた損失分を給与所得など他の所得と相殺できる制度です。損失分を相殺することにより、課税の対象となる合計所得金額が少なくなるため、所得税や住民税の負担を軽減することが可能です。

引ききれなかった赤字分がある場合、翌年以降3年間にわたって繰り越して各年の所得から控除できます。これを「繰越控除」といいます。

損益通算・繰越控除の特例には、マイホームを買い換える際に適用できるものと、売却金額を超える住宅ローン残債がある場合に適用できるものの2種類があります。各特例の必要書類は以下の通りです。

| 特例の名称 | 必要書類 |

|---|---|

| マイホームを買い換えた場合の譲渡損失の損益通算および繰越控除の特例(買い替えの場合) | ・居住用財産の譲渡損失の金額の明細書(確定申告付表) ・居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書 ・売却した居住用財産の登記事項証明書、売買契約書の写しなど ・戸籍の附票の写し※1 ・買い換えた居住用財産の登記事項証明書、売買契約書の写しなど ・買い換えた居住用財産の住宅借入金等の残高証明書 |

| 特定のマイホームの譲渡損失の損益通算および繰越控除の特例 (売却後にローンが残る場合) | ・特定居住用財産の譲渡損失の金額の明細書(確定申告付表) ・特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書 ・売却した居住用財産の登記事項証明書、売買契約書の写しなど ・戸籍の附票の写し※1 ・譲渡した資産の住宅借入金等の残高証明書 |

・「譲渡損失が出た場合の特例」に関する記事はこちら

不動産売却時の節税方法とは?譲渡損失が出た場合の特例活用法も解説

不動産売却後の確定申告は自分でできる?

不動産売却後の確定申告は自分自身で行うことが可能です。国税庁の「確定申告書等作成コーナー」を使えば、スマートフォンやパソコンから金額などの必要項目を入力することで申告書を比較的簡単に作成できます。

一方で、要件を満たしており利用が可能な控除特例を適切に判断したり、申告時の添付書類を漏れなく集めたりするためには税務に関する専門知識が必要です。

また、税額の計算ミスや申告漏れがあると、後から修正申告が必要になる他、延滞税や加算税も課せられてしまいかねません。

そのため、不動産を売却したときの確定申告については、最寄りの税務署や不動産売買時の税務申告を専門とする税理士に相談することをおすすめします。

・「確定申告を自分でする方法」に関する記事はこちら

不動産売却後の確定申告は自分でできる? 計算方法・流れ・必要書類などを解説

マンション売却で確定申告をe-taxでする場合の準備や手順解説

まとめ

不動産を売却して利益が出たときは「確定申告書第一表・二表」「確定申告書第三表(分離課税用)」「譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)」を作成して提出します。

申告書類を作成するときは、売買契約書や領収書などが必要です。控除特例を受ける場合は、必要に応じて戸籍の附票や登記事項証明書などを準備します。

期限内に確定申告を済ませられるよう、不動産を売却したときはスケジュールに余裕を持って書類を準備しましょう。

この記事のポイント

- 不動産売却後には確定申告が必要ですか?

確定申告が必要となるのは、不動産を売却して利益(譲渡所得)が出たときや、譲渡所得に課せられる税金(譲渡所得税)の負担を抑えられる控除特例を適用するときです。

詳しくは「不動産売却後に確定申告が必要なケースとは?」をご覧ください。

- 不動産売却後の確定申告のやり方を教えてください。

- 必要書類を集める

- 申告書を作成する

- 申告・納付

詳しくは「不動産売却後の確定申告のやり方」をご覧ください。

- 不動産売却後の確定申告に必要な書類を教えてください。

不動産売却後の確定申告に必要な書類には「確定申告書第一表・第二表、第三表(分離課税用)」や「売買契約書の写し」などがあります。

詳しくは「不動産売却後の確定申告に必要な書類」をご覧ください。

ライターからのワンポイントアドバイス

確定申告をする年によって、提出する書類の種類やフォーマット、書き方などが変わることがあります。準備を進めるときは、申告する年の最新情報を国税庁のホームページなどで確認し、適切なフォーマットの申告書類を作成・提出するようにしましょう。