I.マイホームの税金

更地の譲渡の特例判定の事例と住宅用地に対する特例の注意点

更新日:2023年11月30日

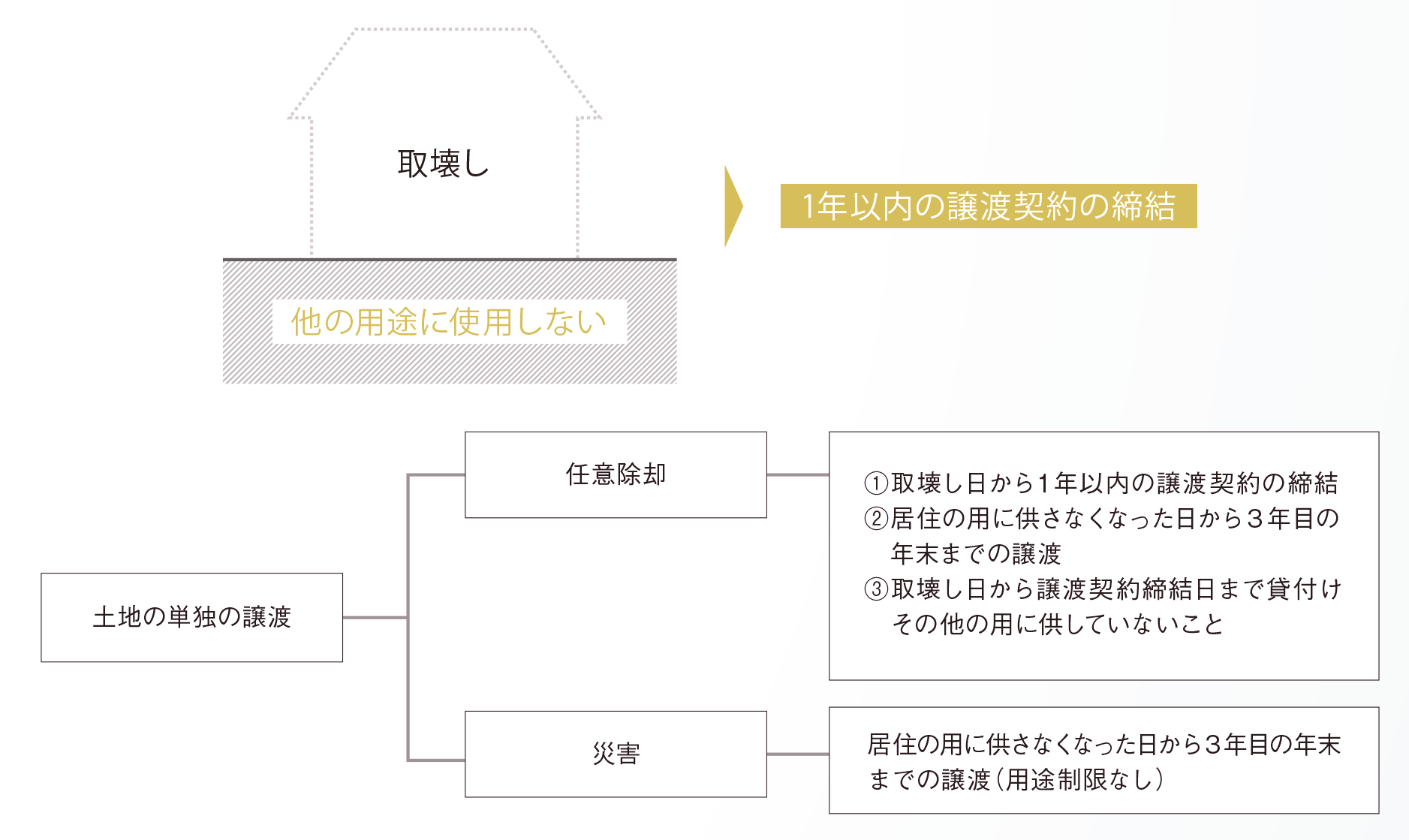

古屋を取壊し後、更地の譲渡

家屋を取壊し、敷地を譲渡した場合には、居住用財産の譲渡の特例が適用できるでしょうか。

譲渡した土地等が次の要件の全てを満たすときは、居住用財産の譲渡に該当するものとして取り扱うことができます。ただし、土地等のみの譲渡であっても、その家屋を曳き家して土地等を譲渡する場合には、居住用財産の譲渡に該当しません。なお、家屋の所有期間は家屋が取壊された日の属する年の1月1日において判定します。

- 土地等の譲渡に関する契約が家屋を取壊した日から1年以内に締結されること

- 家屋をその居住の用に供さなくなった日以後3年を経過する日の属する年の12月31日までに譲渡したものであること

- 土地等は、家屋を取壊した後譲渡に関する契約を締結した日まで、貸付けその他の用に供していないものであること

1.固定資産税・都市計画税の住宅用地に対する特例の注意点

住宅用地については、税負担の軽減のため固定資産税評価額に次表の区分に応じ、それぞれの割合を乗じて課税標準額を計算します。1月1日の状況で住宅用地に該当すれば、年の中途で住宅の敷地でなくなった場合でも、この特例が適用されますが、1月1日時点で住宅が取壊されている場合には、原則としてこの特例の適用はありません。また、土地の所有者と住宅の所有者が異なる場合や賃貸住宅の敷地などでも特例が適用されます。

| 区分 | 意義 | 固定資産税 | 都市計画税 |

|---|---|---|---|

| 小規模住宅用地 | 住宅用地のうち住宅1戸につき200m²までの土地 | 評価額×1/6 | 評価額×1/3 |

| 一般の住宅用地 | 住宅用地のうち住宅1戸につき200m²を超え、住宅の床面積の10倍までの土地 | 評価額×1/3 | 評価額×2/3 |

住宅用地とは、専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地で、その上に存在する住宅の総床面積の10倍までの土地などが該当します。

※1月1日の現況で住宅用地等の判定を行います。

2.分筆して譲渡する場合の注意点

居住用財産の譲渡の特例は3年に1度の適用であるため、敷地を分筆して譲渡する場合には、同一年中に譲渡をしないと全部について居住用財産の譲渡の特例が適用できなくなります。複数年で譲渡を行った場合には、いずれかの1つの年で居住用財産の譲渡の特例を適用することになります。