ざっくり要約!

- 固定金利期間選択型の住宅ローンとは、選択した期間の金利を固定できる金利タイプ

- 金利上昇局面にある現在、固定金利期間選択型を検討する余地は大きい

住宅ローンの金利タイプには「変動型」「全期間固定型」に加え、選択した期間の金利を固定できる「固定金利期間選択型」があります。固定期間は全期間固定より金利が低く、変動金利のように市場金利の変動によって返済額が変わることがないため、金利上昇局面にある現在、特に検討する余地の大きい金利タイプといえるでしょう。

この記事では、固定金利期間選択型と全期間固定型の違いやメリット・デメリットなどを解説します。

記事サマリー

固定金利期間選択型とは一定期間の金利が固定される住宅ローン

住宅ローンの金利タイプは「全期間固定型」と「変動型」だけではありません。第三の選択肢として挙げられる「固定金利期間選択型」とは、借入時に金利が固定される期間を選択する金利タイプです。

固定金利との違い

全期間固定型は返済が終わるまで金利が変わらないのに対し、固定金利期間選択型は一定の期間だけ金利が固定されます。「最初の数年は安心を確保しつつ、その後は情勢を見ながら金利タイプを選び直せる」という点が、固定金利期間選択型の大きな特徴です。

金利は固定期間によるものの、全期間固定型と比べて低いのが一般的です。完済までの安定性を求める人には全期間固定型が向いていますが、当初の負担を軽減したい人には固定金利期間選択型が向いているといえるでしょう。

固定される期間

固定期間は金融機関によって異なりますが、一般的には2年・3年・5年・10年・15年・20年といった固定期間が用意されています。短い期間を選ぶと金利は低めに設定されやすく、当初の返済額を抑えられます。反対に10年や20年といった長期を選ぶと金利はやや高めになりますが、その分長い間返済額を一定に保てる安心感があります。

固定期間が終わったらどうなる?

固定期間終了後は、多くの場合、自動的に変動金利へ移行します。ただし、その時点で新たに固定期間を選び直すことも可能です。

固定期間終了時点で金利が上がっていれば返済額が増えるリスクもありますが、逆に下がっていれば返済額を抑えられます。固定期間終了後の適用金利や市場金利次第では、借り換えも視野に入ってきます。

| ・「住宅ローン金利」に関する記事はこちら 住宅ローンの変動・固定金利の推移は?今後の選択ポイントを解説 |

固定金利期間選択型の住宅ローンのメリット

固定金利期間選択型の住宅ローンには、次のようなメリットがあります。

固定期間の返済額は一定

固定期間中は金利が変わらないため、毎月の返済額が一定で計画を立てやすくなります。マイホーム購入後は、子育てや教育費といった生活費の負担が増える時期と重なるケースも多いことから、返済額が安定していることは家計管理の大きな安心材料となるでしょう。

全期間固定金利より金利が低い商品が多い

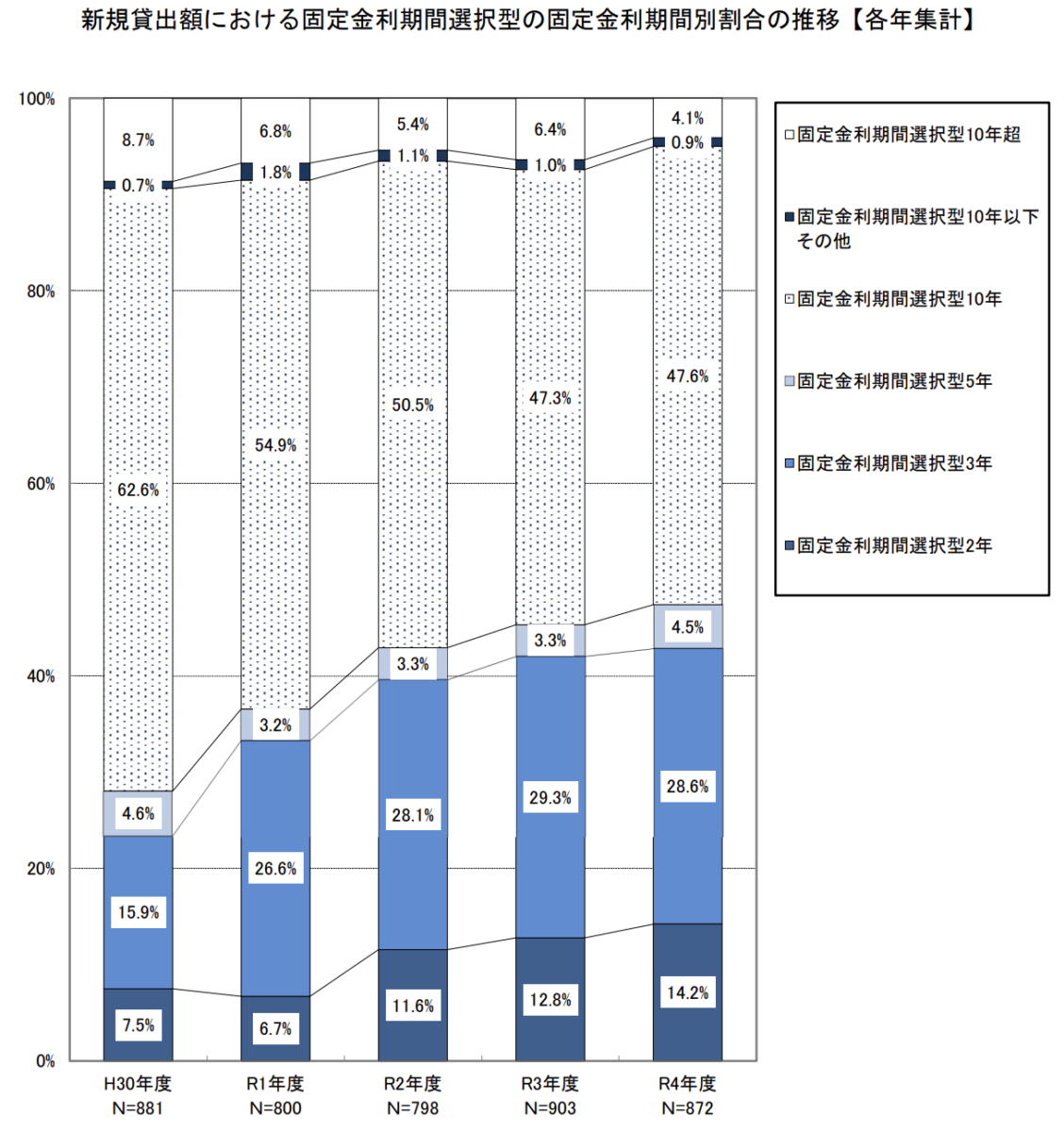

固定金利期間選択型は、一般的に全期間固定型より低金利に設定されているため、返済総額を抑えたい人にとっては大きなメリットとなります。固定期間が短いほど金利は低い傾向にあり、近年は3年以下の短期間の固定期間を選ぶ人が増えています。ただ割合は減少傾向にあるものの、10年以上の固定期間を選ぶ人が圧倒的に多いようです。

固定期間終了時の状況を見て以降の返済タイプを決められる

全期間固定型や変動型は、借り換えをしない限り返済タイプの変更はできません。一方、固定金利期間選択型であれば、固定期間終了時に変動金利に移行するか、新たに固定期間を選び直すかを選べます。

たとえば、金利が下がっていれば変動型を選ぶ、逆に上昇局面なら再び固定を選ぶといった具合に、期間終了時点の市場金利やライフプランに応じて柔軟に選択できる点は大きな利点です。

固定金利期間選択型の住宅ローンのデメリット

固定金利期間選択型は「当初の安定」と「将来の柔軟さ」を両立できる一方で、いくつかのリスクや制約もあります。利用を検討する際は、以下のようなデメリットもしっかり把握しておくようにしましょう。

固定期間終了時に金利が上がっている可能性がある

固定期間終了時に借り入れ時と比べて金利が下がっている可能性はあるものの、逆に市場金利が上昇していれば、その後の返済額が大幅に増えるリスクがあります。変動金利に移行する際は、多くの変動型ローンに付帯している「125%ルール」が適用とならないため、返済額が急増する可能性もあります。125%ルールとは、返済額が見直される際に従前の返済額の125%を超えることのないようにするためのルールです。

とくに10年・20年といった長期固定を選んだ場合、終了時点での金利情勢が予測しにくいため、返済計画に余裕を持っておくことが求められます。

固定期間終了後の金利が高い

固定金利期間選択型の住宅ローンは、固定期間終了後、変動金利に移行するのが一般的ですが、固定期間終了後の金利は高めに設定されるのが通例です。つまり、固定期間終了時点で市場金利が上がっていなかったとしても、返済額が思ったより下がらないということも起こり得ます。

結果として、金利動向にかかわらず借り換えが視野に入ってきますが、借り換えには一定の費用と手間がかかります。

| ・「住宅ローンの借り換え」に関する記事はこちら 住宅ローン借り換えのタイミングとメリット・デメリットについて 住宅ローン借り換えの失敗例を紹介!リスク対策や注意点も解説 |

金利が下がっても返済額は減らない

固定金利期間選択型の住宅ローンは、金利動向に対応した柔軟性がある点がメリットのひとつとなりますが、固定期間中に金利タイプが変更できるわけではありません。変動型であれば金利が下がれば返済額も適宜調整されますが、固定金利期間選択型では固定期間中は金利が下がっても返済額は変わらず、その恩恵を受けることができません。

固定金利期間選択型に向いているのはどんな人?

以上の特徴から、固定金利期間選択型の住宅ローンは次のような人に向いていると考えられます。

当初の返済額を一定にしたい

マイホーム購入直後は引っ越し費用や家具・家電の購入、子育てなど出費が重なる時期です。固定金利期間選択型は借り入れから一定期間、返済額が変わらないため、家計を安定させたい人や計画的に支出を管理したい人に適しています。

固定期間終了時に繰り上げ返済できる

固定期間終了後の返済額は、その時点の金利動向次第であり、場合によっては返済額が急増するおそれもあります。不測の事態に備え、固定期間終了時にまとまった繰り上げ返済ができる人も固定金利期間選択型に向いていると考えられます。これは、終了時点で残高を一定程度減らすことで金利上昇リスクの影響を抑えることができるためです。

| ・「繰り上げ返済」に関する記事はこちら 住宅ローンの繰り上げ返済で得するワザを公開!注意点も解説 住宅ローンを繰り上げ返済してはいけない? 大きな理由と効果的な方法を解説 |

向こう数年は金利上昇のリスクが高いと考えている

固定金利期間選択型は、経済情勢や金利動向を踏まえ、中短期的に金利が上がるリスクがあると感じている人にも向いています。金利上昇リスクがあると感じられる期間、金利を固定することで、安心して住宅ローンを借り入れることができます。

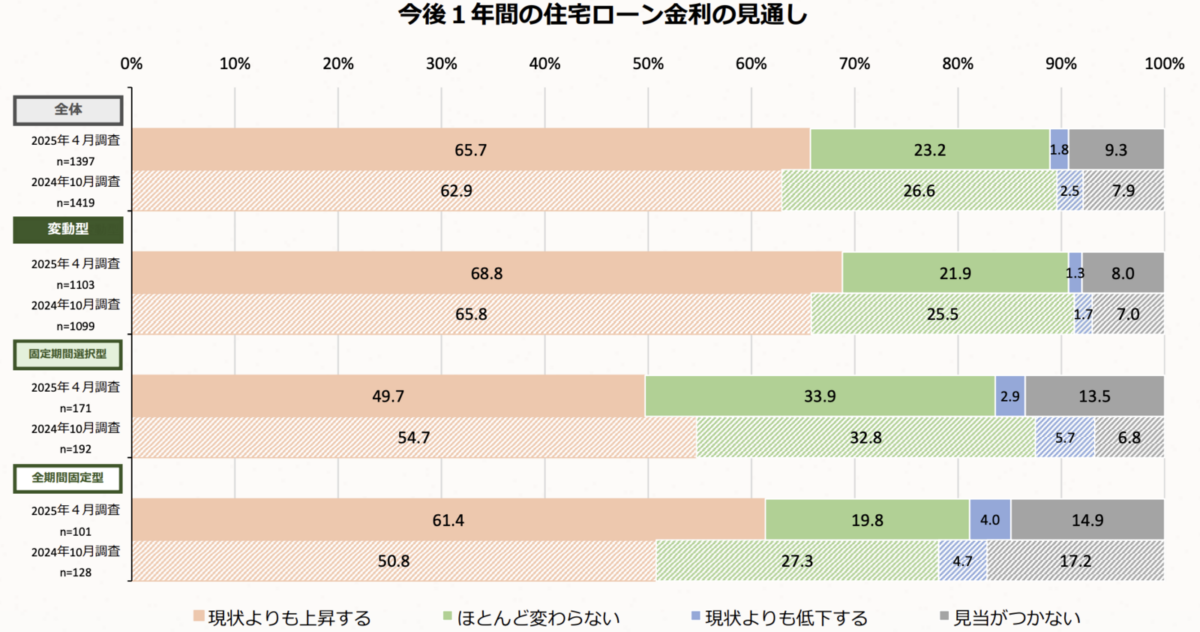

現在は金利上昇局面にあることもあって、住宅金融支援機構の住宅ローン利用者の実態調査では「今後1年間で住宅ローン金利が上昇する」と考える人は6割以上にのぼっています。

まとめ

固定金利期間選択型は、返済当初から一定期間の金利を固定し、固定期間終了時に金利タイプを選び直せる点が大きなメリットです。一方で、固定期間終了後の金利上昇リスクや返済額の変動には注意が必要です。全期間固定型、変動型にもメリット・デメリットがあります。

自分や家族のライフプラン、将来の資金計画を見据えたうえでシミュレーションし、無理のない返済ができる金利タイプを選ぶことが大切です。

| ・「住宅ローンのシミュレーション」に関する記事はこちら 住宅ローンの月々の返済額はどのくらい?【シミュレーション付】 |

この記事のポイント

- 固定金利期間選択型の住宅ローンとは?

全期間固定型は返済が終わるまで金利が変わらないのに対し、固定金利期間選択型は一定の期間だけ金利が固定されます。

詳しくは「固定金利期間選択型とは一定期間の金利が固定される住宅ローン」をご覧ください。

- 固定金利期間選択型の住宅ローンのメリットは?

全期間固定型の住宅ローンより金利が低い商品が多いなど、さまざまなメリットがあります。

詳しくは「固定金利期間選択型の住宅ローンのメリット」をご覧ください。

- 固定金利期間選択型の住宅ローンに向いているのはどんな人?

当初の返済額を一定にしたい人や、向こう数年で金利が上がる可能性が高いと考えている人などに向いています。

詳しくは「固定金利期間選択型に向いているのはどんな人?」をご覧ください。

ライターからのワンポイントアドバイス

住宅ローンは必ずしも一つの金利タイプに絞って組まなければならないわけではありません。借り入れ額を分け、50%を変動型、残り50%を固定金利期間選択型のようにミックスすることもできます。住宅金融支援機構の住宅ローン利用者調査(2025年4月)によれば、住宅ローン利用者の10.5%がミックスローンを利用しているということです。たとえば、一定の金利上昇があっても耐えられる分だけを変動型にして、残りを全期間固定型や固定金利期間選択型にすれば、リスクに加え返済額も抑えられます。

不動産購入なら東急リバブル

14日以内に登録された最新物件をご紹介!

マンション・一戸建て・土地の購入をご検討なら東急リバブルにご相談ください。

新着物件検索はこちら