MARKET REPORT マーケットレポート by 東急リバブル ・プロパティスタ

2021, 09/10

2021, 09/10

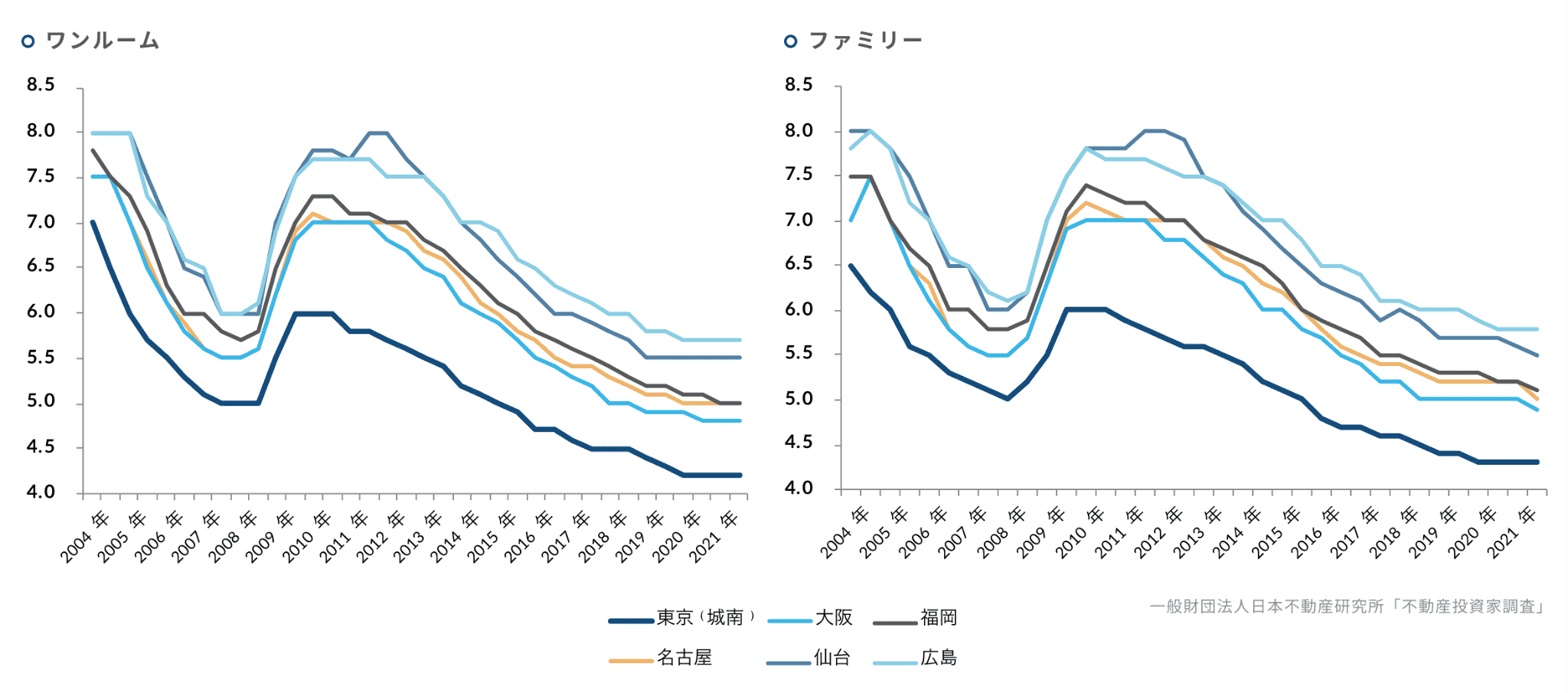

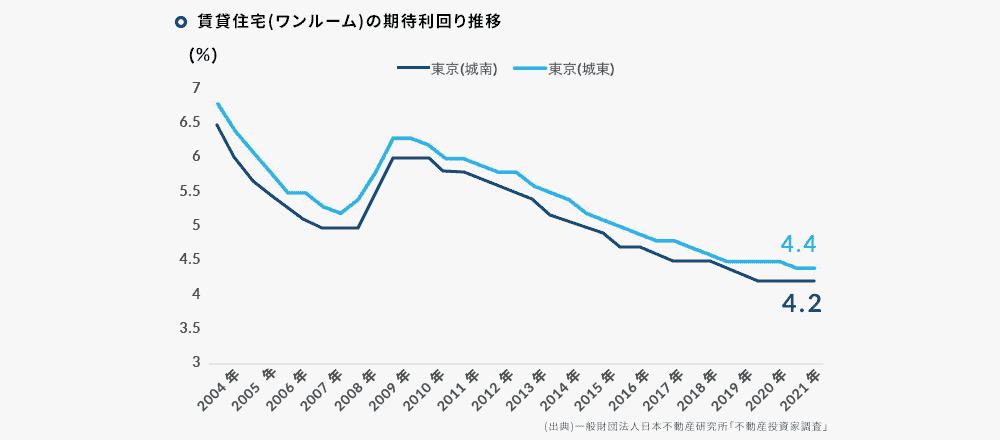

投資家が期待する利回りのことを「キャップレート」と言います。賃料一定のもとでは、キャップレートの低下は投資不動産価格(ここではワンルームマンション)の価格上昇を意味します。2004年からのキャップレートの推移を見てみましょう。

上図は、⽇本不動産研究所が毎年4⽉と10⽉に調査・公表している「不動産投資家調査」のキャップレートの推移です。

この調査は、期待利回りを中⼼として投資スタンスや今後の賃料の⾒通しなどを各種機関投資家、アセットマネージャー等に対するアンケート調査結果を基に分析を⾏ったものです。

ここでキャップレートについてより詳しく説明しましょう。

利回りは、通常、年間賃料÷不動産価格で算出されます。(ここでは経費などを考えない、表⾯利回りを考えます)

住宅賃料は市況に左右されますが、短期間ではそれほど⼤きく変動しません。そこで、賃料やその他の要因が⼀定だとすると、キャップレートが低下しているということは、不動産価格が上昇しているということを意味します。

また、エリアで⽐べた際、例えば2021年4⽉時点で、東京の城南エリアのワンルームのキャップレ―トが4.2%であるのに対し、同条件のマンションを想定した場合広島では5.7%です。これは、東京では4.2%程の利回りであっても投資したいと思えるのに対し、逆に⾔えば広島では、5.7%程の利回りが⾒込めないと投資が出来ないと投資家が判断していると⾔えます。

賃貸住宅におけるキャップレートは、2008年頃までは下落が続いていましたが、リーマンショックを境に、⼀気に上昇しました。その後、いち早く下落傾向(価格上昇傾向)に⼊ったのは東京でした。その後更にリーマンショック前よりも低い⽔準にまで下落しています。コロナショックで、テレワークが浸透し、住まいについての考え⽅も変わりつつありますが、投資家が⾒た賃貸住宅市況は、現時点では⼤きな影響を受けておらず、堅調な様⼦が分かります。

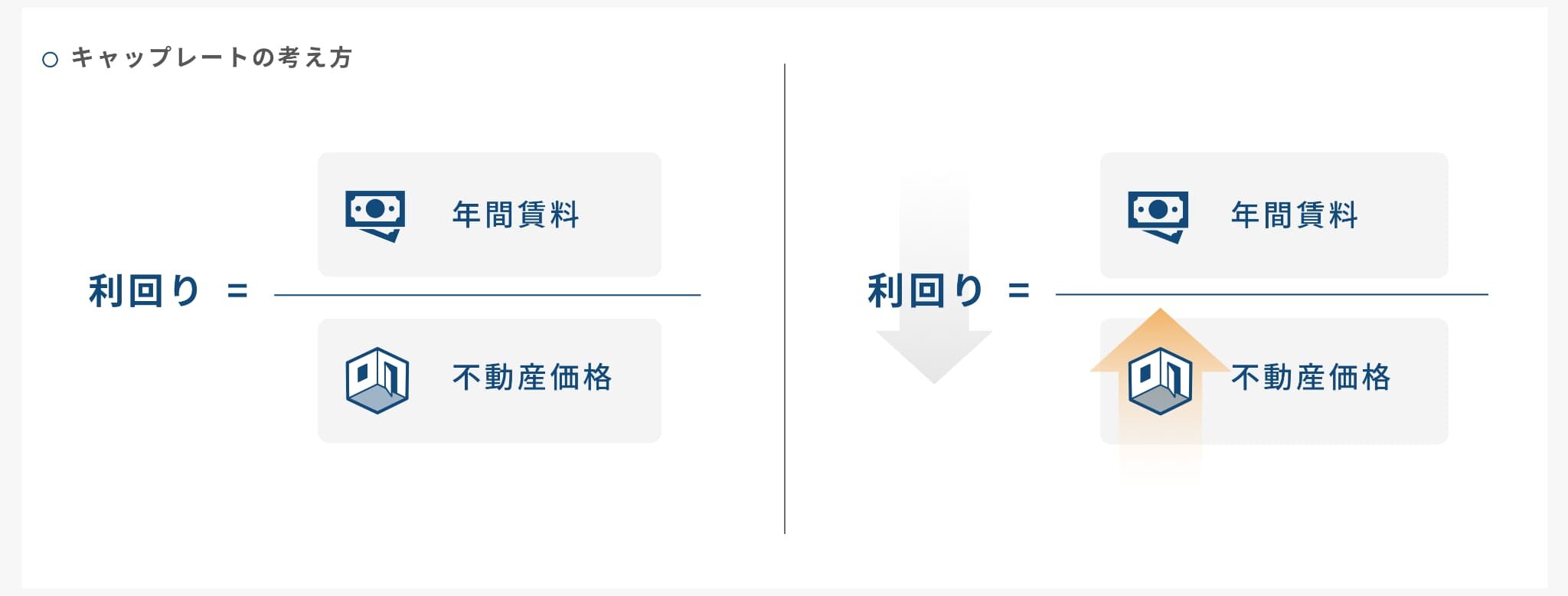

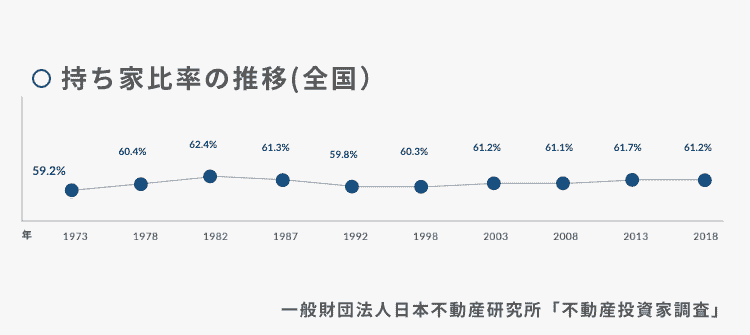

総務省統計局では、5年に⼀度、住宅とそこに居住する世帯の居住状況、世帯が保有する⼟地等の実態を把握し、その現状と推移を明らかにするために「住宅・⼟地統計調査」を実施しています。

最新の調査は2018年分(2019年公表)です。次回は2023年調査となります。「住宅・⼟地統計調査」によると、2018年時点で、持ち家に住んでいる世帯の割合は全体の約61.2%でした。

この持ち家⽐率ですが、過去45年遡って⾒ても、⼤きな変化がないようです。

⽇本⼈は昔から、「結婚したらマイホーム」という『持ち家志向』が強いと⾔えます。

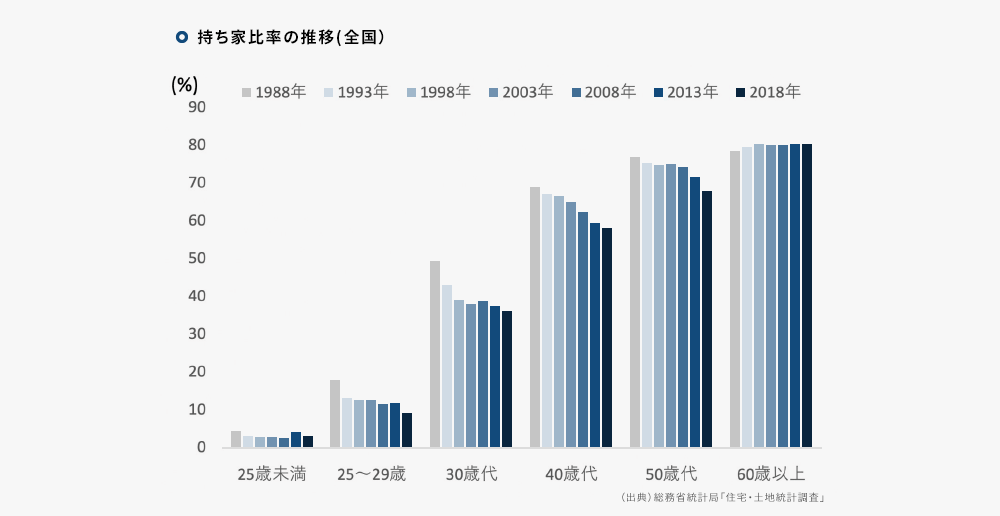

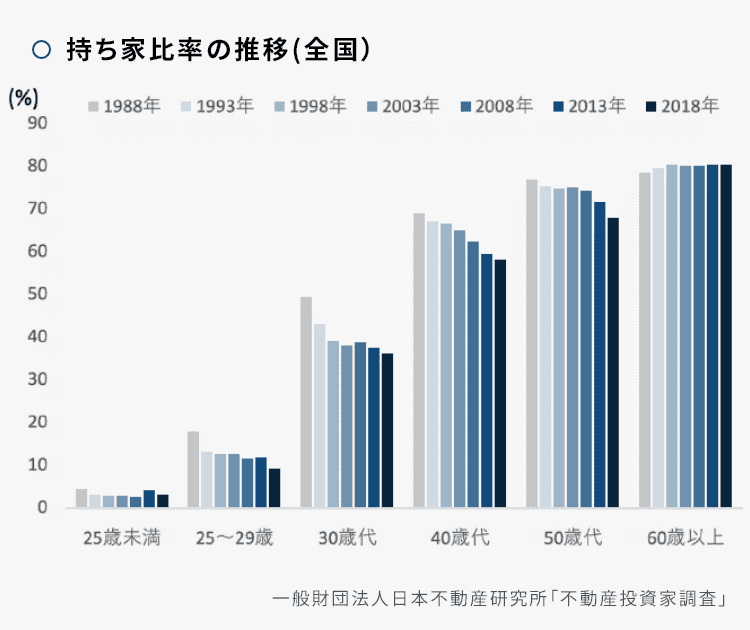

しかし、年代別でみると、ここ30年で⼤きな変化が⾒られます。

50代以下の世代で、持ち家比率が大きく減少しています。その背景として、まず挙げられるのは、都市部における住宅価格の高騰です。2012年末ごろから、首都圏や関西圏などでマンション価格が上昇しています。この傾向は今も続いており、大都市では年収に対する新築マンション価格が10倍を超えています。

また、「持ち家志向」そのものも、若い世代では低下してるようです。その理由の一つとして、非正規雇用者の増加、経済の不安定さなど、収入が安定していないことが挙げられます。

次に、ライフスタイルの変化も考えられます。多額のローンに縛られたくない、好きな時に自由に住居を変えたい、といった考えです。また、生涯未婚率の上昇、晩婚化が進み子供を育てる状況が減りつつあります。そういったことが背景で若年層では持ち家比率が大きく低下しているのに高齢化社会の中で、高齢者の持ち家比率が引き続き80%近い高い水準であるために、全体としては半世紀近く持ち家比率が変化していないというわけです。

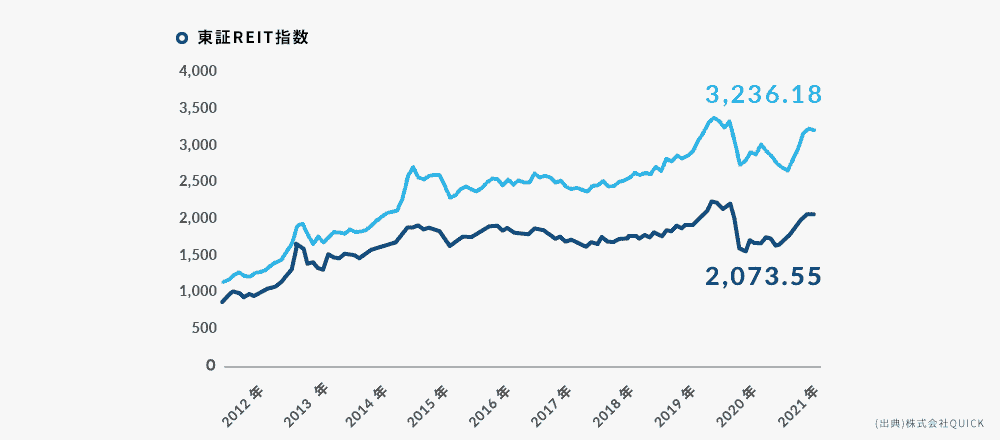

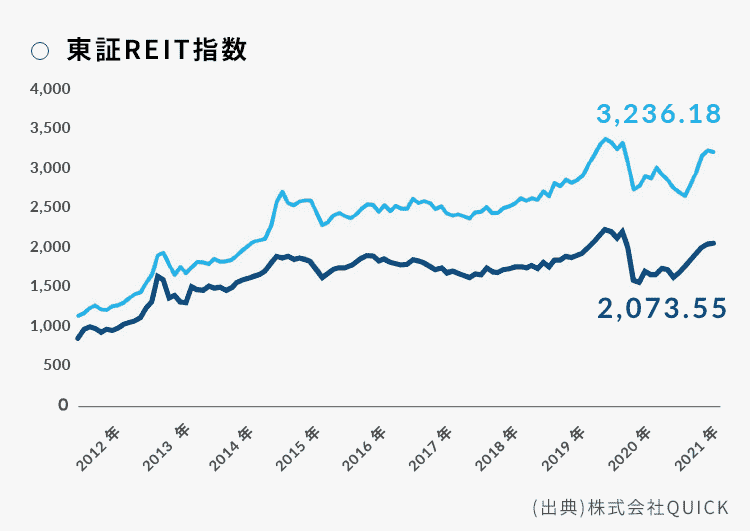

東証REIT指数は、東京証券取引所に上場している不動産投資信託(JREIT)全銘柄を対象とした時価総額加重平均型の指数です。

流動性の低い実物不動産に⽐べ、REITは流動性が⾼いため、その指数は、【不動産価格の先⾏指標】という性質を持っていると⾔えます。ここでは、全体(緑)と住宅REITのみ(⻘)の2つを掲載しています。

コロナショックで⼤きく落ち込んだREITですが、住宅REITは⽐較的⾼⽔準を維持しています。21年5⽉末では3236ポイントでほぼコロナショック前の⽔準に戻りました。

期待利回り=キャップレート:投資家が不動産から期待する収益性(利回り)のこと。

賃料⼀定のもとでは、キャップレートの低下は投資不動産価格(ここではワンルームマンション)の価格上昇を意味します。

(ここで想定するワンルームは以下の通りです)

交通アクセス:最寄り駅から徒歩10分以内

築年数:5年未満

平均専用面積:25~30㎡

総戸数:50戸程度

城南地区(目黒区、世田谷区)渋谷、恵比寿駅まで15分以内の鉄道沿線

城東地区(墨田区、江東区)東京、大手町駅まで15分以内の鉄道沿線

キャップレートで⾒ると投資ワンルームマンションの価格は、コロナショックの影響が全くと⾔っていいほど⾒られませんでした。東京都⼼ワンルームマンションのキャップレートは、かなり低い状態が続いています。旺盛な投資家⼼理の現れでしょう。

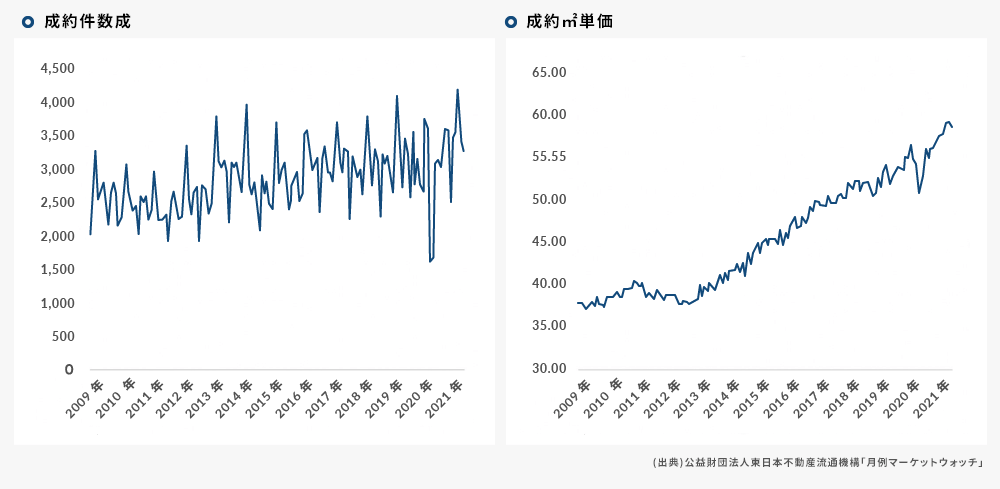

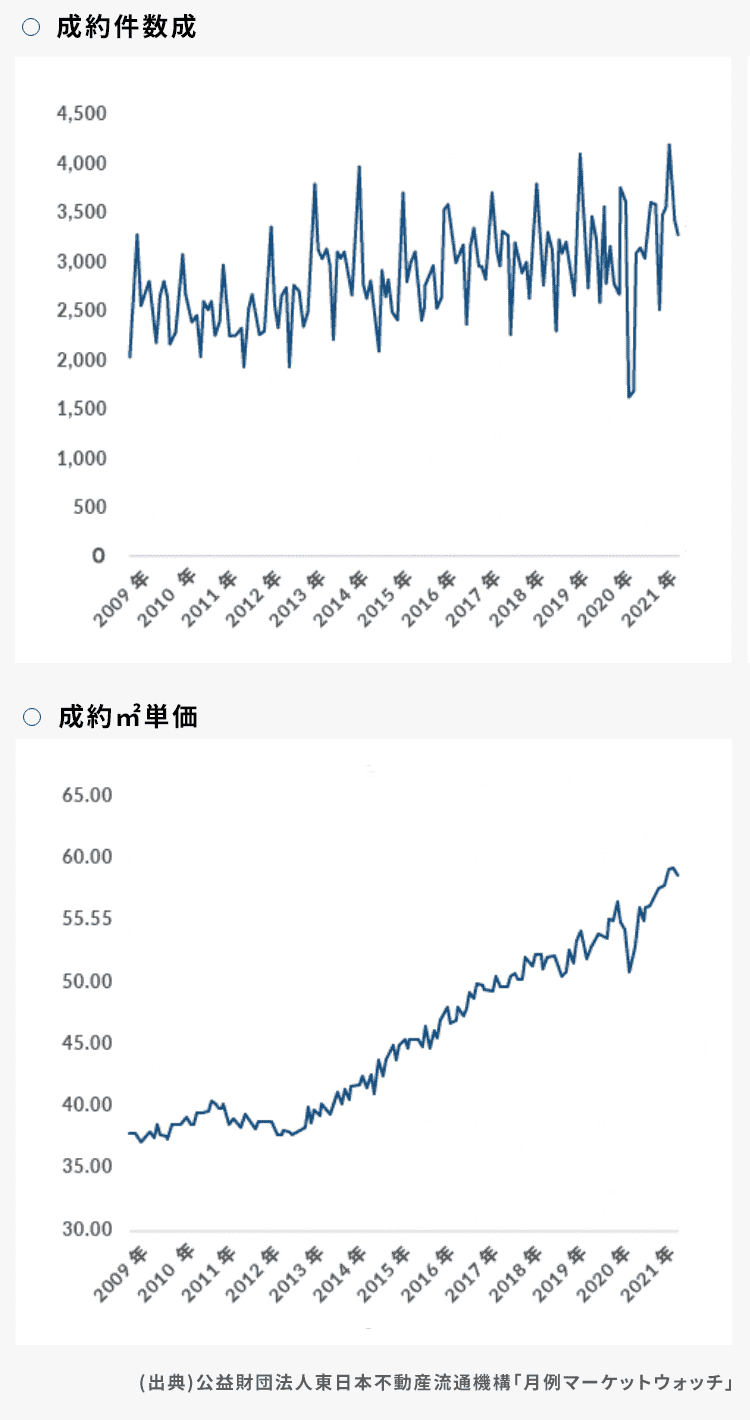

⾸都圏中古マンション成約状況:レインズに登録された成約物件情報を集計し、公表したものです。

新築マンションの同データでは、ブレが⼤きいため、マンション市況を現状分析する時は中古マンションデータを⾒る⽅が分かりやすいとされています。

中古マンションの成約単価は、コロナショックで⼀時的な落ち込みがありましたが、すぐに回復し上昇を続けております。5⽉はやや落ち込みも⾒られましたが、これが⼀過性な事かどうかはしばらく様⼦を⾒る必要があると思われます。

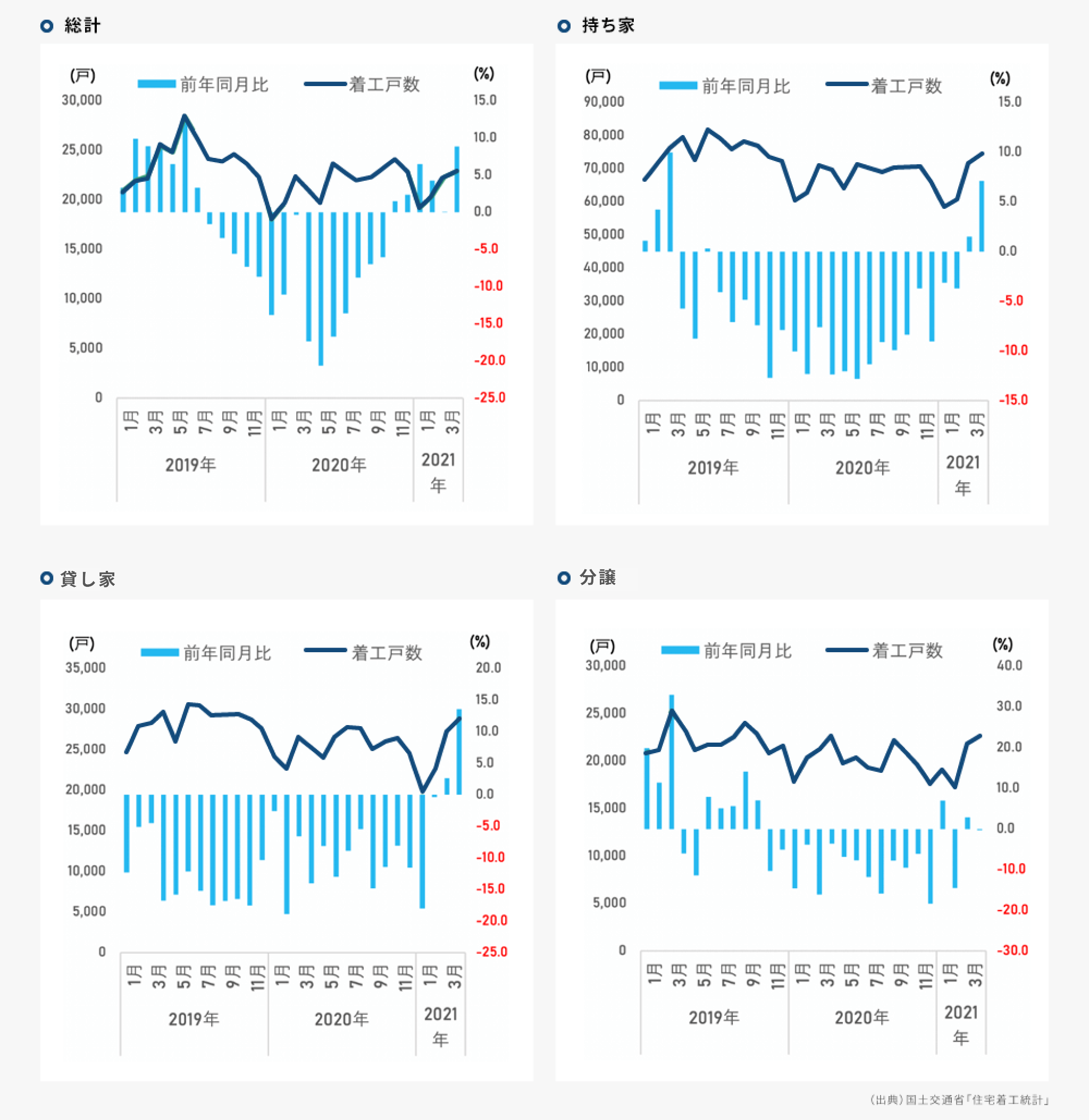

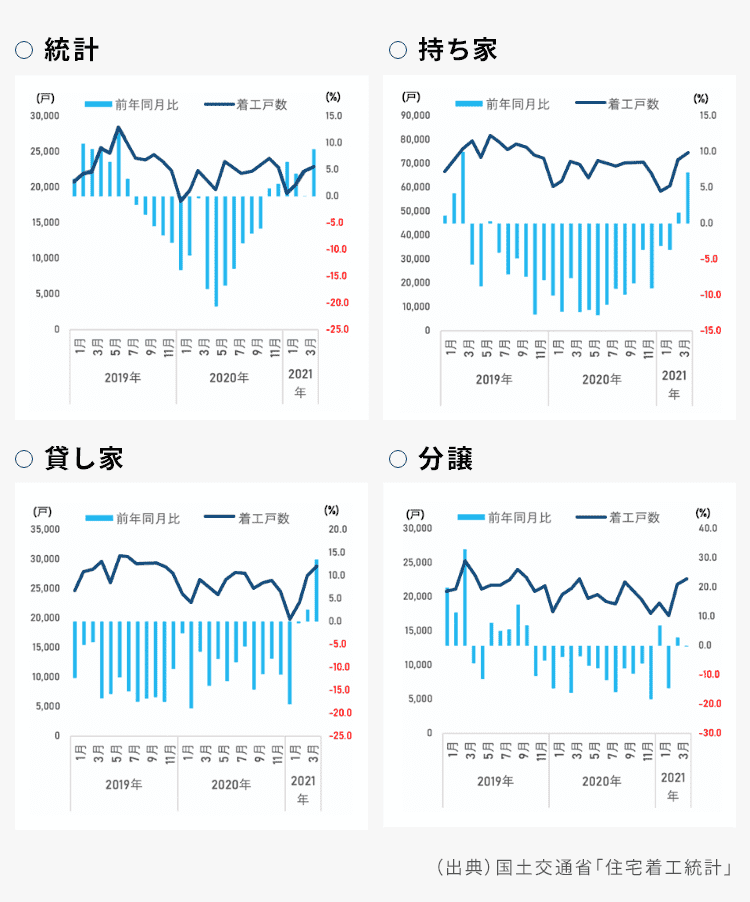

新設住宅着⼯⼾数とは、新たに建てられた住宅に関する統計で、建築主から都道府県知事に提出された建築⼯事の届出が毎⽉集計され、国⼟交通省から当⽉分が翌⽉末に発表されます。持ち家=所有する⼟地に住宅建築を⾏うもの、貸家=賃貸⽤のための住宅、分譲=分譲マンションと分譲⼾建(⼟地+建物)の合計です。

しばらく低迷の続いていた新設住宅着⼯⼾数は、21年に⼊り回復の兆しが⾒え始めました。しかし、世界的に建築状況が回復基調のため、⽊材などの資源不⾜(ウッドショック)が起こっており、住宅価格の上昇が避けられない状況となっています。そのため、新設住宅着⼯⼾数の回復に⽔を差すことになる可能性が出てきました。

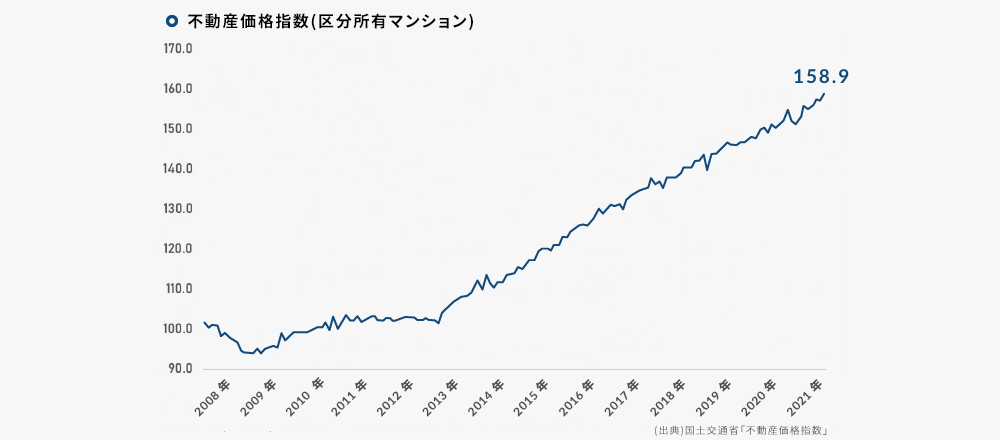

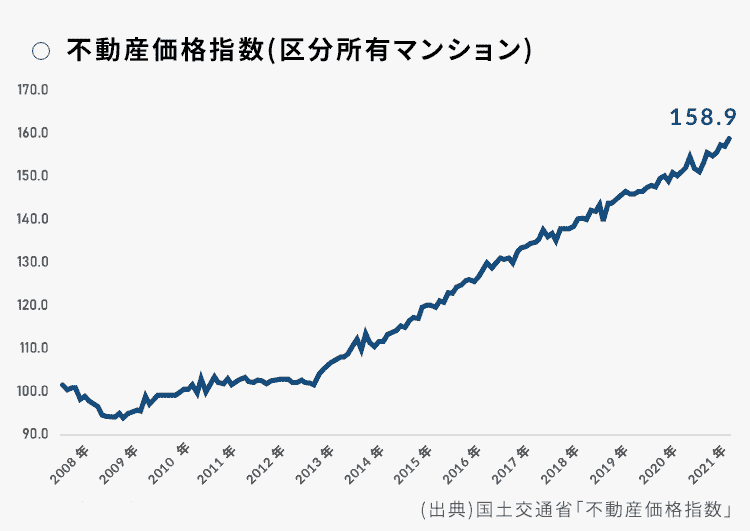

不動産価格指数:不動産価格指数は、全国の住宅に関して、国⼟交通省が実施する「不動産の取引価格情報提供制度」により蓄積されたデータを活⽤し、「個別物件の品質」を調整したうえで、算出・推計した指数です。

区分マンションの不動産価格指数は、2013年以降ほぼ一貫して上昇基調にあります。どこまで上昇するのかまだ分かりませんが、しばらく続きそうな様相です。

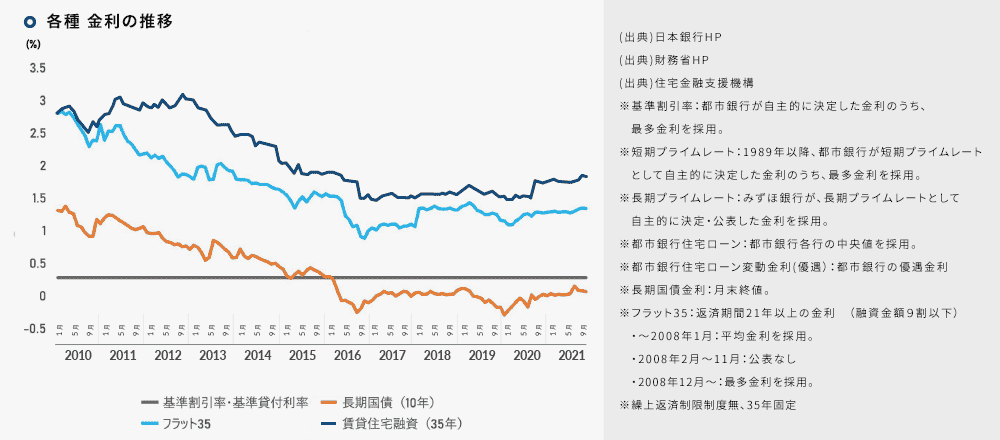

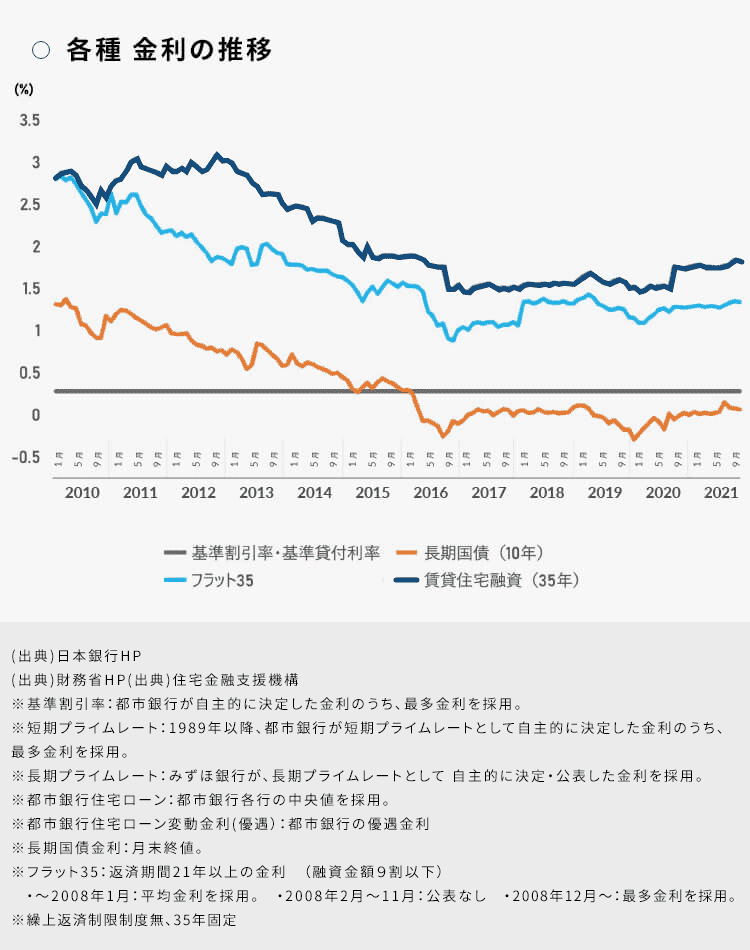

基準割引率・基準貸付利率:日本銀行が、個別の金融機関に対して資金を貸し出す際の基準金利のことです。2006年に「公定歩合」から「基準割引率および基準貸付利率」に名称が変更され、基準貸付利率は短期の市場金利の事実上の上限としての役割を担うようになっています。(出典)日本銀行HP

償還期間が10年の国債の金利。月末の数値を採用しています。(出典)財務省HP

返済期間21年以上の金利(融資金額9割以下) で、最多金利を採用しています。(出典)住宅金融支援機構

賃貸住宅用の長期固定ローン金利です。前月下旬の金融情勢などに基づき金利を決定したと想定した場合の参考金利で、2カ月後に住宅金融支援機構債券の利回り、その他のコストを加味して決定される予定の金利が適用され、金融情勢の変化などによって金利が変更となる場合もあります。(出典)住宅金融支援機構

長きにわたり低金利政策がつづいておりますが、日銀は、しばらく金融緩和政策を続けると発表しておりますので、少なくみても23年頃までは続くものと思われます。