I.マイホームの税金

自宅売却で譲渡損が発生した場合の特例、買換え時、売切り時の損益通算・繰越控除について

更新日:2023年11月30日

③自宅売却で譲渡損が発生した場合の特例

1.適用要件

| 4買換えの損益通算・繰越控除 | 5売切りの損益通算・繰越控除 | |

|---|---|---|

| 売却形態 | 居住用財産の譲渡(5つの形態のいずれかに該当すること) | |

| 所有期間 | 譲渡年1月1日における所有期間が土地も建物も5年超であること(お正月を6回越えての売却) | |

| 住宅ローン | 年末に買換資産の住宅ローン(償還期間10年以上) があること |

譲渡契約の前日に譲渡資産の住宅ローンがあること |

| 買換資産 |

譲渡年の前年から翌年までの間に、登記面積50㎡以上の 家屋を買換資産として取得し、取得年の翌年年末までに 居住すること |

- |

| 連続適用 | 前年、前々年に次の居住用財産の譲渡の特例の適用を受けていないこと | |

| 12345すべての居住用財産の譲渡の特例 | ||

| 親族等への譲渡 |

配偶者・生計一親族・生計別親族(直系血族・同居予定)・同族会社(株主の半分以上が親族等の会社)への 譲渡は特例の適用がありません。 |

|

| 重複適用 | 住宅ローン控除との重複適用ができます。 | |

| 確定申告 | 繰越控除は譲渡損発生年に期限内申告を行い、翌年以後連続して確定申告書の提出が必要となります。 | |

2.取扱い

| 買換えの損益通算・繰越控除 | 売切りの損益通算・繰越控除 | |

|---|---|---|

| 損益通算 | 譲渡損全額を他の所得(給与所得や不動産所得など)と 相殺することができます。 |

次のいずれか少ない金額を他の所得(給与所得や不動産 所得など)と相殺することができます。 ①売却損 ②譲渡資産の借入金残高-売却代金 |

| 繰越控除 | 繰越控除の適用を受けようとする年分の合計所得金額が3,000万円以下である必要があります。 | |

|

損益通算しきれなかった損失(土地の売却損は500㎡超 の対応分を除く)を翌年以後3年間へ繰り越すことが できます。 |

損益通算しきれなかった損失を翌年以後3年間へ繰り越す ことができます。 |

|

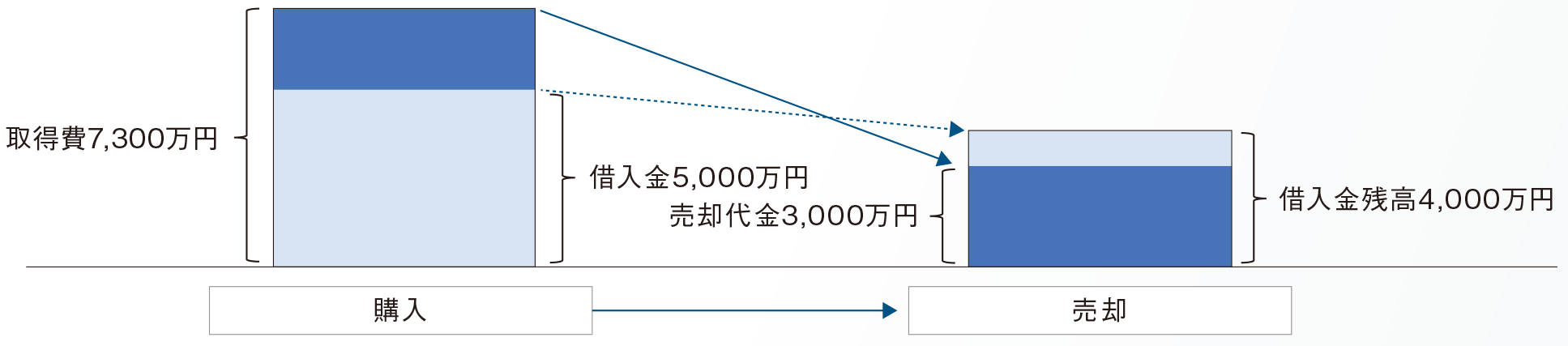

<売切りの損益通算可能額>

- 譲渡損失の金額:3,000万円(売却代金)-7,300万円(取得費)=△4,300万円

- 損益通算限度額:4,000万円(借入金残高)-3,000万円(売却代金)=1,000万円

- 4,300万円>1,000万円∴1,000万円(損益通算可能額)